Doporučení kupovat akcie „silných“ firem zaznívají na trhu v podstatě průběžně. Za onou sílou si toho lze ale představit více, její výraznou součástí obvykle bývá „silná rozvaha“. Jak se promítala do návratnosti akcií v posledních téměř 20 letech? A co si za ní vlastně představit?

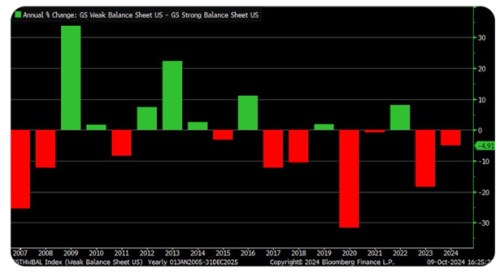

Následující graf od Liz Ann Sonders ze Schwabu ukazuje roční návratnost akcií firem se slabou rozvahou relativně k akciím jejich protějšků. Tedy firem s rozvahou silnou. V roce 2007 byla podle obrázku návratnost skupiny „slabé rozvahy“ o 25 procentních bodů nižší, než skupiny „silné rozvahy“. V roce 2009, když přišel obrat na celém akciovém trhu, se zase role prohodily a tak dále:

Zdroj: X

Celkově graf celkem jasně ukazuje, že v náročnějších obdobích na trhu a v ekonomice si vedou lépe firmy se silnou rozvahou. Akcie těch slabších mají naopak tendenci posilovat více v dobách, kdy se trh zvedá z předchozího negativního tlaku. Což je vývoj značně intuitivní, sedící na celkové přepínání trhů mezi averzí a náklonností k riziku. S tím, že slabší rozvahy dělají z dané firmy aktivum rizikovější. Či jsou spíše známkou celkově vyššího rizika.

Celkově by se pak z pohledu na graf zdálo, že jistější dlouhodobější sázkou jsou firmy se silnou rozvahou. Co ale silná rozvaha vlastně znamená? Rychle tu totiž můžeme narazit na problém s přesnou definicí podobně, jako třeba u růstových a hodnotových akcií. Zde u první skupiny můžeme přemítat o tom, jaké tempo (očekávaného) růstu už dělá danou akcii růstovou. A u hodnotových akcií zase o tom, jak nízký nějaký valuační násobek musí být, aby se firma do této skupiny kvalifikovala. Samostatnou kapitolou jsou pak hodnotové pasti a to, zda lze stále hodnotové akcie identifikovat na základě nějakých jednoduchých násobků.

K síle rozvahy bych rád zmínil následující: Lze jí měřit zásobou, nebo tokem. V prvním případě můžeme použít dlouhou řadu poměrových ukazatelů z obou stan rozvahy. Mohou nám indikovat, zda má firma dostatek oběžných aktiv, pracovního kapitálu, či zda jej zase nemá příliš (příliš zásob, příliš pohledávek). Mohou nám ukazovat, jaký je poměr celkových dluhů k vlastnímu jmění. Poměr úročených dluhů, či úročených čistých dluhů k vlastnímu jmění. A podobně. Svou vypovídající schopnost to vše může mít, ale já bych docela tíhnul k tomu, že rozhodující je (i zde) tok hotovosti. A to vše samozřejmě zasazeno do nějakého kontextu, příběhu.

Hodně firem může mít silnou rozvahu ze všech pohledů, včetně nízkých dluhů k vlastnímu jmění a nízkých dluhů k (volnému) toku hotovosti. Co kdyby ale třeba první neplatilo a druhé ano. Mohlo by jít o firmu, která musela hodně investovat a nyní se teprve začínají investice znatelně projevovat na jejích ziscích a toku hotovosti. Nebo naopak – co když nějaká firma má relativně málo dluhů v poměru k vlastnímu jmění, ale třeba díky nové konkurenci se u ní očekává prudké zhoršení ziskovosti a cash flow. První společnost pak má „opticky“ slabou rozvahu, ale fundamentálně je silná. Druhá má opticky rozvahu silnou, ale její fundament je vlastně slabý.

U první zmíněné společnosti by přitom pravděpodobně platilo, že poměr dluhů k tržní (!) hodnotě jejího vlastního jmění nijak vysoko nebude (na rozdíl od poměru k účetní hodnotě VJ). A u druhé by poměr dluhů k tržní hodnotě vlastního kapitálu mohl být zase vysoko i přesto, že k účetní hodnotě VJ jsou dluhy nízko.