Americká ekonomika možná unikla dlouho obávané recesi a napumpovala akcie na nové rekordy, ale přesto se investoři o letošním Halloweenu stále obávají signálů trhu, které poukazují na nadcházející problémy. Některými z nich jsou například vzletné valuace, které v budoucnu ohrozí návratnost akcií, zpožděné dopady zvýšení úrokových sazeb Fedu či stále rostoucí dluhové zatížení. Zde jsou grafy, které právě teď děsí finanční profesionály.

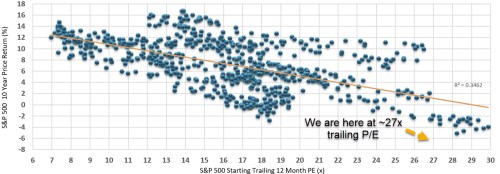

Emily Roland, hlavní investiční stratéžka společnosti John Hancock Investment Management:

I když revize zisků na příštích 12 měsíců za poslední měsíc stagnovaly na úrovni kolem 267 USD, S&P 500 vzrostl o dalších 5 %. To způsobilo, že valuace na trhu vzrostly na dvouleté maximum a přiblížily se úrovním roku 2021. Forwardové P/E indexu S&P 500 je nyní na 21,8x a P/E je nyní 26,58x. Máme třetí nejvyšší valuaci indexu S&P 500 v novodobé historii, vyšší byla jen v letech 1999/2000 a 2021. Pokud bude tento vzestup valuace pokračovat, budou výhledově výnosy méně přesvědčivé.

Dave Mazza, generální ředitel společnosti Roundhill Investments:

Nedoceněným rizikem je nerovnoměrné oživení ekonomiky, které se stále více stává „dvěma ekonomikami“. Nejbohatší Američané nadále zažívají růst pracovních míst, rostoucí příjem a expanzi svého čistého jmění, zatímco ti s nižšími příjmy bojují o zisky. Tato propast v bohatství vytváří nejen potenciální sociální a ekonomické problémy, ale představuje také dlouhodobá rizika pro spotřebitelské výdaje a ekonomickou stabilitu, protože širší účast na ekonomických ziscích je často klíčovým faktorem udržitelného růstu.

Bob Elliott, spoluzakladatel a CEO společnosti Unlimited:

I když tu je na krátkodobém horizontu momentum, aby USA i nadále dosahovaly lepších výsledků, protože Fed uplatňuje uvolněnou politiku i přes silný ekonomický růst, současné ceny zřejmě naceňují, že koncentrace na výsledcích a bohatství amerických společností je už navždy v budoucnosti nepravděpodobná. Naposledy, když USA měly takovýto podíl na tržní kapitalizaci, bylo to těsně před propadem na technologiích, a všichni víme, jak to probíhalo v následujících letech.

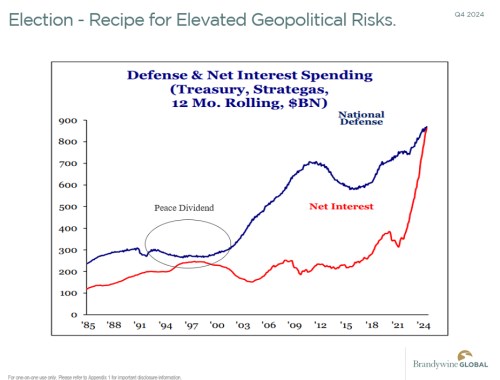

Jack McIntyre, portfolio manažer Brandywine Global Investment Management:

Americká vláda platí více na úrocích, než kolik utratí za národní obranu. A obě položky v brzké době neklesnou. Už jen to zdůrazňuje, že utrácíme nad naše poměry, žijeme na dluh a v určitém okamžiku udeří dluhopisy zpět s pomstou. Možná už příští týden.

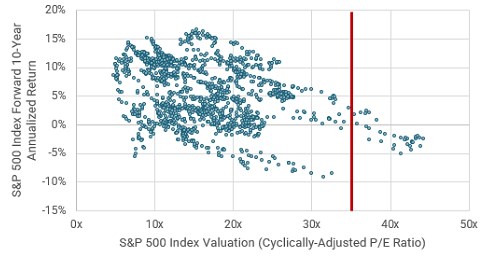

David Miller, spoluzakladatel a CIO ve společnosti Catalyst Funds:

Tento graf zobrazuje budoucí 10leté výnosy indexu S&P 500 ze stávajícího cyklicky upraveného poměru P/E. Dnes jsme na hodnotě kolem 36x. Při pohledu na historická data sahající až do roku 1900 byl při 36x CAPE budoucí 10letý výnos S&P 500 negativní v 84 % případů. Ocenění také zůstala našponovaná.

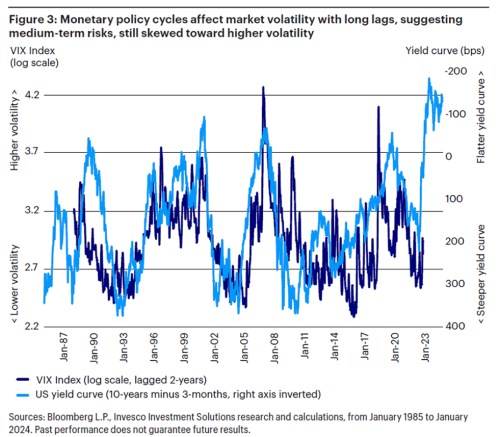

Alessio de Longis, vedoucí investic ve společnosti Invesco Solutions:

Zatímco trhy slavily konec cyklu utažení měnové politiky a na rok 2024 nacenily vícenásobné snížení sazeb, neměli bychom ztrácet ze zřetele skutečnost, že předchozí cyklus utahování byl jedním z nejagresivnějších v historii, a to jak co do rozsahu, tak do rychlosti, a že jeho opožděné účinky si stále razí cestu do ekonomiky i do finančního systému. I když je každý cyklus jiný, historické důkazy z vícero cyklů nám připomínají, že může trvat až dva roky, než trhy a ekonomika plně začlení dopad měnové politiky. Nebylo by proto překvapivé, kdyby v příštích několika čtvrtletích došlo ke zpomalení růstu. Tento scénář nemusí nutně znamenat recesi, ale stále upozorňuje na rizika zpomalení růstu a rizika spojená s vyšší volatilitou akciového trhu. Průměrná reverze cen aktiv by pravděpodobně přinesla konvergenci ve výkonnosti mezi rizikovými a bezpečnějšími třídami aktiv, kdy si pravděpodobně dobře povedou aktiva s pevným výnosem a kdy defenzivní sektor, kvalita a akcie s nízkou volatilitou překonají trh.

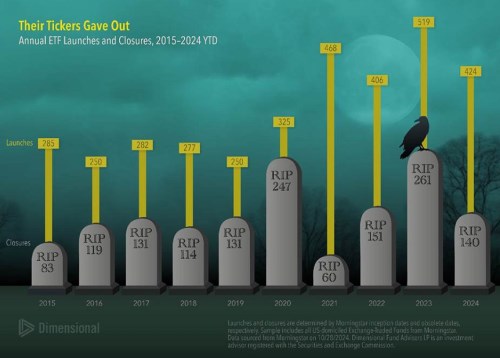

Wes Crill, hlavní investiční ředitel společnosti Dimensional Fund Advisors:

Zde je jedna děsivá myšlenka: Vaše halloweenská cukroví mohou mít delší trvanlivost než mnoho aktuálně dostupných ETF. Během prvních tří čtvrtletí roku 2024 se zavřelo již 140 ETF. Pokračuje tak dlouhodobý trend uzavírání ETF, kdy se zavírají téměř tak rychle, jako je lze spustit. Růst v oblasti ETF poskytuje investorům stále větší možnosti pro jejich portfolia. Ale množství, v jakém ubývají, je připomínkou toho, že investoři musí posoudit, co se skrývá pod kapotou těchto strategií, a vybírat kategorie aktiv, které jsou v souladu s jejich dlouhodobými cíli.

Zdroj: Bloomberg