Některé ekonomické koncepty jsou hodně nadčasové, jiné méně. Za příklad velmi krátké doby živostnosti můžeme dnes už celkem bezpečně dát tzv. Moderní monetární teorii. Za příklad druhého takzvanou teorii dlouhodobé stagnace. Obojí začalo být ne náhodou výrazně méně skloňováno s nástupem vysoké inflace posledních let. Obojí ale mělo větší (MMT), či menší (DS) vady na kráse už předtím.

Ani v jednom z výše zmíněných příkladů nešlo o to, že by od základu vznikla nová ekonomická teorie. Podobně jako v řadě dalších případů se pracuje s více méně standardním středně-proudým pohledem. Ale zejména v případě MMT jsou na něj navěšeny poměrně exotické předpoklady a on pak generuje poměrně exotické závěry.

U MMT se pracovalo mimo jiné s předpokladem konstantního převisu poptávky nad nabídkou. A „řešilo“ se tak, jak tuto mezeru uzavřít. S tím, že z mého pohledu šlo fakticky o fiskálně-monetární „teorii“ kombinované poptávkové stimulace. Ono období vysoké inflace vyvolané do značné míry úzkými hrdly na nabídkové straně ekonomiky pak základní kameny MMT dost rozbořilo. .

DS byla z mého pohledu mnohem více uzemněná, ale točila se vlastně kolem podobného tématu – chronické slabosti poptávky. Jejím jasným projevem měl být dlouhodobý pokles sazeb a výnosů dluhopisů – ne cyklický, či tažený monetární politikou, ale strukturální, daný převisem nabídky (zamýšlených) úspor nad poptávkou po nich.

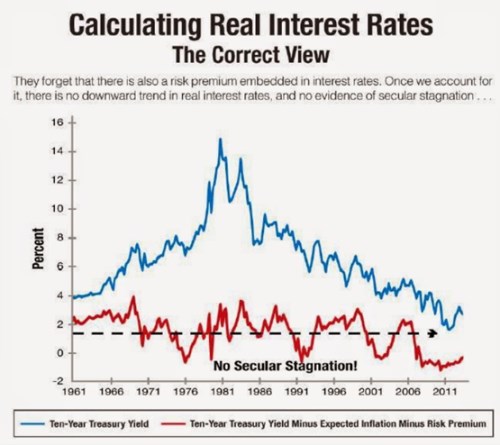

Onen pokles výnosů začínající v osmdesátých letech je zřejmý z následujícího grafu. V něm je ale i červená křivka, kterou tam dodává ekonom David Beckworth. Ta ukazuje vývoj sazeb reálných a hlavně očištěných o tzv. term premium, o které jsem tu hovořil včera. Výsledek můžeme považovat za skutečně bezrizikové sazby. A pan Beckworth grafem ukazuje, že pokud použijeme tyto očištěné sazby, strukturální pokles sazeb se zase tam moc nekoná. Což by ukazovalo, že se zase tak moc nekoná žádný hlavní důkaz DS:

Zdroj: MacroMarketMusing

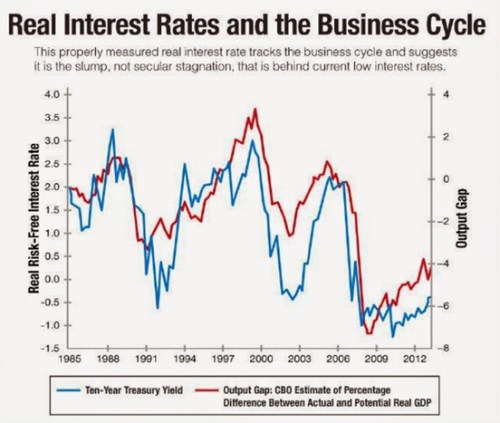

Pan Beckworth přidává ještě druhý graf, který ukazuje slušnou korelaci mezi oněmi skutečně bezrizikovými sazbami na straně jedné a produkční mezerou v americké ekonomice. Tedy rozdílem mezi potenciálem a skutečným produktem. Zdálo by se tedy, že právě tato mezera je hlavním hybatelem sazeb. Nicméně druhý graf s detailnějším měřítkem přece jen ukazuje, že nějaký trend poklesu by mohl existovat i u skutečně bezrizikových sazeb:

Zdroj: MacroMarketMusing

Vysoká inflace posledních let odsunula DS stranou také kvůli tomu, že slabá agregátní poptávka (relativně k nabídce) nebyla zrovna tématem. Jako obvykle nyní působí mix faktorů, některé by hovořily spíše pro návrat do kolejí vyjetých před rokem 2020, některé proti němu. Ale to už jsou témata jiných článků.