Tom Lee z Fundstrat Global Advisors se domnívá, že akcie malých společností mohou „v následujících pár letech vynést o 100 % více než celý trh“. V předvolebním období se podle něj „peníze stahovaly z trhu“. Po volbách se na něj vrací, a to vysvětluje rally, která se na trh dostavila. Prostředí by podle investora mělo nyní vedle akcií malých firem nahrávat i regionálním bankám.

K malým společnostem Lee uvedl, že jejich poměry cen k očekávaným ziskům nyní v mediánu dosahují hodnoty deset. Ve srovnání se zbytkem trhu se tedy malé firmy obchodují s výrazným valuačním diskontem. V minulosti přitom podle experta dosahovaly malé firmy i na valuační prémie. Právě růst valuací by pak měl přispívat ke zmíněné vyšší návratnosti. K rostoucím výnosům desetiletých vládních dluhopisů pak Lee uvedl, že souhlasí s Jay Powellem, podle kterého není příčinou ani tak inflace, jako lepší růstový výhled.

Výsledek voleb a jeho vliv na akciový trh Lee komentoval s tím, že nová vláda bude k trhu zřejmě „přátelštější“ a bude podporovat podnikatelský sektor. Index S&P 500 by na konci letošního roku mohl uzavírat o 5 – 10 % výše, podpořit by jej podle experta měl i Fed, který se posouvá směrem k hrdličkám. V roce 2026 by se pak podle něj mohl index dostat nad 6700 bodů, recese není pravděpodobná.

O akciích malých společností na CNBC hovořila i Lori Calvasina z RBC Capital Markets. Po zvolení Donalda Trumpa prezidentem se podle ní objevily další důvody pro nákup těchto titulů. Patří sem mimo jiné očekávané snížení daňové zátěže. To působilo pozitivně na tento segment trhu i během Trumpovy předchozí vlády. K tomu připomněla rok 2018, kdy panovaly obavy z toho, že tenze mezi USA a Čínou vyvolají ochlazení ekonomické aktivity mimo USA. V té době také na čas vzrostl zájem o akcie menších firem v USA.

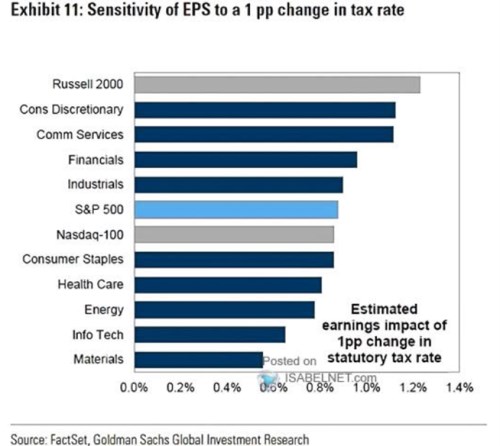

Goldman Sachs v následujícím grafu ukazuje, jak je ziskovost jednotlivých sektorů na trhu citlivá na změnu daňových sazeb o jeden procentní bod:

Zdroj: X

Podle obrázku tedy na změny v daňových sazbách reagují nejcitlivěji zisky v sektoru zboží dlouhodobé spotřeby a malé společnosti v indexu Russell 2000. Nejmenší citlivost naopak vykazují materiály a technologické společnosti.

Zdroj: CNBC