Sedmička populárních a velkých technologických akcií táhla po delší dobu nahoru celý americký akciový trh. Z velké části díky tomu, že její ziskovost měla výrazně vyšší dynamiku než u zbytku firem. Očekávání pro další roky přitom celkově také nejsou nijak nízko, i když mezera mezi sedmičkou a trhem by se měla výrazně uzavírat. Co přitom vlastně ukazuje historie ohledně toho, jak se chová ziskovost „dream týmů“? A co k tomu může říci ekonomická teorie?

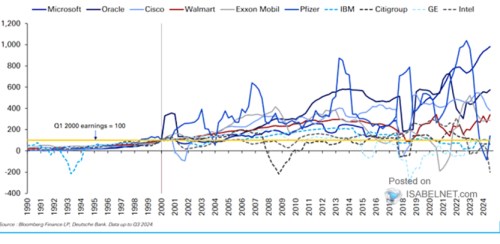

Deutsche Bank v následujícím grafu ukazuje vývoj ziskovosti velkých a populárních společností devadesátých let. Legenda je vytvořena tak, že jde od společnosti s nejvyšším celkovým růstem k té s nejnižším. Tedy konkrétně od k Intelu. Ihned si všimneme obrovského rozptylu, který jde od záporných hodnot, tedy poklesu zisků, k vysokému růstu. U jsou tak nyní zisky na zhruba desetinásobku těch z roku 2000, třeba je nyní zhruba na podobných úrovních jako na přelomu století (a jeho zisky jsou mimochodem celkově hodně volatilní):

Zdroj: X

Deutsche Bank možná chce uvedeným grafem ukázat, že populární velké společnosti nemívají ani zdaleka podobný vývoj ziskovosti. Příběhy to jsou velmi pestré, některé společnosti docela soustavně rostou, jiné se zmenšují, další zase lámou trend ve své ziskovosti. Podívejme se třeba na Walmart, který se po roce 2013 začal i kvůli tlaku ze strany internetu obracet dolů, trend se ale opět otočil nahoru po roce 2018 (a přidala se ale výrazně vyšší volatilita).

Jaký je vlastně „přirozený“ růst ziskovosti? Jednoduchá odpověď zní, že z fundamentálního/ekonomického pohledu nic takového není. Asi nejvíce k tomu může říci standardní model života firmy, který hovoří o jejím vzniku, postupném růstu, saturaci trhu a postupném zmenšování firmy. V každé fázi se tak zisky chovají úplně jinak. Graf přitom vlastně ukazuje, že tento model je jen velkým zjednodušením, realita je mnohem pestřejší, přeskakovat se dá mezi fázemi sem a tam. Třeba viz onen Walmart vs. .

Z pohledu akcií by se pak zisky „měly“ vyvíjet tak, aby ospravedlnily cenu akcie. Jenže to může znamenat třeba i jejich pokles – zisky/dividendy začínající třeba na 10 dolarech, klesající o 2 % ročně s 10 % požadovanou návratností mají hodnotu 10 děleno 12 %, tedy 83 dolarů. U takové akcie by tedy pokles o 2 % byl „přirozený“ v tom smyslu, že je očekáván. Něvo takového nyní může být realitou třeba u některých ropných firem.

Nyní deset největších firem na trhu v USA přestavuje , , NVIDIA, Alphabet, , Meta, , Broadcom, Berkshire a Walmart. V souvislosti s grafem se u nich dá na jednu stranu uvažovat o tom, že se jimi více prolínají společná témata než u desítky největších firem z doby před dvaceti, třiceti lety. To může znamenat, že ziskovost desítky současné může být podobnější. Nebo by to naopak mohlo znamenat, že si budou konkurovat na podobnějším poli a tudíž to jejich ziskovost více rozhází různými směry. Vzpomeňme třeba na dnes již dost zaniklou diskusi vs. . A pestrost příběhů a názorů týkající se ziskovosti nyní také hezky ukazují různé pohledy na to, co DeepSeek může znamenat pro společnost NVIDIA.