Ve Spojených státech s děním v reálné ekonomice hýbe hodně i vývoj na akciovém trhu. Funguje tu tedy další sebenaplňující se proroctví, kdy akcie něco očekávají a jejich pohyb následně přispívá k naplňování takového scénáře. Nejpřímějšími přenosovými kanály jsou tu sentiment ve firmách a náklad kapitálu a sentiment v domácnostech a tzv. efekt bohatství. Podívejme se na něj dnes detailněji a také na alternativní index finančních podmínek.

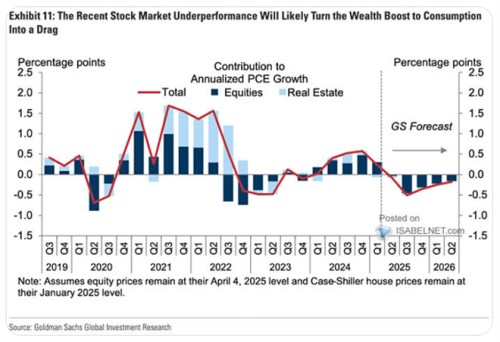

V grafu je vyznačen dopad vývoje na akciovém trhu a na trhu realit na spotřebu. Jde o odhady, nějak přesně měřit tento dopad nejde, ale i tak čísla něco naznačují. V první polovině roku 2023 mohl tento faktor přidávat ke spekulacím o recesi, v roce 2024 už vývoj na akciích a realitách podle znatelně podporoval růst spotřeby domácností a tudíž i HDP. Tím, že majetek domácností se zvyšoval a tudíž měly větší tendenci ke spotřebě. Pointa grafu je pak hlavně v tom, že pro letošní rok by se podle GS měl akciový trh stát zase brzdou spotřeby. Ve druhém čtvrtletí dokonce sníží její růst o téměř půl procentního bodu:

Zdroj: X

Jak jsem psal, jde o odhady – některé studie například kladou důraz na to, že vliv akciového trhu na spotřebu je výrazně nižší, než vliv realitního trhu. Jednoduše proto, že ceny akcií jsou domácnostmi vnímány jako mnohem volatilnější a proto jejich změnám nepřisuzují zase takovou váhu. Tj, tak moc se cenami akcií ve své spotřebě neřídí ve srovnání s tím, jak se nechají ovlivňovat růstem, či poklesem cen nemovitostí. U akcií pak může hrát roli i to, že je vlastní hlavně bohatší domácnosti, které zase mívají nižší sklon spotřebovávat z každého dodatečného dolaru příjmů a bohatství. I s ohledem na tento efekt se mi zdají odhady od GS docela vysoko, ale určitě jsou nějak dobře teoreticky a empiricky podloženy.

K dopadu akcií na domácnosti bychom přitom měli připočítat jistě ne malý vliv akciového trhu na chování a investice firem. A celkově by nám vycházelo, že akcie si s americkou ekonomikou pohrávají výrazně. Popsané odhady GS (a podíl spotřeby na agregátní poptávce dosahující asi 60 %) jsou pak bezesporu jedním ze stavebních kamenů celkových predikcí banky. Na ně jsme se pak dívali minulý týden - ukazují, že americké hospodářství mělo letos výrazně zpomalit, i když ne padnout do oficiální recese. Konsenzus to přitom vidí na znatelně vyšší tempo růstu a včera jsme se dívali na predikce , které pro letošek hovoří dokonce o 1,7 % tempu růstu.

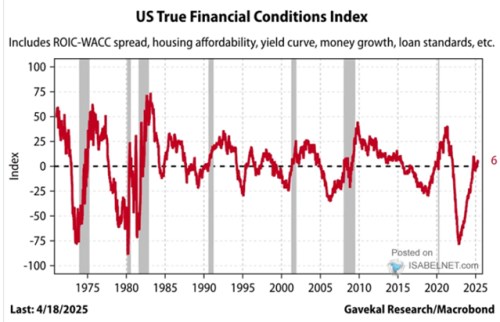

V úvodu jsem zmínil i finanční podmínky. Ty by podle GS měly také znatelně ukrojit z tempa růstu. Banka přitom pracuje se svým indexem finančních podmínek, dnes se podíváme na alternativu od Gavekal Research. Ta vedle akciového trhu, dolaru a dluhopisových trhů zahrnuje i to, co Gavekal nazývá rozdílem mezi dosahovanou a požadovanou návratností kapitálu. K tomu zahrnuje dostupnost bydlení, výnosovou křivku, růst peněžní zásoby a úvěrové standardy. Jde tedy o měřítko mnohem širší a jeho vývoj se od indexu FP od GS dost liší. A podle grafu se FP po několikaletém kontrakčním působení dostaly minulý rok k neutrálu a nyní se nachází něco málo nad ním. Tedy z této strany žádná brzda:

Zdroj: X