Aktualizováno Další kolo zátěžových testů českého bankovního sektoru dopadlo dobře. Odvětví jako celek je odolné vůči případným rizikům. Stabilita by neměla být ohrožena ani při výrazně nepříznivém ekonomickém vývoji. Nejhorší z uvažovaných scénářů ČNB by přinesl sektoru ztráty 103 miliard korun a vyžádal by si kapitálovou injekci 25,7 miliardy korun při současném předpokladu výplaty mimořádných dividend potom až 39 mld. Kč. Potenciální riziko podle ČNB představuje sektor družstevních záložen.

„Pro udržení finanční stability v dalších dvou letech bude podstatný vývoj ve světové ekonomice. Vzhledem k vývoji v zahraničí, kde kulminují problémy některých zadlužených ekonomik eurozóny, je třeba varovat před tvorbou neadekvátně optimistických očekávání. Ani vývoj v domácí ekonomice zatím nedává dostatečnou oporu pro tvrzení, že krize již končí,“ uvedl guvernér České národní banky Miroslav Singer.

V obdobné situaci jako banky jsou pojišťovny. Mají nejen vysoký výchozí kapitálový polštář, ale i schopnost generovat výnosy v průběhu nepříznivého scénáře. Sektor penzijních fondů ale podle zprávy disponuje omezeným kapitálovým polštářem a v případě turbulencí na finančních trzích by akcionáři museli dodat nový kapitál.

Za potenciální riziko lze podle zprávy označit vývoj v sektoru družstevních záložen. Objem klientských vkladů se zde za poslední tři roky téměř ztrojnásobil, zároveň však tento segment proti bankovnímu sektoru vykazuje dvojnásobný podíl klientských úvěrů v selhání.

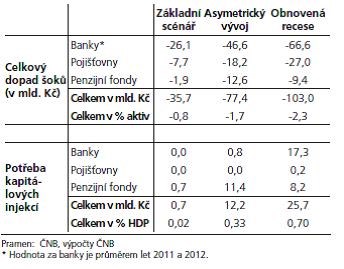

ČNB testovala odolnost finančního sektoru za použití tří scénářů vývoje. Největší dopady na český finanční systém, tedy banky, pojišťovny a penzijní fondy, by způsobil scénář "Obnovená recese". Pokud by banky v letošním roce snížily svůj kapitálový polštář na předkrizovou úroveň prostřednictvím zvýšených výplat dividend a následně by se ekonomika vyvíjela podle zátěžového scénáře, byl by podle výpočtu ČNB dopad ve ztrátách 2,3 procenta aktiv celého sektoru. Scénář by podle centrální banky vyžadoval kapitálové injekce za necelých 26 miliard korun.

"Základní scénář" odráží aktuální prognózu ČNB, která počítá v letošním roce se zpomalením růstu ekonomiky na 1,5 procenta a se zrychlením v roce 2012 na 2,8 procenta. "Asymetrický vývoj" počítá s dočasným obnovením recese v ČR a robustním hospodářským růstem v rozvíjejících se ekonomikách, což by vedlo k dalšímu zvyšování cen komodit a energií. Stoupla by nezaměstnanost s prohloubily by se rozpočtové problémy. Scénář "Obnovená recese" předpokládá, že se ekonomika vrátí do stavu před dvěma roky. To by prohloubilo problémy veřejných rozpočtů, vyvolalo negativní reakci finančních trhů, snížilo ceny nemovitostí a vedlo k oslabení koruny.

Scénář "Asymetrický vývoj" by způsobil v celém sektoru ztráty ve výši 1,7 procenta z celkového objemu aktiv celého sektoru, tedy zhruba 77 miliard korun. To by si vyžádalo injekci za více než 12 miliard korun. "Základní scénář", který považuje ČNB za nejpravděpodobnější, by pro finanční sektor vyžadoval kapitálovou injekci za necelou miliardu korun. Ztráty v tomto scénáři ČNB odhaduje na necelých 36 miliard korun, tedy 0,8 procenta všech aktiv. Úvěry v selhání u bank by měly podle základního scénáře pomalu začít klesat. Další scénáře ovšem předpokládají opak a růst úvěru v selhání až k 15 procentům u podniků a k devíti procentům u domácností.

Souhrn výsledků jednotlivých scénářů (bez mimořádných dividend)

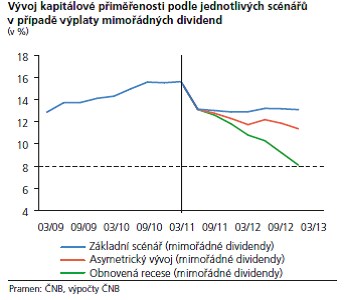

"Pro stabilitu finančního systému je klíčové, aby domácí finanční instituce udržovaly kapitálové i likvidní polštáře vytvořené v době krize. Vysoké výplaty dividend ze zadržených zisků minulých let, které by snížily kapitálový polštář, by se mohly stát rizikem pro bankovní sektor v nejbližším období," uvedl guvernér ČNB Miroslav Singer.

Rizikem dalšího vývoje především v případě alternativních scénářů je mimořádná výplata dividend. "V případě nepříznivého scénáře Obnovená recese s výplatou mimořádných dividend by se kapitálová přiměřenost bankovního sektoru dostala pod hranici osmi procent," upozornila ČNB. V tomto extrémním případě by se nedostatečnou kapitálovou přiměřenost mělo celkem 13 bank a nutné injekce by činily 39 miliard korun.

Rizika, kterým čelí domácí finanční systém, se v porovnání s loňským rokem podle Singera zvýšila v důsledku nepříznivého vývoje veřejných financí v eurozóně a jeho možných dopadů na ekonomiku ČR. Hlavním rizikem pro českou ekonomiku v následujících dvou letech zůstává výraznější zpomalení hospodářského růstu v Německu a dalších zemích, které jsou důležitými obchodními partnery českých podniků. Napjatá situace na trhu práce a úsporná opatření podle ČNB budou tlumit růst příjmů a negativně působit na schopnost domácností splácet úvěry.

Banky i pojišťovny jsou podle výsledků zátěžových testů odolné vůči relevantním rizikům, a to i přes výrazně konzervativní nastavení obou zátěžových scénářů. Důvodem je nejen vysoký výchozí kapitálový polštář, ale i schopnost generovat výnosy v průběhu nepříznivého scénáře, uzavírá zpráva ČNB.

(Zdroj: ČNB, čtk, MediaFax)