Na nudu si tyto prázdniny investoři rozhodně stěžovat nemůžou, možná se mnohým stýská po zlatých okurkových sezónách. Je to několik týdnů, co jsem zde upozorňoval na to, že (i) dluhopisový trh byl během posledních let lepším indikátorem zhoršení ekonomické situace a (ii) již delší dobu je opět znatelně pesimističtější než akcie. Během těch několika týdnů jsme občas slyšeli, jak se jsou akcie „pozoruhodně odolné“ proti špatným zprávám, tato pozoruhodná odolnost se ale opět ukázala být nepatřičným optimismem. Nyní se hliněné hráze provalily.

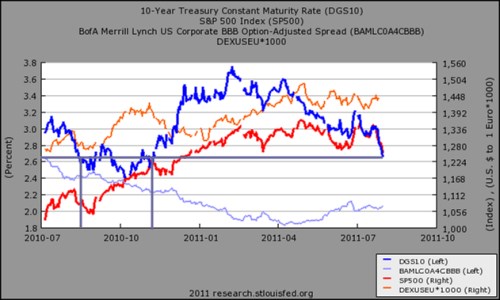

Obrázek vypadá ve zkratce následovně. Již v dubnu začaly výnosy vládních dluhopisů USA (tmavě modře) dávat jasně najevo, že výhled se znatelně zhoršuje. Podobnou řečí se stejným načasováním hovořily a hovoří rizikové spready (světle modře). Tuto řeč vládních dluhopisů výrazně neovlivnily ani tance kolem zvýšení limitu a snížení ratingu, což jí dodává na důrazu.

Akcie ale zůstávaly „pozoruhodně odolné“, klesaly sice znatelněji v době lokální kulminace europroblémů, pak ale opět připisovaly zisky, jako kdyby tyto problémy byly jediným rizikem. Dolar (oranžově) se držel pozadu stejně jako akcie; pokud bychom ho posuzovali čistě podle mustru RON – ROFF, byl „pozoruhodně odolný“ stejně jako ony (u něj jde ale o odolnost proti posílení). Do grafu jsem dodal flashměřítko toho, jaká úroveň akciového trhu podle nedávné minulosti „odpovídá“ současné úrovni výnosů dluhopisů (tj. současné úrovni růstově/recesního očekávání). Podle něj jsme nyní cca na svém, nebo nás ještě čeká 100 bodů dolů:

Další vývoj bude v USA charakterizován hlavně čekáním na Jackson Hole (JH) – přímo, či přeneseně. Během něj můžeme doufat, že klesající inflace uvolní Fedu ruce k nějakému pokusu o další stimulaci. Na fiskální stimulaci se tam asi nespoléhá nikdo. U nás v Evropě jsme v kole sebenaplňujícího se proroctví. Teoreticky se může situace začít uklidňovat, rizikové spready periferie stabilizovat, či mírně klesat a vše se bude pomalu prokousávat dopředu. Nebo je tu v druhém extrémním scénáři překročen Rubikon a díváme se v přímém přenosu na pád měnové říše. Právě vyšší jádrová inflace v USA, nákaza nahlodávající Itálii a Španělsko v Evropě spolu s obráceným znaménkem fiskální politiky jsou tím, co odlišuje situaci od minulého roku. S&P 500 je přitom o necelých 200 bodů výše, než tehdy před JH.

Pokud bychom úvahu chtěli mírně zkonkrétnit, nejlepší bude podívat se na vývoj zisků společností. Do následujícího grafu z Yardeni Research jsem zvýraznil očekávání ziskovosti na akcii v indexu S&P 500 v létě minulého roku. Je vidět, že očekávaný poměr zisků 2010/2011 byl podobný, jako současný poměr 2011/2012. To naznačuje, že PE by mělo nyní být podobné, jako tehdy (nebo horší, protože pravděpodobnost dalšího růstu zisků se snižuje kvůli jejich vysokému poměru k HDP). A nyní jsou aktuální zisky o cca 15 % výše než před rokem. Se stejným PE, respektive se stejným celkovým výhledem, by tedy měl být nyní trh o cca 15 % výše než minulý trh před JH. Těsně před ním S&P 500 doklesal na 1.050 bodů. S ohledem na kontext bych tuto úroveň považoval za tu optimističtější. MVDED.

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.