Slabá výkonnost největšího světového dluhopisového fondu PIMCO přiměla jeho spolušéfa k dosud neobvyklému kroku. Snad ve snaze, aby ji investoři nepřijali jako nový normál ve výkonnosti fondu, se Bill Gross obrátil na vkladatele otevřeným dopisem a omluvil se jim za mimořádně slabou výkonnost fondu v posledním roce. Přiznal také, co zkrátka nevyšlo.

PIMCO je největším na dluhopisy globálně orientovaným fondem se správou aktiv přesahujících 1,2 bilionu amerických dolarů. Za poslední rok ale jeho hlavní fond investorům vynesl pouze 1,06 procenta při benchmarku BarCap U.S. s 3,99 procenty. Gross společnost spoluřídí s Mohamedem El-Erianem a je šéfem portfolia právě Return fondu s aktivity za 242 miliard dolarů.

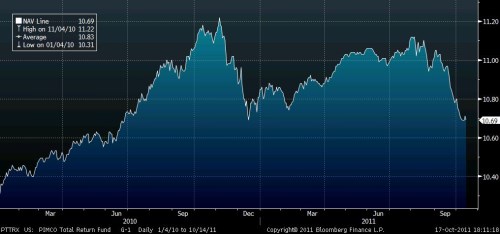

Vývoj fondu Total Return fund správce PIMCO od počátku roku 2010:

„S tím, jak evropská dluhová krize a války kolem navýšení amerického dluhového limitu dovedly ekonomiky na okraj recese, Return fund snížil rizika jen málo a příliš jich na něm zůstalo,“ přiznává v dopise Gross s tím, že šíření nákazy podcenil. Fond podle něj přešel do pozic v německých a kanadských dluhopisech, ale příliš pozdě a příliš málo vůči. Výrazně omezil expozici ve Spojených státech, zejména v krátkodobém dluhu, což se stalo terčem poměrně ostré kritiky. Podle Grosse se příliš nedařilo ani lokálním volbám fondu v rámci emerging markets, denominovaným v jiných měnách, než americkém dolaru.

„Dluhopisový král“ Gross byl již dříve v letošním roce mohutně kritizován právě za rozhodnutí odejít z krátkodobého amerického dluhu (Treasuries) ve chvíli, a před chvílí, kdy ten obrátil mezi aktivy k jednomu z nejlepších výkonů. Základní chybu ale manažer vidí jinde. „Faktem je, že portfolio v polovině roku bylo nastaveno na naši předpověď nového normálu, což znamená dvouprocentní růst ekonomiky při dvouprocentní inflaci,“ uvedl Gross s tím, že tento výhled se samozřejmě zcela změnil. „I my nyní očekáváme nulový růst po několik nejbližších čtvrtletí,“ uvádí.

Gross se nyní snaží pověst fondu „zachránit“, dle pozorovatelů z řad investorů poměrně riskantní cestou. V září Return fund navýšil pozice v sekundárních hypotečních cenných papírech (MBS – mortgage backed securities) ze 32 procent v srpnu na 38 procent s tím, jak Fed oznámil, že reinvestuje výnosy průběžně přicházející z tohoto druhu cenných papírů. To se projevilo na pozici hotovosti a jejího ekvivalentu ve fondu, která se z negativních minus 9 procent dostala až na minus 19 procent. Takováto negativní pozice obvykle značí použití derivátů a krátkodobých cenných papírů jako kolaterál. Jiným slovy jako páru pro agresívnější nástup do nových pozic.

Co znamená náhrada krátkodobého amerického dluhu za hypoteční dluh? Přijetí vyššího rizika. Ale také prodloužení durace portfolia fondu a potenciálně přiblížení jeho expozice do období, kdy by mohly začít růst úrokové sazby. U výkonnosti portfolia fondu zjevně Gross na slabý nový normál přistoupit nechce.

(Zdroj: PIMCO, CNBC, Reuters)