Na podzim jsem se zde svými úvahami řadil k těm, kteří považovali větší aktivitu ECB za menší zlo a jednu z podmínek přežití eurozóny. ECB se aktivizovala, což je patrné napříč trhy s rizikovými aktivy. Na jak úzkém ostří se pohybujeme, je ale patrné z rychlosti, s jakou se naše úvahy posunuly do druhého extrému. Tím je názor, že nyní na fundamentu (opět) tolik nezáleží, protože s ECB a Fedem se prostě nebojuje.

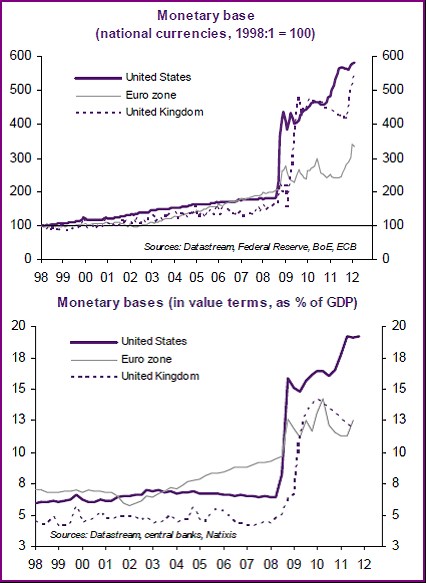

Vývoj monetární báze, tedy osiva, ze kterého vznikají širší peníze, v USA, eurozóně a UK ukazují následující dva obrázky. První jako index v národní měně, druhý jako poměr k HDP. Nejdříve si všimněme, že před rokem 2008 podíl báze k HDP v USA cca stagnoval, zatímco v eurozóně rostl (druhý graf). Po roce 2008 pak přichází prudký růst v USA a o něco tlumenější v eurozóně. Tam nás klesající a rostoucí vlnky na podzim roku 2011 dokonce dostaly jen zhruba na trend nastavený (více méně z technických důvodů) před rokem 2008. To se o USA ani zdaleka říci nedá – tam jsme naprosto mimo jakýkoliv trend. Americké uvolňování je tak i v tomto smyslu mnohem masivnější.

Z výše uvedeného by se mohlo zdát, že Fed si hraje s ohněm více než ECB*. Jeho báze vzrostla mnohem více, ať již se na věc díváme z relativního hlediska – k HDP, či předkrizovému trendu, o absolutním růstu nemluvě. Zdání větší rizikovosti u Fedu ale může klamat. To je patrné ve chvíli, kdy začneme brát v úvahu nejen to, jak moc šlapeme na plyn, ale i to, jak dobré máme brzdy a jak dobře sedí vůz na silnici.

Dejme nyní stranou slovní závazky typu „sazby nízko do nekonečna“, které jsou kvůli konfliktu flexibility a důvěryhodnosti samostatnou kapitolou. Porovnání monetárních brzd a stability v USA a v eurozóně pak ukazuje následující: Fed může relativně lehce začít šlapat na brzdy, pokud uzná, že inflační očekávání příliš rostou. Cenou za toto brždění bude pomalejší pokles, stagnace, či dokonce opětovný růst nezaměstnanosti. Nedá se ovšem čekat, že by jeho utažení, nebo menší uvolnění vyvolalo systematické problémy.

ECB je ale v daleko složitější situaci. Posoudit, nakolik její intervence na trzích urychluje pokles rizikových prémií periferních dluhopisů lze jen těžko. Likvidně-solvenční spirálu ale jistě znatelně točí správným směrem. Vedle toho dodává likviditu bankovnímu systému, který by bez její pomoci byl možná na hraně kolapsu, opět minimálně na periferii. ECB tedy svou aktivitou řeší o řád palčivější problémy. To jí na jednu stranu poskytuje silnější „alibi“, na druhou stranu je ale jasné, že nemá takovou pružnost, co se týče obratu. Připomíná to ono: „Kdo jede na tygru, nesmí nikdy sestoupit“. Není to tak úplně pravda - musí počkat, až tygr usne. Ten evropský asi bude ještě dlouho čilejší**.

*U obou se můžeme bavit o vhodné intenzitě a době trvání QE, domnívám se ale, že je to u obou hra nutná. I vývoj posledních let potvrzuje, že od růstu monetární báze k růstu širších peněz a dokonce k vyšší inflaci je mnohem delší cesta, než jakou vykresluje naše selektivní paměť a možná některé zjednodušené poučky.

**Jak poukazují například ekonomové , aktuálnost této úvaze dodává současný růst cen ropy (vyvolaný nabídkovými, ne poptávkově-monetárními faktory!). Pokud by měl pokračovat, či by ropa zůstala déle vysoko, bude mít asi mnohem horší spaní vedení ECB.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.