Hlavní ekonom investiční společnosti Apollo Torsten Slok hovořil na Bloombergu o tom, že nejistota pramenící z vládní obchodní politiky a cel klesá. K tomu bude americké hospodářství v příštím roce výrazně stimulovat vládní rozpočet – Slok odhaduje, že přidá jeden procentní bod růstu. Ve výsledku tak podle ekonoma neexistují přesvědčivé argumenty pro to, aby Fed v prosinci snižoval sazby. Existují ale i opačné názory, a to rovněž ve vedení americké centrální banky.

Slok uvedl, že v příštím roce by mělo americké hospodářství opět zrychlovat, a to by se mělo projevit i na trhu práce. Následně se diskutovalo o tom, že ekonomiku nyní v určitém smyslu vystihuje písmeno „K“. Jedna její část si totiž vede velmi dobře, zatímco druhá je pod tlakem. Dolů směřující část písmene K posiluje mimo jiné to, že řada lidí stále vnímá a cítí vyšší ceny běžných nákupních položek. Slok souhlasí s tím, že podobné věci brzdí sentiment. Dodal však, že aktuální data přicházející z ekonomiky ukazují na zlepšování včetně trhu práce. K tomu se přidává inflace, která se drží nad cílem centrální banky. Ve výsledku tak podle něj Fed nemá v prosinci jinou možnost než držet sazby beze změny.

O dalším vývoji monetární politiky v USA hovořil na Bloombergu i Stephen Miran z vedení Fedu. Podle něj trh práce pociťuje dosavadní utaženou politiku centrální banky a on sám doufá, že ta se posune směrem k většímu uvolnění. K tomu řekl, že inflační data ukazují zpětný obrázek, v oblasti bydlení dokonce zpožděný o několik let. Monetární politika by naopak měla být nastavena podle výhledu, protože funguje se zpožděním. Miran si tak myslí, že Fed by neměl jednat na základě toho, že třeba na trhu s bydlením byla v předchozích letech nerovnováha, ale podle toho, že nyní už tato nerovnováha zřejmě neexistuje, což znamená, že by sazby měly jít dolů.

Miran pokračoval s tím, že „není správné chtít po lidech, aby ztráceli svá pracovní místa kvůli nekvalitním statistickým metodám.“ V praxi by centrální banka měla nastavovat svou politiku ne podle aktuálních dat, ale podle svých predikcí dalšího vývoje. Pokud se Fed totiž příliš spoléhá na data, znamená to, že hledí do zpětného zrcátka, a to zase „nevyhnutelně vede k tomu, že jeho politika je špatně nastavena.“ Pokud by tedy sazby teď v prosinci nešly dolů, ekonomika by byla zbytečně poškozena. Nyní je totiž politika Fedu „restriktivní, a to příliš.“ Čímž se zvyšuje roste riziko, že právě centrální banka bude příčinou ekonomického útlumu.

Na dotaz týkající se finanční stability Miran řekl, že ji ovlivňuje řada věcí a je chybou dávat rovnítko mezi monetární politiku a stabilitu finančního systému. Finanční podmínky relevantní pro celou ekonomiku pak podle něj ovlivňuje zejména stav trhu s bydlením a z tohoto pohledu podmínky „nejsou uvolněné, ale naopak dost utažené.“ K akciovému trhu ekonom uvedl, že nezná jeho správnou úroveň cen, ale je přesvědčen o tom, že lidé nemají ztrácet pracovní místa kvůli úvahám o tom, že se akciový trh nachází příliš vysoko. Fed by stejně tak neměl sledovat různé sociální cíle včetně toho, aby v určité části společnosti byla silná zaměstnanost.

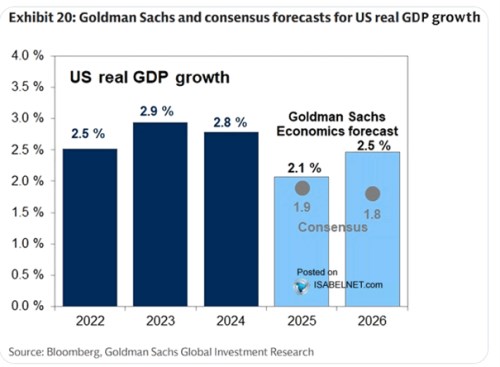

Graf ukazuje předpovědi pro roky 2025 a 2026. Po 2,8% růstu americké ekonomiky v roce 2024 ekonomové banky čekají 2,1% růst v roce letošním a 2,5% v roce 2026. Zejména příští rok jsou tak očekávání banky znatelně nad konsenzem. Ten totiž nyní počítá s tím, že tempo růstu bude dál slábnout, z letošních 1,9 % na 1,8 %:

Zdroj: Bloomberg, X