Za většinu zisků v posledních 15 letech vděčí Wall Street americké centrální bance, naznačuje studie newyorské pobočky Fedu. Podle ní by po očištění o efekt očekávaných podpůrných kroků centrálních bankéřů index S&P 500 obchodoval víc jak 50 % pod svou současnou hodnotou, tedy někde u 600 bodů, místo nynějších 1300.

Výzkumná stať, která se na webové stránce newyorské pobočky Fedu objevila minulý týden, se pokouší vysvětlit, proč se akcie obchodují s tak vysokou prémií vůči méně rizikovým investičním instrumentům typu dluhopisů. Výsledný nález: Fed má na akcie mnohem větší vliv než na ostatní třídy aktiv.

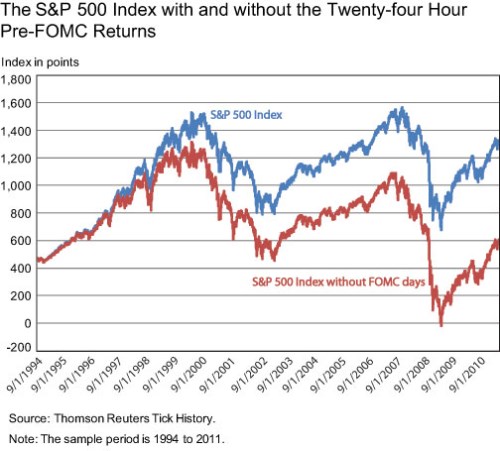

Studie se zaměřuje na jev, v jehož rámci má trh tendenci růst 24 hodin před zveřejněním prohlášení Fedu k úrokovým sazbám a ekonomice; většinou proto, že očekává podpůrné kroky od šéfa centrální banky Bena Bernankeho, nebo dříve od jeho předchůdce Alana Greenspana. Od roku 1994 Fed zveřejňuje osm prohlášení ročně, vždy ve 14:15 východního času. Studie separovala zisky indexu S&P 500 z období od 14:00 předchozího dne do stejné hodiny ve dni oznámení. Po odečtení vyšla hodnota indexu zhruba u 600 bodů (viz graf níže).

„Analýza záměrů Fedu je mnohem důležitější než vybírání titulů,“ shrnuje závěry stati Brian Kelly z Shelter Harbor Capital. „Jednoduše sledujte trend v těch 24 hodinách a předběhnete zbytek trhu,“ dodává.

Autoři studie také sečetli průměrný výnos indexu S&P 500 v období 24 hodin před oznámením Fedu a očistili ho o bezrizikovou sazbu (výnos měsíční pokladniční poukázky ministerstva financí). Vyšlo jim, že v období let 1994-2011 činil kumulovaný očištěný výnos indexu S&P 500 za osm inkriminovaných 24hodinových „okének“ 3,89 %. Ve zbylých dnech roku index v součtu posílil o 0,89 %. Jinými slovy, 80 % celoročního zisku, ?čištěného o bezrizikovou sazbu, trh zaznamenal v osmi krátkých intervalech před oznámením Fedu.

Velmi výrazná je pozorovaná tendence k rally před zasedáním FOMC (dvanáctičlenná komise Fedu rozhodující o sazbách a peněžní zásobě) v letech po splasknutí internetové bubliny (2000-2002), kdy Greenspan přifukoval ceny akcií a nemovitostí razantním snižováním sazeb. V období po roce 2008 je pak trend odchylování od „normálu bez zásahů Fedu“ (v grafu znázorněn červenou barvou) ještě silnější. Trh se stal téměř závislým na centrální bance a jejím injekcím likvidity. Za povšimnutí stojí také období kolem března 2009, kdy červená linie pomyslného vývoje indexu klesá na nulu.

Většina lidí se shodne, že hlavní podíl na praxi posledních 15 let má Alan Greenspan. „Od roku 1994 centrální banky nebojují s inflací, ale spíš vyhlazují hospodářský a úvěrový cyklus. Díky sbližování úrokových sazeb a inflaci ve světové ekonomice se z rozhodnutí FOMC o sazbách stala klíčová proměnná pro S&P 500,“ tvrdí Robert Savage, výkonný ředitel výzkumného serveru Track.com.

Výzkumníci Fedu neobjevili nic nového. Každý zastánce fondů navázaných na akciové indexy poukazuje na to, že po vyloučení pěti nejlepších dní na Wall Street celoroční výkon indexu S&P 500 výrazně klesne. Účel: investor musí mít stále otevřené pozice, aby jednu z oněch „zlatých“ seancí náhodou nepropásl. Autoři studie vlastně ani na nic nepřišli. V závěru pouze uvádí, že extrémně dobrý výkon akcií před zasedáním FOMC zůstává záhadou. Ostatní typy aktiv oznámením Fedu tak výrazně ovlivněny nejsou. Stejně tak není patrný podobný vliv na výkon akciového trhu u dalších makroekonomických indikátorů typu nezaměstnanosti nebo HDP.

„Žijeme ve světě QE,“ lakonicky prohlašuje investiční poradce Josh Brown, autor blogu The Reformed Broker. Další schůzka FOMC je plánována na 1. srpna.

(Zdroj: CNBC, David Lucca and Emanuel Moench: The Puzzling Pre-FOMC Announcement “Drift”)