Vývoj ceny zlata v posledním období ukazuje, že tento kov není běžným bezpečným aktivem. Volatilita jeho ceny během krize výrazně vzrostla a korelace jeho ceny a cen rizikových aktiv je velice nestabilní. Když například v srpnu minulého roku došlo k propadu trhů, index S&P 500 oslabil o 6 %, zatímco zlato si připsalo 12 %. Následující měsíc ale americké akcie oslabily o dalších 7 % a zlato se propadlo o 11 %. Vymazalo tak téměř všechny zisky, které získalo během předchozího defenzivního chování. Velká část tohoto vývoje může být vysvětlena technickými faktory (změnami na trhu s futures), i tak jsou ale otázky ohledně pozice zlata jako bezpečného útočiště legitimní. Nyní se zlato pohybuje stejným směrem jako americké akcie. V květnu obě aktiva oslabila asi o 6 %, v červnu si akcie připsaly 4 % a zlato 2 %.

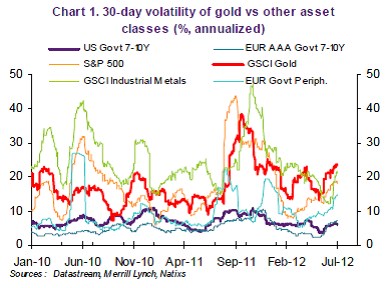

První graf porovnává vývoj třicetidenní volatility cen zlata (červeně), amerických vládních dluhopisů (fialově), indexu S&P 500 (oranžově), indexu cen průmyslových kovů (zeleně), AAA vládních dluhopisů zemí eurozóny (tmavě zeleně) a periferních dluhopisů eurozóny (světle modře):

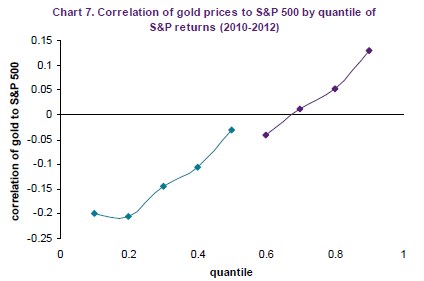

Korelace cen zlata a akcií je velmi nestabilní a neblíží se velmi negativnímu vztahu, který můžeme pozorovat mezi akciemi a konvenčními bezpečnými aktivy, jako jsou americké vládní dluhopisy. Analýza však ukazuje, že reakce cen zlata je asymetrická. Jak ukazuje druhý graf, pokud je návratnost akcií vysoce negativní, korelace mezi cenami akcií a zlata je silně negativní. Pokud je ale návratnost akcií pozitivní, tato korelace se nachází blízko nuly, nebo je dokonce mírně pozitivní:

Uvedené naznačuje, že zlato se na rozdíl od dolaru či kvalitních vládních dluhopisů chová jako bezpečné aktivum pouze v případě, že na trzích převládá velká míra stresu. To mimo jiné znamená, že investoři mohou ke zlatu utíkat v krizových dobách; nemusí se ho ale zbavovat, pokud se situace zlepší, jako to dělají například s vládními dluhopisy. Toto chování činí se zlata zajímavý nástroj, kterým se lze zajistit proti extrémním rizikům.

(Zdroj: Natixis)