Alokace aktiv v investičním portfoliu je obvykle založena na fundamentální analýze. Nyní ale ohledně tohoto přístupu panuje mnoho pochyb. Můžeme je rozdělit do několika oblastí. První z nich je existence různých rovnovážných stavů, které jsou udržovány za pomoci sebenaplňujících se proroctví. U stejného fundamentu tak mohou přetrvávat rozdílné ceny v závislosti na tom, jak se vyvíjejí očekávání ohledně budoucího vývoje. Pokud například u daného dlužníka investoři věří, že dojde k jeho defaultu, náklad jeho financování bude vysoko a pravděpodobnost insolvence skutečně poroste. Jestliže budou naopak investoři čekat, že k defaultu nedojde, náklad financování bude nízko stejně jako pravděpodobnost insolvence.

K uvedenému můžeme přidat iracionální šíření nákazy, kdy změna ceny jednoho aktiva vyvolá posun v očekáváních a následně i v cenách dalších aktiv. Výsledkem je nákaza, která nemá žádný vztah k fundamentu. Nestabilitu na trhu pak může zvýšit interakce mezi fundamentálními a technickými investory. Výsledkem může být celková neefektivnost fundamentálního přístupu k investicím.

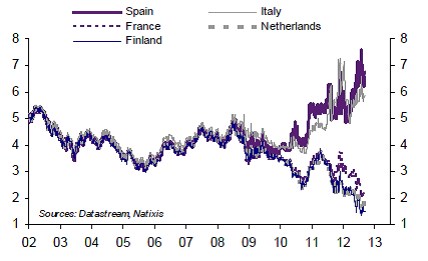

I v současné době můžeme na trzích najít několik anomálií a případů, kdy ceny aktiv neodpovídají fundamentu. Následující graf ukazuje výnosy vládních dluhopisů Španělska, Itálie, Francie, Nizozemí a Finska:

Pohled na veřejné finance, zahraniční obchod a strukturu ekonomiky ukazuje velké rozdíly mezi Itálií a Španělskem, přesto se ale sazby u těchto zemí vyvíjejí podobně. A překvapivé jsou i nízké sazby u Francie, která čelí vysokému fiskálnímu deficitu a deindustrializaci, u Nizozemí, které tíží fiskální deficit a vysoké zadlužení domácností, i u Finska s jeho vnějšími deficity a problémy v průmyslu.

Překvapivé je i to, jak investoři hodnotí situaci v USA, Velké Británii a Japonsku. Sazby v těchto zemích leží nízko a kurzy jejich měn naopak vysoko. V USA se ovšem dá čekat obrovský růst veřejného dluhu, v Japonsku dluh již vysoko je a Velkou Británii tíží nízký růst. Například v Japonsku stárnoucí populace pravděpodobně povede k poklesu míry úspor, k deficitům běžného účtu a růstu sazeb.

Další anomálii představuje valuace akcií relativně ke korporátním dluhopisům. Rizikové prémie u akcií totiž ve srovnání s dluhopisovými spready výrazně vzrostly. Došlo tudíž k tomu, že u firem klesly rizikové spready a zároveň klesly ceny akcií. Zdá se tak, že akciové a dluhopisové trhy hodnotí riziko rozdílně. Překvapivá může být i vysoká korelace mezi vládními dluhopisy, bankovními dluhopisy a dluhopisy nefinančních firem v Itálii a Španělsku. Je pochopitelné, že bankovní CDS by měly být korelovány s CDS vládních obligací, protože banky jich drží velký objem ve svých rozvahách. Je ale těžké porozumět tomu, proč nalézáme vysokou korelaci mezi těmito CDS a CDS korporátních dluhopisů, protože korporátní zisky v těchto zemích procházejí znatelným oživením.

(Zdroj: Natixis)