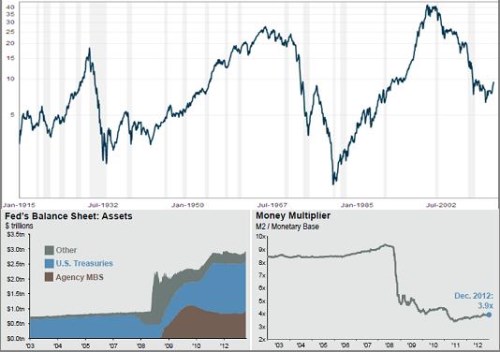

Se zlatými medvědy a komentáři se nyní roztrhl pytel, přesto snad ale tímto zamyšlením přispěji k utřídění myšlenek týkajících se žlutého kovu. První z následujících grafů ukazuje akciovou cenu zlata (či přesněji zlatou cenu akcií) – kolik uncí zlata je a bylo potřeba na nákup Dow Jones Industrial Average. Od roku 1915 vidíme jasně tři cykly, kdy akcie relativně ke zlatu výrazně zdražovaly, aby se pak propadly na cenu pár uncí zlata. Celkový vývoj můžeme vnímat jako demonstraci toho, jaká byla relativní popularita reálných a finančních aktiv. V rostoucí fázi získávaly na relativní popularitě finanční aktiva, v klesající naopak aktiva reálná. Rozhodujícím faktorem byl a je samozřejmě inflační vývoj a faktor strachu z budoucnosti. Čím silnější, tím větší příklon k reálným aktivům a naopak.

Finanční aktiva reprezentovaná akciemi si svého absolutního vrcholu užila na přelomu tisíciletí, kdy se DJIA obchodoval za téměř 40 uncí zlata. Poté nastala třetí sestupná fáze, kdy na popularitě získávalo zlato. Na intenzitě tento trend nabral během poslední krize a to jak z důvodu potenciální inflace, tak z důvodu obav z Armagedonu (později již dominovaly jen inflační spekulace). Za povšimnutí stojí to, že boj proti druhému nevyhnutelně posiloval obavy z prvního. Klíčové je nyní to, že během posledních několika měsíců se trend obrátil. Finanční aktiva znovu nabírají na relativní oblibě.

Zdroj: Macrotrends, JPMorgan

Další dva grafy představují jednu verzi vysvětlení toho, co se děje na bitevním poli finanční vs. reálná aktiva. Úvahám o zlatě dlouhou dobu dominoval první graf. V něm je vývoj rozvahy Fedu, která si v roce 2008 a i po něm prošla výrazným nafouknutím. A podle velmi zjednodušené výmarsko-zimbabwské rovnice platí, že „růst rozvahy centrální banky = více peněz v ekonomice = více inflace“. Problém je v tom, že ani jedno z těchto dvou „rovná se“, není samozřejmostí. To ukazuje druhý graf, který referuje na první „rovná se“. Z něj je patrné, že peněžní multiplikátor v roce 2008 výrazně klesá – peněžní „výroba“ používající za materiál bázi tvořenou centrální bankou se silně zadrhává. Od druhého k prvnímu grafu (ne naopak) dokonce můžeme vést přímou kauzalitu. Fed nenafukuje rozvahu s tím, že čeká, co bude s multiplikátorem. Fed odhaduje, že multiplikace kolabuje a proto nafukuje rozvahu, aby nezkolabovala celá ekonomika.

Jak jsem uvedl, dlouhé roky byly úvahy o penězích a zlatě vedeny pouze z logiky prvního grafu, ochota k většímu zamyšlení byla příliš často jen minimální. Z velké části je to podle mne dáno prozaickým faktorem pohodlnosti a snahy o získání mediální pozornosti. Hlavním faktorem stojícím za současným vývojem je pak to, že zjednodušené rovnice už jsou pod tíhou reality (viz „Hypersupermegainflace – evropské vydání“) neobhajitelné. Mediální proroci zkázy se tedy přeorientovali na bubliny na trzích s aktivy (opět viz předchozí články). Je pozoruhodným paradoxem života a zlatých koupěchtivců (nyní spíše prodejechtivců), že se tak děje zrovna v době, kdy se některé centrální banky vydávají směrem, který tyto zjednodušené výmarské rovnice aspoň trochu ospravedlňuje. Hovořím samozřejmě o Bank of Japan a Bank of England. Ne, že by u nich neplatila logika uvedených grafů. Jde o to, co se stane, až (pokud) se začne multiplikátor zvedat a až (pokud) se začne zvedat i inflace. Nejlepší strategií tak podle mne i u zlata zůstává „vyhýbat se extrémům“.

Na závěr ještě poznámka – relativní vývoj cen zlata a akcií prezentovaný v grafu nemusí ve svých extrémech implikovat bublinu jednoho, či druhého. Ceny obou mohou být nafouknuté, nebo naopak vyfouknuté, jde o jejich relativní poměr – atraktivitu finančních a reálných aktiv. Připomeňme si tedy, že nejvyšší návratnost generují tvrdá aktiva – komodity, v obdobích vysoké a rostoucí inflace. Akcie v takovém prostředí generují (podle historických zkušeností) návratnost negativní (tj. akcie nejsou zdaleka tak dobou inflační investicí, jak můžeme někdy slyšet). Špatně na tom jsou komodity v prostředí vysoké a klesající inflace, která naopak akciím poměrně svědčí. Nízká a klesající inflace také svědčí více akciím než komoditám a obrázek je podobný i u nízké, ale rostoucí inflace.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.