Problém s rozhodováním na základě faktů nastává ve chvíli, kdy se to, co jsme považovali za fakta, ukáže být pouhými dojmy. Během pokrizových let můžeme na poli ekonomické politiky vytipovat dvě základní oblasti, které se tímto způsobem vyvinuly. První z nich se týkala vztahu růstu a fiskálního utahování. Několik studií totiž tvrdilo, že fiskální utažení může být i expanzivní. Čertíkem v detailu těchto kontrakčně expanzivních pohádkových příběhů bylo to, že podobné případy byly pozorovány v zemích, které zároveň efektivně (!) monetárně uvolňovaly a kterým z problémů výrazně pomohly exporty. Druhá klíčová oblast se týkala vztahu mezi růstem a výší veřejného dluhu. Do popředí zájmu se nyní dostala kvůli tomu, že bez přehánění kultovní studie dua Reinhart Rogoff (RR) se ukazuje být namísto faktické také spíše dojmová.

Jeden z úhlů pohledu na věc si čtenář může přečíst v „Skandál kolem výzkumu harvardských ekonomů zasáhne do debaty o úsporách“. Asi nejznámější závěrem studie RR je to, že poměr veřejného dluhu k HDP na úrovni 90 % představuje jakousi kritickou hranici, po jejímž překročení začíná růst dané ekonomiky znatelně trpět. Podle mého je práce obou ekonomů velmi přínosná a občas používám i některé jejich grafy (např. dluh – míra defaultů – inflace). Zrovna jejich závěry ohledně vztahu mezi dluhem a růstem jsem ale považoval za ne zrovna přesvědčivé a nemyslím, že jsem se jimi zde někdy oháněl (pokud se mýlím, připomeňte mi to).

Nová studie „Does High Public Debt Consistently Stifle Economic Growth? A Critique of Reinhart and Rogoff“ závěry RR skutečně zpochybňuje (ne jako první). Její autoři Thomas Herndon a Michael Ash Robert Pollin (AP) totiž dokázali z RR vytáhnout data, se kterým RR ve své studii pracovalo (údajně se o to pokoušelo více lidí, ale úspěch neměli). AP následně tvrdí, že data jsou tu a tam užívána selektivně a jsou tu a tam ne zrovna optimálně zpracovaná. Výsledkem je vlna odborné i méně odborné diskuse na téma, „kde udělali soudruzi chybu“, Paulu Krugmanovi se kouří z klávesnice, ale z praktického hlediska by nás nyní mělo zajímat jediné – co konkrétně zjistila nová studie?

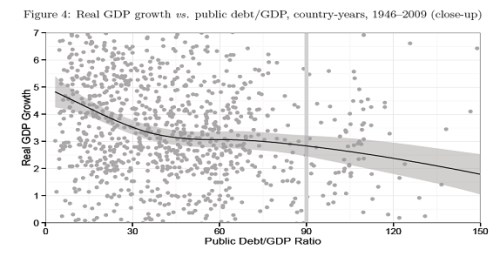

Odpověď je v podstatě v následujícím grafu. Ten se snaží dát do souvislosti poměr veřejného dluhu k HDP (osa x) a růst HDP (osa y). Jednotlivé body jsou „zeměroky“, tedy spojnice těchto dvou proměnných u každé z pozorovaných zemí v jednotlivých letech 1946 – 2009. Pokud bychom neviděli černě vyznačený vztah, asi by měla většina z nás velký problém nějaký najít. Pouhým okem jen zjistíme, že někde kolem 60 – 70 % dluhu/HDP začínají zeměroky znatelně řídnout, podobné je to s růstem pod 2 %. Evidentní a jasný vztah růst – dluh ale neexistuje. Po provedené statistické masáži čísel se nějaký vztah objevuje – je vyznačený černou křivkou. Celkově ukazuje, že čím vyšší dluh, tím nižší růst. Citlivost je poměrně vysoká až do dluhu na úrovni 40 % HDP. Pak až do dluhu 70 % HDP je křivka cca plochá (růst není dluhem ovlivněn, či naopak růst neovlivňuje dluh). A za hranicí dluh k HDP na cca 70 % začíná s rostoucím dluhem růst opět klesat. Či s klesajícím růstem dluh růst – kauzalitu z grafu nepoznáme a problém je s ní i z hlediska teorie.

Pokud bychom si tedy pohráli a za nezávislou proměnnou vzali dluh, implikovaná rada zní následovně: Pokud už máte dluh nad 40 % HDP, a to máte skoro všichni, je jedno, kde se budete v rozmezí 40 – 70 % HDP pohybovat. Pokud možno nepřekračujte poměr 70 % HDP, protože pak to může mít nějaký vliv na růst.

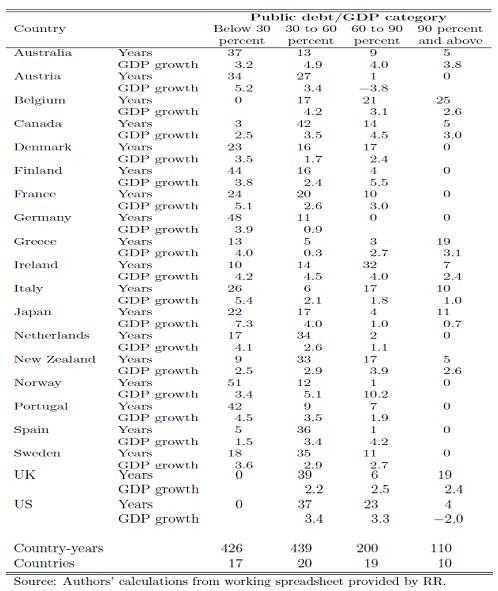

Abychom získali detailnější a hodnotnější vhled do problému, vybral jsem z nové studie ještě jednu tabulku. Ta ukazuje jednotlivé země, jejichž sledované období je rozděleno podle toho, jaké výše zadlužení dosahovaly. Intervaly jsou dluh pod 30 % HDP, mezi 30 – 60 %, mezi 60 – 90 % a nad 90 % HDP. U každé země je v příslušném sloupci údaj o tom, kolik let strávila na dané úrovni zadlužení a jaký byl její růst v této době. Podívejme se nejdříve na příklady zemí, které se nám nechtějí chovat podle popsaného mustru. Třeba růst Kanady se s růstem zvyšuje až k hranici 90 %. Podobně se chová Nový Zéland. Vzorná je naopak například Itálie, či Japonsko. U většiny zbylých zemí jsou výsledky smíšené.

V ideálním světě je třeba během boomu šetřit a sbírat „náboje“ na fiskální stimulaci během recese a útlumu. Pokud ovšem ignorujeme první stranu rovnice, nelze automaticky používat tu druhou. Jde to snad pouze s tím, pokud do budoucna opět zafixujeme i tu první. Pokud tedy existuje cesta ven, je to rozumná stimulace (respektive ne brzdění), ovšem kombinované s nějakou formou jasného závazku držet se i první strany rovnice – tedy v podstatě dlouhodobým plánem konsolidace.

Co je největší překážkou podobné strategie? Určitě to nebude RR a jejich chyba ve výzkumu. Efektivní politice nejvíce škodí nekritičtí zastánci stimulace. Přesně řečeno ti, kteří by stimulovali vždy, za každou cenu, v recesi i boomu s tím, že „zdroje jsou“ a „dluhy se vlastně platit nemusí“. Je totiž poměrně lehké všimnout si toho, že to není strach ze stimulace samotné, ale strach z jejího zneužití a nekontrolovatelnosti, co dává sílu a motivaci její opozici. Ta si pak vezme do ruky cokoliv, a pokud to nebude RR, bude to něco jiného. Můžeme se zde bavit o tom, zda u těchto extrémů bylo dříve vejce, či slepice, princip nevyhnutelného vzniku korigujícího protipólu ale zůstává.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.