Spustenie prvého fondu založeného na rovnakej váhe všetkých spoločností v indexe (tzv. equal-weighted index, EWI) v januári 2003 odštartovalo éru indexov zostavovaných na inom princípe ako podľa trhovej kapitalizácie. Aj najmenšie spoločnosti obsiahnuté v týchto indexoch majú rovnakú váhu ako ich väčší konkurenti. Index S&P 500 Equal Weight Index (S&P 500 EWI) je tým pádom obdobou „klasického“ indexu S&P 500. Obsahuje akcie rovnakých spoločností, akurát každá z nich má v indexe rovnaká váhu (500 spoločností s váhou 0,2%), čo sa dosahuje kvartálnou rebalanciou všetkých pozícií. Z tohto dôvodu je aj trhová kapitalizácia celého indexu S&P 500 EWI len približne 16 miliárd dolárov, pričom pri indexe S&P 500 je to až 58 miliárd dolárov.

Vôbec prvým ETF tohto typu bol index S&P 500 Equal Weight ETF (burzový symbol RSP) od spoločnosti Guggenheim. Podľa Cinthie Murphy z IndexUniverse.com dosiahol tento fond od svojho založenia celkový výnos o 87% vyšší ako jeho trhovo vážený konkurent, SPDR S&P 500 ETF (burzový symbol SPY). Veľkú zásluhu na výkonnosti týchto fondov má ale správne načasovanie. Pokiaľ ste do takéhoto fondu investovali pred desiatimi rokmi, určite by ste mali dnes veľa dôvodov na spokojnosť, nakoľko v tomto období dosahovali akcie stredne veľkých a menších spoločností vyššie výnosy ako tzv. blue chips akcie, teda akcie veľkých spoločností. Ak by ste si ale túto stratégiu zvolili v deväťdesiatych rokov, jej výsledky by boli podstatne horšie.

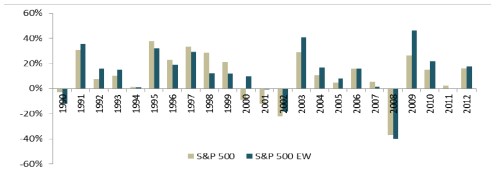

Ako ukazuje nasledujúci obrázok, S&P 500 EWI má vyššiu pravdepodobnosť prekonávania indexu S&P 500 hlavne počas období, keď americké akciové trhy rastú. Tento jav nie je vôbec prekvapujúci a pramení hlavne z toho, že S&P 500 EWI je už zo svojej podstaty zameraný viac na menšie spoločnosti. Z tohto dôvodu má aj vyššiu betu, t.j. pri rastúcom trhu prekonáva index S&P 500 a v obdobiach jeho poklesu za ním naopak zaostáva.

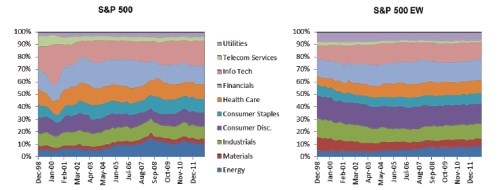

V indexoch vážených podľa trhovej kapitalizácie je váha každého sektoru určená pomerom trhovej kapitalizácie všetkých akcií z daného sektora k trhovej kapitalizácii celého indexu. Pri indexoch založených na rovnakej váhe všetkých spoločností je zastúpenie konkrétneho sektora určené iba počtom titulov obsiahnutých v indexe. Preto bude rovnako vážený index klásť väčší/menší dôraz na sektory, ktoré obsahujú menšie/väčšie spoločnosti. Z tohto dôvodu je pomer sektorov vo váženom indexe pomerne stabilnejší ako pri štandardnom indexe, čo ilustruje aj nasledujúci obrázok.

Nevýhodou týchto vážených fondov sú ale relatívne vysoké správcovské poplatky súvisiace primárne so zvýšenými nákladmi na pravidelnú rebalanciu portfólia. Poplatky spoločnosti Guggneheim predstavujú až 0,40% p.a. pre ich fond RSP, zatiaľ čo väčšina fondov zostavených na základe trhovej kapitalizácie si účtuje iba zlomok tejto čiastky. Z teoretického výnosu pri investovaní do vážených indexov je teda potrebné tieto poplatky odpočítať. Pri zvažovaní investície je potrebné zobrať do úvahy aj fakt, že relatívne vysoké výnosy tejto stratégie v posledných desiatich rokoch ešte nemusia znamenať jej vyššiu „kvalitu“, nakoľko sú sprevádzané zvýšenou volatilitou. Riziko a výnos sú v dlhodobom horizonte silne previazané a ani investovanie do rovnako vážených fondov nezabezpečí povestný „obed zadarmo“.

(Zdroj: Zeng, L., Luo Frank: 10 Years Later: Where in the World is Equal Weight Indexing Now?, Forbes)