Většině ze zdejších čtenářů asi neuniklo, že z vedení dluhopisového gigantu Pimco odešel jeden z jeho šéfů Mohamed El-Erian. Pimco není výjimečné jen svou velikostí ale i tím, jak je mediálně aktivní. Od CNBC po FT se poměrně frekventovaně objevují komentáře jeho představitelů týkající se vývoje na trzích a v ekonomice. Postupem času jsem už v nich ale často nenacházel ani tak zajímavé podněty, jako to, co se mi spíš zdálo být snahou o zviditelnění, či snahou o zakrývání chyb. Těch fondy Pimca objektivně pár udělaly a projevilo se to i na velkém odlivu klientů v minulém roce (a možná i „odlivu“ jednoho z šéfů). To je samozřejmě pouze moje interpretace celé věci, která ale podle všeho není osamocená. Podívejme se na pohled Dana McCruma z FT:

„Bill Gross a jeho společnost přes dluhopisové fondy prodává dluhopisy samotné, ale v posledních deseti letech prodával spíše investiční intelektuálno ... Gross už před dlouhou dobou pochopil hodnotu toho, když se o suchých věcech jako je durace portfolia hovoří barvitě a zajímavě ... Takový přístup obvykle znamená, že mít pravdu není ani tak důležité jako vypadat, že rozumím tomu, co se děje ... Pokud je komentář zajímavý, nevadí, že rozdílní lidé z Pimca říkají jiné věci“.

McCrum uvádí i konkrétní příklady toho, kdy Pimco ustřelilo: Pimco na jedné straně hovořilo o novém normálu a utlumeném růstu, zároveň varovalo před tím, že dluhy budou umořovány inflací. Pimco opakovaně varovalo před tím, že Řecko bude vypuzeno z eurozóny. Bill Gross na počátku roku 2009 tvrdil, že „náklonnost k riziku je zničena, globální růst bude velmi nízko a aktiva se podle toho musí chovat. Akcie se stanou podřadným aktivem“. V roce 2011 pak Pimco dělalo velké haló kolem toho, jak vzrostou rizikové prémie u amerických dluhopisů a investoři by je tudíž měli rychle opustit. Já bych pak k tomuto seznamu přidal eklektické úvahy pana Grosse nad tím, jak nízké sazby poškozují ekonomický růst tím, že poškozují bankovní sektor (viz i „Horká voda zmrzne rychleji a ekonomické (ne)smysly naší doby“).

Výše uvedené tu nepíši proto, že bych se „stojíc na ramenou gigantů“ škodolibě radoval z toho, jak se pletou. Uvedené chyby můžeme rozdělit na dvě skupiny (vlastně stejně jako všechny naše investiční zmýlené). Do první skupiny patří to, co jsme si dobře promysleli, bylo to vnitřně konzistentní, ale nakonec to nevyšlo. Já o takových situacích hovořím jako o chybách patrných zpětně, tedy chybách ex-post, které ale nebyly chybami ex-ante. Jde vlastně o diskusi nad tím, zde je vůbec chybou, když jsme udělali rozumné maximum pro to, se správně rozhodnout, náš odhad ale prostě nevyšel. Druhá skupina je jasná – naše přemýšlení bylo odfláknuté, při detailnějším pohledu to nedávalo moc smysl a pak se to jen potvrdilo skutečnými událostmi. To je jasná chyba (i ex-ante). Jak do oněch dvou skupin alokovat historii Pimca?

Zapuzené Řecko a akcie a z části i ony obavy z růstu rizikových prémií podle mne nebyly chyby v úsudku, protože k vývoji nastíněném Pimcem mohlo relativně lehce dojít. Podle mne jde o ony chyby ex-post, kdy to i při dobré snaze nevyšlo. Opakem jsou ale úvahy o dlouhodobém útlumu – novém normálu, kombinovaném s inflačním umořováním dluhů a škodlivosti nízkých sazeb. A mimochodem, pokud by nyní americká ekonomika skutečně zrychlila tak, jak se čeká, a nevylezla opět nějaká černá labuť či kostlivec ze skříně, končí pomalu i onen nový normál.

Uvedené nás plynule přivádí k tomu, zda má při investování smysl rozumět ekonomii. Odpověď je ve světle důkazů posledních let celkem jednoduchá, ale pro mnohé asi překvapivá: Ano. Jedny z nejlepších investičních doporučení poskytoval třeba Paul Krugman a s ním souznící skupina ekonomů (DeLong, Thoma, atd.). Ti sice o trzích v podstatě nehovoří, ale mnohdy stačilo jen poměrně jednoduchým způsobem extrapolovat jejich ekonomické úvahy na trhy samotné. Často dnes slyšíme, že ekonomie v posledních letech celkem propadla. Právě tito ekonomové ale dokazují, že to je příliš zjednodušený pohled. Mimochodem proto, že žádná jednotná ekonomie ani zdaleka neexistuje – existuje řada verzí, z nichž některé skutečně propadly. Někdo může mít problém s tím, jaké doporučení zmínění ekonomové dávají, ale pokud kvůli tomu ignorujeme analytickou část jejich práce, vyléváme s vaničkou i dítě, či spíše celou mateřskou školku. Můj závěr je jednoznačný – ekonomie se investorům velmi hodí a hovořím o ekonomii celkem základní (ale ne zkratkovité).

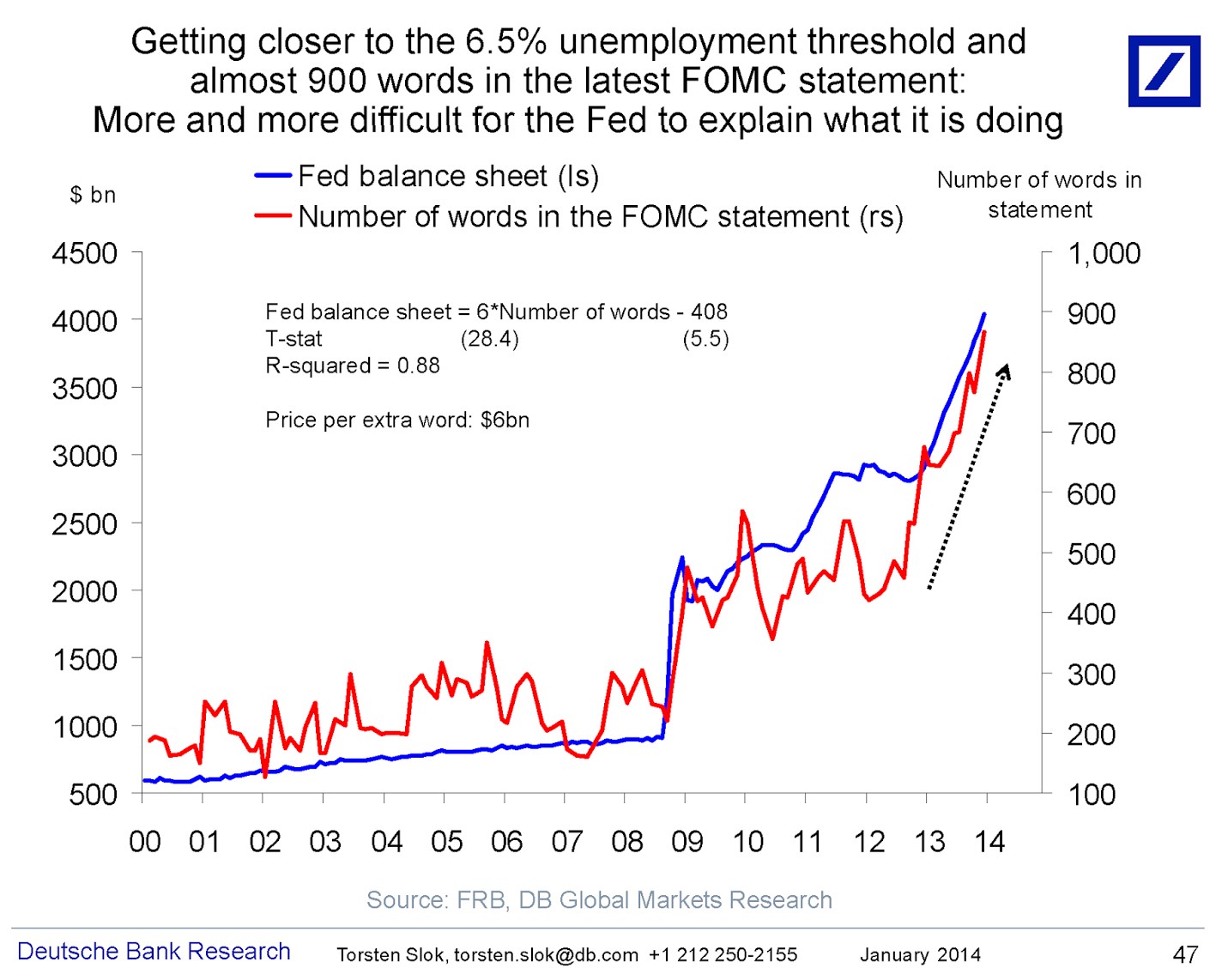

A pokud v někom přetrvávají pochybnosti, stačí pohlédnout na následující graf. Nedávno jsem zde rozebíral někdy dost překrucovaný vztah mezi velikostí rozvahy Fedu a cenami akcií („Nadopované“ akcie). Tento graf posouvá úvahu konstruktivním způsobem dále. Ukazuje, co ve skutečnosti určuje výši této rozvahy. Ta je vyznačena modře a onou kritickou červenou proměnnou je ....... počet slov v prohlášeních FOMC. Čím více slov, tím větší rozvaha a vyčíslena je dokonce i mezní „cena“ jednoho slova. Činí 6 miliard dolarů. Dopad ekonomických analýz na ekonomiku a i trhy je tedy skutečně nesmírný.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.