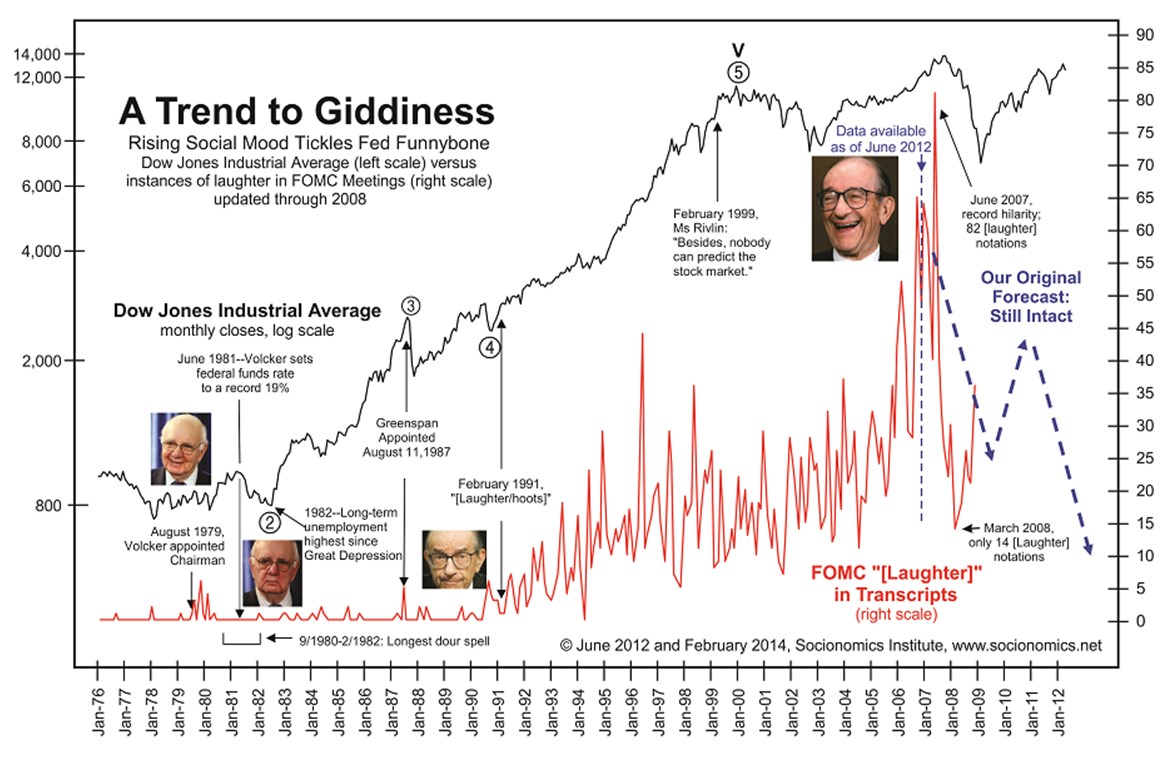

Během dlouhých desetiletí byly vyvinuty různé více či méně úspěšné nástroje sloužící k odhadu chování trhu. Některé používáme běžně, jiné jsou spíše na okraji zájmu a některé jsou mírně řečeno exotické. V následujícím grafu je chování amerických akcií podle indexu DJIA , doplněno je o velmi neobvyklou proměnnou – počtem zasmání, ke kterým došlo během zasedání FOMC (Federální komise pro volný trh, která je klíčovým orgánem Fedu).

V jednom extrému můžeme vnímat rozhodování centrálních bank jako „strojově“ technické, v druhém čistě jako výslednice sociálně psychologických faktorů, které „skrz“ členy FOMC „nastaví“ sazby. V grafu uvedený pohled odpovídá této měkké – behaviorální variantě a je z něj patrné, že do počátku 90. let byla zasedání FOMC dost suchařinou. Patrné jsou zde dva vrcholy na 3 zasmáních, první po jmenování Volckera, druhý po jmenování Greenspana (asi nějaký „představovací“ vtip). Greenspan se několik málo let rozkoukával a poté to začalo: Postupný růst počtu zasmání až na více než 80 v roce 2007. U Volckera ještě stojí za povšimnutí to, že když na počátku 80. let zvýšil sazby na historická maxima, do smíchu na FOMC nebylo nikomu.

Z obrázku je jasně vidět, že někdy v roce 1997 se trend červené křivky načas láme směrem dolů. V FOMC tedy asi začalo panovat určité napětí mnohem dříve, než došlo k obratu na trhu. A v podstatě to samé, i když s mnohem menším zpožděním, můžeme říci o roce 2007. Humor přešel členy FOMC i tehdy dříve, než investory. Jako vedoucí indikátor pak smích fungoval i při obratu trhu v roce 2008, respektive 2009 a i v letech 2001 - 2002. Je také pozoruhodné, jak prudce nálada klesla v roce 2008 – z oněch více než 80 zasmání na méně než 15. Z velké části ale kvůli tomu, že FOMC byl předtím neuvěřitelně rozesmátý.

O Janet Yellen toho bylo napsáno dost, o jejím smyslu pro humor a schopnost udržet na FOMC dobrou náladu jsem ale nic nečetl. Takže nedovedu říci, jaký vliv bude mít její šéfování na další vývoj červené křivky. Přemýšlel jsem pouze o tom, jak se tento vývoj pojí s bohužel ne zrovna výjimečným uvažování typu „čím hůře, tím lépe“. To je patrné například u trhu práce:

Obvykle pozorujeme, že akcie na špatná data z trhu práce reagují pozitivně. Nejpravděpodobnější vysvětlení je takové, že v dobách boomu (tedy většinu času) se investoři nebojí o ziskovost firem, ale o to, že Fed šlápne na brzdy. A pravděpodobnost tohoto kroku je větší, pokud je situace na trhu práce dobrá (či se trh dokonce přehřívá). Tedy čím hůře na trhu práce (když je ale ziskově dobře), tím lépe. Právě tento myšlenkový mechanismus by pomohl vysvětlovat, proč smích na FOMC může fungovat jako dobrý vedoucí indikátor: Ukazuje, kdy během boomu začne mít Fed obavy z přehřátí – kdy už dobrá data (třeba z trhu práce) už jsou „moc“ dobrá a vynucují si změnu. U ženy je to méně pravděpodobné, ale co když je Janet milovnicí černého humoru? Ex post se zdá, že jím byl i pan Greenspan.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.