Pesimista bude současný vývoj na trzích asi vnímat jako předzvěst něčeho mnohem, mnohem horšího. Optimističtěji naladění jedinci a jedinky spíše uvažují o tom, jak moc jsou korigovány excesy, případně jak velká nákupní příležitost se objeví. O korekci zde přemítám už delší dobu a to právě v duchu posunu trhů na realističtější růstová očekávání. Tedy žádný armagedon, jen posun z velmi velkého optimismu na realističtější „hodnoty“.

Podívejme se nejdříve, kam jsme se dostali, co se týče cen. V následujícím grafu jsou pro náš investiční střední proud nejvýznamnější trhy – americký SPX 500 a německý DAX . K nim jsem přidal rakouský ATX , o jehož výjimečnosti jsem zde psal nedávno (viz i zaměřeno na blue chips – největší cihelna na světě). A nakonec jsem přidal Russell 2000, který nedávno dokonce hrozil křížem smrti. V tříletém časovém rozmezí předně vidíme, že s výjimkou ATX se zisky u zmíněných indexů i po dosavadní korekci posunuly pouze ze škatulky „výjimečně dobré“ do škatulky „velmi dobré“. Pokud ale někdo plošně nakoupil až letos, radost nemá.

Zdroj: Bloomberg

Oranžově vyznačený Russell byl letos hezkým předstihovým indikátorem a nemám na mysli onen kříž, který je spíše v kategorii zajímavostí. Menší společnosti si po krizi vedly znatelně lépe než jejich větší kolegyně. Tento segment ale také začal problémy letošního roku tušit znatelně dříve. Pokud by měl Russell dál fungovat jako předstihový indikátor (menší US společnosti jsou ale vystaveny zejména US ekonomice), může se situace začít pomalu obracet – v posledních dnech je u něj patrná určitá stabilizace. Ale to je jen velmi volné vodítko.

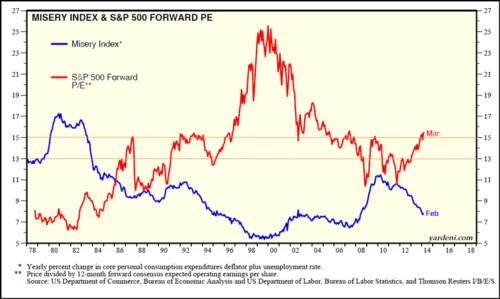

Mě osobně nejvíce zajímá, kam se pohnula valuace akcií, tedy zejména PE. Toto měřítko totiž dlouhodobě vykazuje určité zajímavé stropy, od kterých se poměrně soustavně odráží. Pokud se změní strukturální faktory, posouvá se na jiné. Může to znít jako technické čáry máry fuk, ale je to tak. A v situaci, jako je ta současná, je dobré si tyto valuační koridory připomenout. Poslouží graf z blogu Eda Yardeniho, kterému tímto za jeho informační štědrost děkujeme. Do grafu jsem doplnil ony koridory:

Oním magickým PE číslem je zejména patnáctka, po ní třináctka. PE 15 zastropovalo valuace v roce 87, 91 – 93, 06 a vlastně i 07. Třináctka byla relevantní pro pokrizové období až do roku 2013. Pak jí valuace prorazila a nakonec prorazila i patnáctku. V té době jsem zde už intenzivně varoval před korekcí. Ta si sice dala na čas, ale zdá se, že tyto valuační magnety mají stále co do sebe.

Graf je jen do března 2014, před několika týdny bylo PE na maximech tohoto roku a pohybovalo se u 16. Ve středu tohoto týdne bylo na 15,3, což znamená pokles asi o 4,4 %. V novém normálu, či neutrálu čekáme nižší růst než před krizí, ale to by mohlo být vyváženo nižší požadovanou návratností – nižšími bezrizikovými sazbami (ne kvůli centrálním bankám ale kvůli onomu útlumu) a snad i nižším rizikovým prémiím (i když toto je opět hodně otevřené). Dejme tomu, že z hlediska valuací se růst a požadovaná návratnost vyrovnají a relevantní je stále ona hranice PE 15. Pak nás čeká už jen asi 2 % oslabení trhu dané pohybem valuace.

Negativním extrémem možných scénářů jsou černé labutě, o kterých ale v podstatě z definice nemá cenu hovořit. A pak je tu možná dokonalá bouře, na kterou by stačila „jen“ zrychlující japonizace Evropy, sílící geopolitické problémy a hodně brzdící Čína (Ebolu radši vynechejme). Tento složený extrém vidím zatím jako nepravděpodobný. Určitý čas už ale má smysl věnovat se zvažování toho, zda nový neutrál přece jen nevolá spíše po PE 13 – 14. Tedy po standardu několika pokrizových let. Pak by valuace ještě vyvolala pokles cen na trhu až o nějakých 15 %. I to je ale podle mne nyní dost pesimistické, americká ekonomika na tom je určitě lépe, než během prvních let po krizi.

Nejpravděpodobněji nyní vidím krátkodobou stagnaci amerického trhu, či pokles o jednotky procent. Jak bylo naznačeno v úvodu, to nemusí být nic nezdravého, protože některé trhy a segmenty už byly skutečně našponované. Fed pak snad bude na jedné straně dost opatrný na to, aby emitoval „Yellenové opci“. Na straně druhé jsou finanční trhy sice ne explicitní, ale přesto nezpochybnitelnou vstupní proměnnou do jeho rozhodování. U ECB je to složitější, ale indiferentní také není.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.