V jednom z nedávných příspěvků do série Zaměřeno na Blue chips jsme pouvažovali nad výjimečností rakouského akciového trhu. Poté jsme se spolu podívali na jeho zástupce – největší cihelnu na světě . Dnes bych rád to samé učinil s Verbundem. Řadě domácích investorů bude tato firma jistě blízká, protože sledují a tudíž vše kolem středoevropských energetik. Následující grafy porovnávají vývoj ceny akcií německých energetik a Verbundu, k tomu je přidán vývoj cen elektrické energie v Německu:

Zdroj: FT, ČEZ

Co se týče pětileté návratnosti, jsou na tom , a Verbund poměrně podobně. Což pro akcionáře není žádná výhra, protože se pohybují hluboko v červených číslech. Zatímco dlouhodobý trend návratnosti je u všech podobný, Verbund se od německých kolegyň přece jen poměrně často odchyluje. A hlavně je jasně patrné, že z těchto tří firem je Verbund ta, jejíž akcie nejpřesněji kopíruje ceny elektrické energie. Jinak řečeno, pokud někdo chce sázet hlavně na cenu elektrické energie v regionu (či proti ní), může tak pravděpodobně učinit přes tuto rakouskou „vodní“ energetiku. A jak vypadá fundament této „kopírky“?

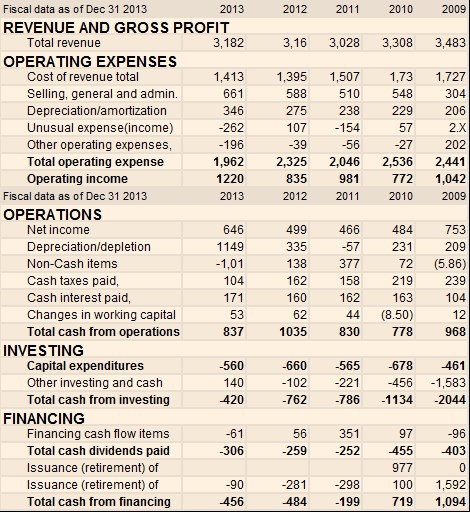

Předně nás asi zajímá, zda na tom Verbund není tak, jako některé evropské kolegyně, které mají občas problém s pokrytím investic provozní hotovostí. Ale vezměme to popořadě: Tržby za posledních pět let klesly z 3,5 na 3,18 miliard eur, provozní zisk naopak vzrostl z jedné miliardy na 1,22 miliard eur. Provozní tok hotovosti bohužel tuto trajektorii nesleduje. Je poměrně dost volatilní, vrcholu dosáhl na jedné miliardě eur v roce 2012, loni klesl na 840 milionů eur. Investice do dlouhodobých provozních aktiv – CapEx, je ale znatelně pod těmito úrovněmi (loni dosáhl 560 milionů eur).

Zdroj: FT

Za poslední tři roky vydělala firma na úrovni CF po CapEx v průměru 300 milionů eur ročně, minulý rok to bylo 277 milionů eur. Požadovaná návratnost o něco málo převyšuje 5 %. Této aproximaci volného cash flow pro akcionáře (žádný velký pohyb dluhu ...) by na ospravedlnění současné kapitalizace stačil dlouhodobý pokles FCFE o 5,7 % ročně. Výhled energetického trhu sice není nijak optimistický, ale i tak to nezní špatně. Problém je v tom, že tento standard týkající se schopnosti generovat CF dostane letos čitelnou ránu: V polovině letošního roku klesla EBITDA meziročně o 56 %, provozní CF o 30 % (i když znatelně klesly i investice).

Změna na regionálním energetickém trhu není ani zdaleka pouze cyklická. I management Verbundu hovoří o „novém energetickém normálu“. Je tedy nepravděpodobné, že by k výraznějšímu obratu na trhu došlo v dohledné době. Na druhou stranu je jasné, že evropské energetiky už si dost vytrpěly a pochopitelně přitahují zájem řady investorů hledajících hodnotu. Ta je ale v nevyužitých, či „nedoceněných“ kapacitách schována pouze v případě, že využití a ocenění kapacit se zlepší.

Verbund každopádně zatím patří mezi ty firmy, na jejichž finančním zdraví se tlak odvětví a ekonomického vývoje tolik nepodepsal. Například sousední nebyla schopna provozním tokem hotovosti pokrýt investice v letech 2009 – 2012. A francouzská EDF za posledních pět let investovala vždy více, než kolik generovala na provozní úrovni. To neznamená, že by tyto firmy byly před krachem – třeba čistý dluh k EBITDA je u EDF kolem 2, firmy také nemají shodné investiční cykly, atd. Ale Verbund má čistý dluh k EBITDA kolem 1,6 a CapEx provozním cash flow zatím bez problémů pokrývá.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž

píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány

jako investiční doporučení. Autor je externím spolupracovníkem Patrie,

jeho názory se nemusí vždy shodovat s názorem společnosti.