Evropské akcie si zatím drží zisky posledních týdnů. Pokud mohu soudit, současná významná mantra na trzích (a zejména těch evropských) zní zhruba následovně: Pomáhá QE v EZ a Japonsku, výnosy dluhopisů jsou extrémně nízko, akcie jsou relativně k dluhopisům rekordně levné ... nejde je nekupovat“. Podívejme se dnes na tyto argumenty z pohledu ďáblova advokáta.

Jak dopadne QE, co značí nízké výnosy ...

Ten je chytrý a nebude ohledně QE tvrdit, že jde o bezduché tištění peněz, které nakonec vyvolá hyperinflaci a zničí vše, co zničit lze (včetně akciového trhu). Bude naopak pochybovat, že současné QE v eurozóně a Japonsku něčeho dosáhne (tj. zabrání deflaci). Veškerá diskuse nakonec skončí u toho, že potenciál EZ QE je samozřejmě mnohem nižší než v USA, ale už roky se pohybujeme ve světě sebenaplňujících se proroctví, takže kdo ví. Jsme ve fázi, kdy se ohledně QE na trzích hraje hra „já si myslím, že oni si myslí, že já si myslím ...“. Zde by to měl advokát těžké jen v tom smyslu, že celá věc (reálný dopad QE a tad.) je hodně otevřená.

Náš advokát by to měl naopak poměrně lehké ohledně nízkých výnosů vládních dluhopisů. Musel by ale poukazovat na to, že klesající výnosy dluhopisů jsou zejména odrazem horšícího se růstového výhledu (platí zejména pro pokrizové prostředí). Dochází tak k paradoxní situaci, kdy rozjezd QE doprovázený klesajícími výnosy indikuje, že QE nefunguje (nevěří se, že bude fungovat). A naopak, pokud výnosy začnou růst, je to známky toho, že monetární uvolnění funguje – lepší se očekávání a investoři dluhopisy prodávají (klesají jejich ceny a rostou výnosy). Pokud by náš advokát použit tuto argumentaci, měl by akciový optimismus na lopatě.

Rozbít bychom tyto argumenty mohli snad jen tím, na co jsem zde poukazoval nedávno. Bez přehánění jde o revoluci v tom, jak se dívat na pohyb výnosů dluhopisů posledních let a desetiletí. Pokud totiž očistíme celkové výnosy od časové prémie, výnosy trendově neklesají, ale naopak rostou. Tudíž přes zdánlivý opak indikují lepšící se výhled. Týká se to ale dluhopisů v USA (viz například „Ač se to nezdá, trh stále vysílá optimistické signály“). Zda je tomu tak i v Evropě nevím. Ale stále můžeme tvrdit, že dluhopisové trhy se prostě mýlí a akcie mají pravdu a tím naše diskuse asi skončí.

... a rekordně „levné“ akcie

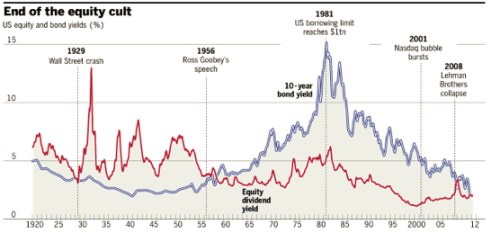

A dostáváme se k vrcholu našeho střetnutí s advokátem čerta – valuaci akcií relativně k valuaci dluhopisů. Dividendový výnos u akcií i výnosy dluhopisů jsou i valuačními měřítky a následující graf ukazuje skutečně dlouhodobý vývoj obou:

Zdroj: FT

Graf je natažen jen do roku 2012, po něm se výnosy dluhopisů dostávají pod výnosy dluhopisové a platí to zejména v Evropě. Jak jsem předeslal, to plodí řadu komentářů tvrdících, že akcie jsou relativně k dluhopisům levné. Ale nejsou, jsou tak akorát. Je to dáno tím, co ovlivňuje výši dividendových výnosů – tedy očekávaným růstem (který je relativně nízko) a požadovanou návratností (která je nyní také relativně nízko). Dnes chci ale hlavně ukázat, že pokud vezmeme data po roce 1960 (jak se to kupodivu většinou dělá), je současný stav skutečně anomálií volající po korekci. Ze skutečně dlouhodobého pohledu tomu tak ale ani zdaleka není – dividendové výnosy mohou být po velmi dlouhou dobu vysoko nad výnosy vládních dluhopisů. Ďáblův advokát tak může lehce tvrdit, že nejsme v anomálii, ale naopak se vracíme do standardu. Já bych s ním i souhlasil s tím, že z historického ani fundamentálního hlediska prostě neexistuje důvod, proč by dividendové výnosy nemohly být dlouhodobě nad výnosy dluhopisů.

Mimochodem, pokud se podíváme na dlouhodobý trend dividendových výnosů, je jasně patrný pokles. Ten můžeme interpretovat tak, že investoři se stále více zaobírali holuby na střeše namísto vrabci v hrsti. Tj., stále více se orientovali na očekávání (projevující se v rostoucích cenách) a méně hleděli na to, co je nyní. I z tohoto pohledu není možný návrat ke standardu před rokem 1960 tak překvapivý. Možná, že po zkušenostech s dot.com a realitní bublinou došlo k přehodnocení priorit mezi holuby a vrabci, dividendové výnosy budou muset být vyšší (a v prostředí nízkých dluhopisových výnosů vyšší než ony).

Vlastně nevím, proč se tomu, kdo se snaží rozumně rozporovat zaběhnuté pohledy a způsoby uvažování, říká ďáblův advokát. Křivdíme mu. Výše uvedeným nechci tvrdit, že akcie jsou nyní neatraktivním aktivem. Nejsou levné, dá se ale vybírat, zatímco si s pomocí ďáblova advokáta dáme pozor na příliš zjednodušené „jistoty“. Třeba na tu o plošně (!) podhodnocených akciích relativně k dluhopisům. Na druhou stranu je určitě řada titulů, o kterých má v současném dluhopisovém prostředí smysl uvažovat – viz i série zaostřeno na blue chips.