Pokud bychom věřili v nějakou efektivitu akciového trhu, je veškerá hra na cílové hodnoty indexu na konci roku bez většího smyslu. V takovém případě by totiž bylo nejlogičtější předpokládat, že akcie vynesou bezrizikovou návratnost plus rizikovou prémii. přišel nyní s předpověďmi návratnosti některých investičních aktiv, včetně akcií. Co je v nich? A drží se banka popsaného principu?

Zdroj: X

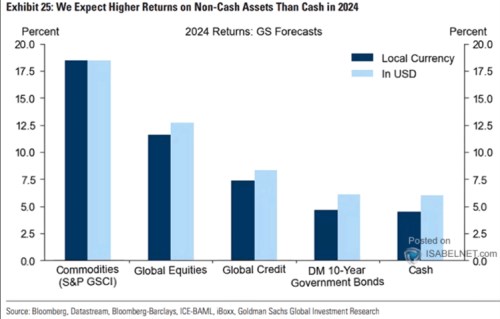

Podle následujícího grafu by v lokálních měnách i v dolarech měly nejvíce vynášet komodity a to asi 18 %. Akcie na globálních trzích jsou s cca 12 % se znatelným odstupem za nimi. Následují globální korporátní dluhopisy, dluhopisy vládní a hotovost. Tedy synonymum pro krátkodobé obligace a jejich ekvivalenty.

Pokud bychom se na tabulku podívali z čistě učebnicového pohledu, tak by v GS museli věřit, že komodity jsou/budou znatelně rizikovější, než akcie. V jiném případě by totiž investoři komodity kupovali již nyní a jejich ceny tlačili nahoru (tudíž návratnost by již v příštím roce nebyla taková). Co samotné akcie?

Dejme tomu, že v dolarech by jejich návratnost měla být oněch cca 12 % a návratnost vládních dluhopisů asi 6 %. To znamená, že by riziková prémie globálních akciových trhů byla na cca 6 %. Před pár týdny jsem tu přitom ukazoval graf od stejné banky, ve kterém byly odhady rizikových prémií na hlavních světových trzích a celosvětově. Nešlo o sice populární, ale zavádějící zjednodušení, kdy se od obráceného PE odečtou výnosy vládních dluhopisů. Mělo jít o odhady „skutečných“ prémií. A postup GS ukazoval, že ty se v té době celosvětově pohybovaly na 4,3 % (USA byly na 3 %, Asie ex Japonsko na více než 7 %, atd.).

Odhady GS týkající se globální rizikové prémie akcií prémie se tedy od té doby buď zvedly na oněch cca 6 %. Nebo v bance v efektivitu trhů moc nevěří. Svou roli také může hrát to, že 6 % výnosy dluhopisů se týkají jen vyspělých trhů (trochu tu tedy míchám hrušky s jablky, ale vyspělé trhy přece jen tvoří podstatnou část globální kapitalizace).

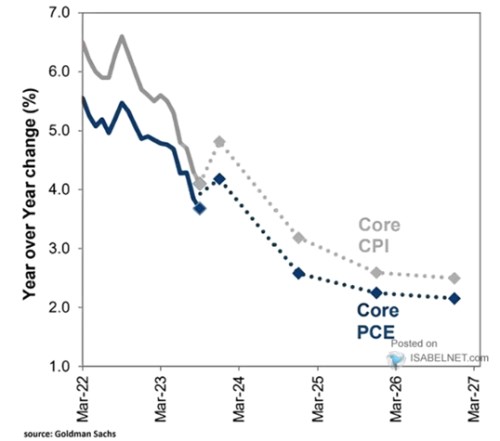

Já se do podobných předpovědí nepouštím, spíše tu třeba připomínám, že výkony akcií nebudou záviset jen na sazbách (či jen na růstu), ale na poměru obou. Tj., ani „výše po delší dobu“ samo o sobě nic neříká. Důležité opět je, jak budou sazby vysoko relativně l růstu ekonomik, respektive zisků a cash flow. Tento poměr přitom z historického i teoretického pohledu pravděpodobně bude ovlivněn zejména inflací – prostředí vyšší inflace mu z hlediska přívětivosti k akciím dlouhodoběji nenahrává a naopak. Následující graf ukazuje predikce GS týkající se inflace v USA. Více o této lince úvah příště:

Zdroj: X