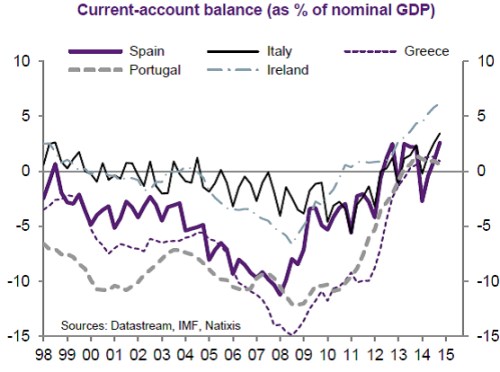

Mohla by se v eurozóně objevit další krize? Jakou povahu by tentokrát měla? V letech 2008–2009 si měnová unie prošla krizí platební bilance. Její opakování je ale dnes velmi nepravděpodobné, protože země s velkými vnějšími deficity dokázaly tyto deficity eliminovat. Jak je vidět z grafu, bilance běžného účtu (v poměru k nominálnímu produktu) se nyní v případě Španělska, Itálie, Řecka, Portugalska i Irska pohybují v kladných číslech:

Vyloučená se zdá být i krize v oblasti vládního zadlužení. Stále sice dochází k růstu zadlužení relativně k produktu, ECB ale na dluhopisových trzích provádí intervence. Těžko si můžeme představit i bankovní krizi. Ta sice Evropu postihla v letech 2008–2009 a 2011–2012, v současnosti jí ale brání nově zavedená regulace včetně vyšších požadavků na kapitál a likviditu a snížení míry zadlužení. Z prvního z následujících dvou grafů je patrný růst kapitálu bank (v poměru k nominálnímu produktu). Ve druhém grafu je zobrazen znatelný pokles poměru dluhu bank k jejich kapitálu:

Další krize v eurozóně by se tedy pravděpodobně týkala institucionálních investorů. Ti totiž nyní nakupují finanční aktiva s mimořádně nízkými výnosy a rizikovými prémiemi. Až ECB ukončí svou expanzivní monetární politiku, dojde k růstu sazeb a rizikových prémií a tento růst dopadne na institucionální investory velmi tvrdě. K takovému vývoji by mohlo dojít zejména v případě, kdyby nastal opětovný růst cen ropy, který by zvedl inflaci v eurozóně ke 2 %. Pokud by se inflace zvedla na tyto úrovně, bylo by velmi nepravděpodobné, že by ECB mohla pokračovat s kvantitativním uvolňováním. Z posledního grafu je patrný růst investic institucionálních investorů do akcií (fialově) a dluhopisů (šedě, obojí v poměru k nominálnímu HDP):

Zdroj: Natixis