V minulém díle této série jsme se spolu dívali na společnost RetailMeNot. Dnes jsem vybral další se seznamu , jde o akcii, která je na tom v několika ohledech opačně – Boise Cascade. Onen opačný vývoj je například v tom, že v druhé polovině minulého roku prošel tento titul prudkým růstem, aby na počátku roku 2015 přišel obrat a pokles trval až do dneška.

Zdroj: FT

BC je v podstatě opakem předchozí firmy i co se týče předmětu podnikání. Zatímco minule jsme měli co do činění s ekonomikou a produkty nového věku, dnes hovoříme o staré dobré výrobě stavebních materiálů ze dřeva. I ta dovede generovat služný růst tržeb, i když zisky i zde kulminovaly v roce 2013. Na rozdíl od RetailMeNot zde ale vidíme už znatelně vyšší návratnosti jak na úrovni ROI, tak na úrovni ROE:

Zdroj: FT

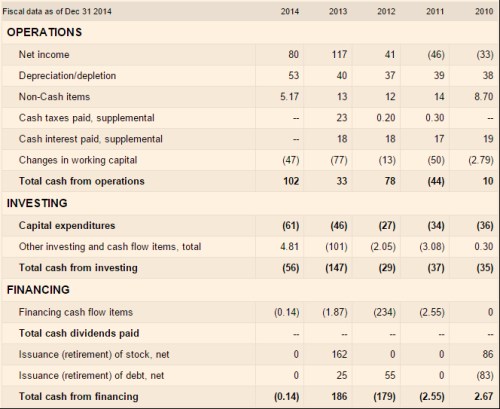

Tok hotovosti BC nevyznívá tak jednoznačně (pozitivně) jako u RMN. V roce 2014 zde bylo provozní CF vysoko nad investicemi, ale v roce předchozím je nepokrývalo (což by nebylo tak zlé, protože vysoké byly ostatní investice). Ono ale nepokrylo ani CapEx. A tento problém měla firma i v roce 2010 a 2011:

Zdroj: FT

BC neplatí žádné dividendy, v roce 2013 si musela pomoci tokem hotovosti od akcionářů (vysoké ostatní investice) a v roce 2013 a 2012 i navýšením dluhu. Na konci roku 2014 vše končí tím, že firma má v rozvaze 164 milionů dolarů hotovosti (na 1,2 miliardy dolarů celkových aktiv), zadlužení je nízké. Tržní kapitalizace nyní dosahuje 1,38 miliard dolarů (řádově se tak pohybuje na podobných úrovních jako u RetailMeNot). U naší dnešní společnosti je ale mnohem složitější přijít s nějakým „standardizovaným“ volným tokem hotovosti, protože historické výsledky jsou hodně proměnlivé.

Pokud bychom se odpíchli od z hlediska historie optimistického roku 2014 a předpokládali, že firma je pro akcionáře krátkodobě schopna generovat cca 40 milionů dolarů (CF po CapEx), musela by tato částka na ospravedlnění současné kapitalizace růst asi o 3,8 %. To s předpokladem, že beta společnosti je jedna. Expozice na stavebnictví by si ale asi zasloužila betu vyšší. Pokud by dosáhla 1,1, nutný růst by se dostal na 4,5 %.

BC je v žebříčku atraktivity od GS znatelně níže než RMN a důvod je z výše uvedeného asi plně patrný. Nicméně to neznamená, že tu atraktivita není. Do značné míry se odvíjí a bude odvíjet od vývoje stavebnictví v USA. V této souvislosti bych rád uvedl, že podle National Association of Realtors došlo v dubnu k meziměsíčnímu zvýšení počtu nově stavěných domů o 20 % a aktivita tak dosáhla nejvyšší úrovně za posledních sedm let. V oblasti větších domů je nyní aktivita na dlouhodobém standardu, v oblasti menších jí k němu chybí celých 50 %. Celkově je pak stavba nových domů ve srovnání se standardem historických cyklů ve značném útlumu. Příčiny mohou být strukturální, nebo cyklické. Každopádně platí, že pokud někdo věří v to, že tento segment ekonomiky se nakonec také zvedne na onen standard, představuje jednu z posledních oblastí, jak vsadit na oživující US ekonomiku. A třeba i přes BC, která patří mezi společnosti se silnější finanční pozicí. Pomoci při rozhodování může i následující graf, který ukazuje dlouhodobější vývoj nově stavěných domů v USA: