Komodity si stále nevedou nejlépe. Osobně v dohledné době nevidím nějaký zlom, či faktor, který by jej měl vyvolat (vyjma nečekaných geopolitických tenzí a jiných druhů černých labutí). Jediný silný argument, který hovoří pro komodity jako celek, je to, v jak velkou nelibost postupně upadly. Tento vývoj samozřejmě doléhá i na akcie společností, které jsou s komoditami nějakým způsobem spojeny. Detailnější pohled na takové tituly by se tedy mohl zdát jako ztráta času, ale přesto jsem na něj dostal chuť. Důvod je jednoduchý: Komodity i komoditní akcie jsou sice daleko za vrcholem své největší dosavadní slávy, ale to neznamená pád do zapomnění. Vyrábí se dá, těží se dál, prodává se dál, i když ne tak freneticky. Nejde o odvětví, která by měla zaniknout a firmy v nich mají svou hodnotu. A při troše štěstí třeba obecný negativní sentiment vedl k tomu, že komoditní akcie jsou trestány příliš.

Při výběru konkrétních titulů jsem se nesnažil o žádnou kreativitu, musí být vždycky první a ať tomu tak je i tady. V prvním grafu je vývoj cen jejích akcií, v druhém vývoj cen hliníku. I relativně krátký pohled asi zchladí počáteční nadšení pramenící z možnosti nějakého masivního podhodnocení. Důvod je ten, že cena akcie co se týče směru poměrně věrně kopíruje komoditní trh. Rally na akciích začínající ke konci roku 2013 je ale proporcionálně mnohem silnější, než hliníková rally v Humpolci i na jiných světových trzích (i ve srovnání s rokem 2010/2011). Ale neházejme investiční flintu do žita.

Zdroj: FT, IndexMundi

Akcie je za posledních pět let cca na nule, což je samozřejmě mnohem horší výsledek než u celého trhu. Tržby kupodivu neprochází zase tak velkými fluktuacemi, zhruba reflektují pohyb na komoditním trhu. A to samé platí o ziscích, které kvůli páce samozřejmě reagují znatelně citlivěji. Pohled na návratnosti ukazuje docela mizerná čísla a tento pocit se ještě umocní když prozradím, že má betu ve výši 1,62 a její požadovaná návratnost je tudíž relativně vysoká.

Zdroj: FT

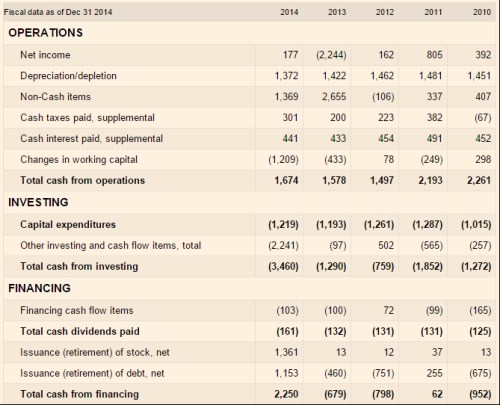

dosahuje od roku 2012 růstu provozního toku hotovosti, ten je pak daleko méně volatilní, než jsou zisky společnosti. V roce 2014 se dostal na 1,7 miliard dolarů, pokud odečteme investice - CapEx, zbylo společnosti necelých 0,5 miliardy dolarů. V roce 2013 jí po CapEx zbylo o něco méně. V roce 2014 dosáhly ostatní investice 2,2 miliard dolarů a když k tomu přidáme dividendy je jasné, že firma musela provoznímu toku hotovosti výrazně pomoci. Stalo se tak přes zvýšení dluhu i vlastního jmění. V předchozích letech ale firmy dluhy splácela.

Zdroj: FT

Soudě podle posledních tří let, firma by měla být schopna po CapEx generovat nějakých 200 – 500 milionů dolarů. Dividendy minulý rok dosáhly 161 miliard dolarů a z tohoto pohledu tedy nejsou nijak naddimenzované, ale nějaký obrovský prostor pro růst tu také není. Rychlý pohled na valuaci ale ukazuje, že investoři by se s tímto málem dlouhodobě spokojit nechtěli. Pokud totiž vezmeme za krátkodobý standard toku hotovosti oněch 500 milionů dolarů, pro ospravedlnění současné kapitalizace by toto CF muselo růst dlouhodobě o 7,5 %. Podepisuje se na tom i relativně vysoká požadovaná návratnost, která je s betou na 1,62 na necelých 11 %. Ale to se nedá nic dělat, jde o relativně rizikové odvětví a byznys, což vývoj na komoditních trzích posledních let jen potvrzuje.

V letech 2010 a 2011 vydělávala firma po CapEx dokonce asi miliardu dolarů. Pokud bychom s ní počítali jak se standardním krátkodobým volným tokem hotovosti, muselo by toto CF na ospravedlnění kapitalizace ročně růst asi o 4 %. Pokud bychom věřili tomu, že trendový růst globální poptávky po hliníku se nachází kolem 5 % (odhad z roku 2013), nejsou implikované růsty (4 – 7,5 %) asi vyloženě ambiciozní (jsou to růsty nominální, takže k onomu reálnému růstu trhu bychom ještě museli přidat dlouhodobý růst cen). Velkou neznámou je zde samozřejmě Čína a to nejen cyklicky ale (asi hlavně) i dlouhodobě.

Musím také dodat, že asi 8,7 miliard dluhu, 1,8 miliard dolarů hotovosti (ke konci roku 2014) a EBITDA ve výši cca 2,3 dělají z Alcoy relativně dost zapáčenou firmu. To mimo jiné znamená, že odtud nějaké nakopnutí toku hotovosti plynoucímu k akcionářům čekat nemůžeme. Tok hotovosti a práce s ním tedy nevykazují žádné extrémy, či dokonce excesy, ale o vyložené stroje na peníze také nejde. Valuace není žádným křičícím „koupit“ (což dnes není téměř nikde), ale také se nebavíme o žádných negativních extrémech. Když k tomu dám stále utlumený výhled pro komodity a tu finanční páku, nic moc. Čtenář se může ptát, proč tu servíruji něco s takovým závěrem. Ale ono rozhodnutí někam neskákat je stejně důležité, jako rozhodnutí někam skočit. A stačí věřit v jiný vývoj na komoditách a obrázek se rychle mění.