Pokud by mělo v dohledné době docházet k budíčku medvědů (viz včerejší „Trh už táhne jen pár hvězd“), začneme se intuitivně ohlížet po takzvaných defenzivních sektorech a akciích. I když jejich jméno ale trochu mate, protože během korekcí většinou klesají také, jen méně. Věc se komplikuje ještě více, pokud jde o defenzivní tituly s vyšším dividendovým výnosem a medvědy probouzí rostoucí sazby, které často na „akciové dluhopisy“ působí negativně. Nechme ale stranou podobné makro-úvahy a podívejme se na pár typických „spotřebitelských“ defenziv. Začal bych společností (dále jen GM), protože na tu jsem nedávno slyšel z úst jednoho investora chválu.

GM je málo rizikovou potravinářskou společností, i přes nízkou betu je ale v posledních pěti letech schopná generovat cenovou návratnost podobnou té na celém trhu. A k tomu musíme přidat zajímavý dividendový výnos ve výši 3 %:

Zdroj: FT

GM si poslední dva roky drží stabilní provozní cash flow na 2,5 miliardách dolarů. CapEx se zvýšil z 664 milionů dolarů na 712 milionů dolarů. Po CapEx tak firmě ve fiskálním roce zbylo asi 1,8 miliardy dolarů, rok předtím asi 1,9 miliardy dolarů. Kam tato hotovost šla? Dividendy dosáhly v roce 2015 1 miliardy dolarů, odkupy necelou miliardu, takže firma akcionářům vyplatila zhruba to, co vydělala. K tomu proběhly ostatní investice (0,9 miliardy dolarů), které byly z velké části financovány dluhem:

Zdroj: FT

Máme tu tedy společnost, u které se krátkodobý standard volného toku hotovosti pro akcionáře může pohybovat na necelých 2 miliardách dolarů. Beta je velmi nízká – dosahuje hodnoty 0,33. Požadovaná návratnost se tak může blížit 4,1 %. Pokud by ony 2 miliardy volného CF ročně firma generovala „odsud až na věčnost“, je jejich současná hodnota 48,6 miliard dolarů. Kapitalizace dosahuje jen 33,9 miliard dolarů. Máme tu tak ojedinělý případ, kdy se kapitalizace pohybuje pod současnou hodnotou dlouhodobě stagnujícího volného CF. Na kapitalizaci se při nastavených parametrech dostaneme v případě, kdy ono volné CF necháme dlouhodobě klesat asi o 3,1 %. Pokud předpokládáme, že inflace se postupně vrátí na 2 %, znamená to, že reálný pokles by zde musel dosahovat asi 5 %.

Jak moc se bude klesat?

Tržby firmy dosáhly lokálního maxima v roce 2014, celkově jsou ale relativně stabilní. To se nedá říci o ziscích, které jsou značně rozházenější a v minulém roce prudce klesly. Soudě podle těchto čísel by tedy očekávání růstu vypadala jako nemístný optimismus. Bavíme se tedy skutečně „jen“ o tom, jak rychle budou tržby a hlavně tok hotovosti společnosti klesat.

Zdroj: FT

V prvním čtvrtletí fiskálního roku 2016 dovedla firma výrazně navýšit své provozní cash flow z 330 milionů dolarů na 430 milionů dolarů. To je povzbudivé, ale čtvrtletní čísla nám toho o dlouhodobém vývoji cash flow tolik neřeknou (pro celý rok firma čeká stabilní tržby a mírný růst ziskovosti). Pro následujících pět let se počítá s tím, že zisky firmy by měly růst asi o 6,5 %. Allied Market Research pak tvrdí, že globální trh s balenými potravinami by měl do roku 2020 růst asi o 4 % ročně.

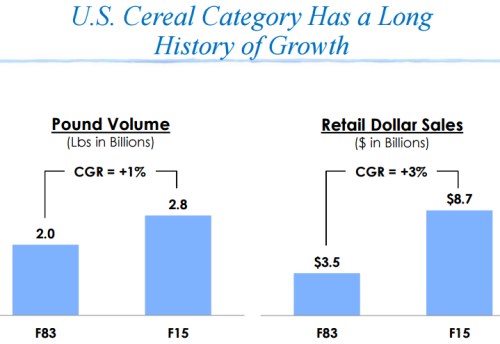

Pro další posouzení možného růstu firmy jsem také z její poslední prezentace vybral následující graf, který ukazuje vývoj celkového prodeje cereálií na americkém trhu (tj. trhu nejsaturovanějším, který je asi největší výzvou) mezi lety 1983 a 2015. Objemově rostl tento segment trhu o 1 % ročně, co se týče nominálních prodejů o 3 % ročně (což implikuje hezky „cílovou“ dlouhodobou inflaci ve výši cca 2 %). Jak bylo naznačeno výše, pokud by takových růstů tržeb a cash flow firma dosahovala i v následujících letech a desetiletích, je akcie určitě atraktivní. Dokonce to platí, i kdyby firma jen stagnovala.

Zdroj: GM

Dlouhodobý dluh včetně jeho nyní splatné části dosahuje k poslednímu čtvrtletí asi 8,6 miliard dolarů. Hotovost se k tomu samému datu dostala na 451 milionů dolarů a čistý dluh se tak pohybuje nad 8 miliardami dolarů. Pro rychlé posouzení míry zadluženosti jej můžeme porovnat k EBITDA, která v minulém roce dosáhla 2,6 miliard dolarů. Poměr čistého dluhu k EBITDA tak dosahuje hodnoty 3. To určitě není konzervativní číslo, ale u relativně málo rizikové firmy nejde o žádnou tragédii.

GM je akciovým dluhopisem, který alespoň na první pohled nevykazuje známky předraženosti, spíše naopak. Pokud ale někdo investuje pro to, že doufá ve šťastnou sázku, která z něj udělá minimálně multimilionáře, měl by určitě hledat jinde. Tyto „Mills“, neboli mlýny, melou pomalu. Ale snad jistě.