Na globální ekonomické scéně můžeme už řadu let pozorovat jeden zajímavý jev. Obvykle mu stojíme příliš blízko a vnímáme tak jen jeho součásti, ale pokud o něco poodstoupíme, obrázek se nám ukáže jasněji:

Velké finanční instituce (ale samozřejmě i jiní) už dlouho ostře kritizují uvolněnou monetární politiku*. Nejdříve byla jejich argumentem hrozba hypersupermegainflace. Pod tlakem dat a poměrně jednoduché ekonomické teorie se ale hrozby přeorientovaly na nebezpečí finanční nestability. A tato starost o stabilitu globálního finančního systému ze strany gigabank je hezká. Problém je jen v tom, že nějaké plošné bubliny na trzích s investičními aktivy je poměrně těžké najít (viz mé některé dřívější úvahy). A hlavně: Největší hrozbou pro globální finanční systém je pravděpodobně stále samotná existence obrovských, fakticky neřiditelných a neprůhledných bank.

Jinak řečeno, hlavním rizikem není kritizované, ale jsou jím kritizující. Ti jsou stále „příliš velcí na to, aby padli“, respektive příliš velcí na to, aby s nimi bylo provedeno cokoliv razantnějšího. A jako intuitivní kouřovou clonu pak možná vypouští neustálé úvahy o tom, že centrální banky jsou nezodpovědné a podobně. Podobně, jako se říká „zloděj volá: chyťte zloděje“ můžeme říci „destabilizátor volá: chyťte destabilizátora“.

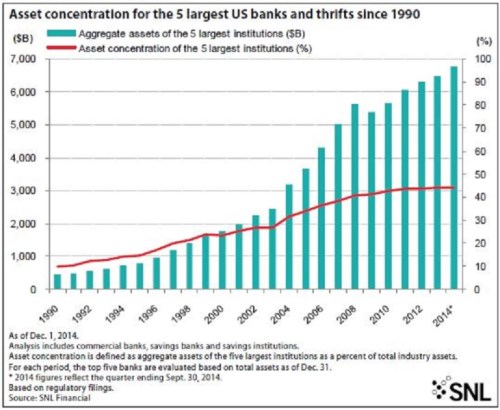

Můžeme tvrdit, že v USA i v Evropě byly přijaty kroky, které rizikovost velkých bank a finančních institucí výrazně snižují. Faktem ale zůstává, že onen problém „příliš velké na to, aby padly“, je tu dále. Či přesněji řečeno, je stále palčivější. První graf ukazuje vývoj objemu aktiv spravovaných pěti největšími institucemi v USA (červeně je pak vyznačena míra koncentrace na tomto trhu):

Interpretace výše uvedeného obrázku je podle mne jednoznačně negativní. Můžeme se sice ohánět koncepty, jako jsou úspory z rozsahu, ale ony také existují ztráty z rozsahu. Ty se projevují na naprosto praktické rovině třeba tím, že vedení velkých finančních institucí nemá moc velké ponětí o tom, co se děje v některých částech jejich firmy (často v těch nejrizikovějších).

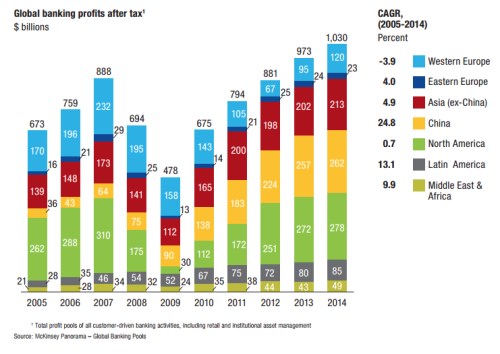

K velkým změnám ale dochází i na globální úrovni a zde už si interpretací nejsem tak jist. V druhém grafu je vývoj globálních bankovních zisků po zdanění, včetně rozdělení na hlavní regiony. Do roku 2007 generovaly rozhodující část zisků banky v USA a západní Evropě. V roce 2009 už tomu bylo jinak, protože ziskovost amerických bank se propadla k nule. Ale šikovné čínské banky dokázaly ten rok své zisky opět o něco zvýšit. Šlo o úsvit jejich dalšího rozvoje, protože v současné době už se v podstatě vyrovnají severoamerickým bankám. Ty se také po krizovém roku 2009 vzchopily, to samé se ale nedá říci o bankách západoevropských. Jinak řečeno, USA (a Kanada) nakonec svůj podíl na globální bankovní ziskovosti ubránily, Čína (a zbytek Asie) získaly na úkor Evropy. Která se z rány už neotřepala.

Obecně je určitě dobré, že koncentrace zisků se na globální úrovni ředí. Nicméně toto ředění zajišťují čínské banky a ač nechci být obětí lichých předsudků, vyloženě uklidňující pocit z toho nemám. V tom lepším případě se ukáže, že čínské banky jsou přes všechny špatné úvěry, stínový bankovní systém, neproduktivní investice a řadu dalších rozbušek vlastně dobře spravované. Vychýlení centra bankovního systému na východ je pak pozitivní a při příštích globálních frikcích bude systém zajišťovat čínská stabilita. V tom horším případě se ukáže, že Čína není žádnou výjimkou a její banky se musí učit chybami stejně, jako to musely dělat banky na Západě. Graf naznačuje, že ty chyby pocítíme všichni.

*Výrazem „velké banky“ mám na mysli zejména vrcholové vedení obřích finančních institucí, které se do nízkých sazeb, popř. QE rádo opírá. Pozoruhodné je, že výzkumná oddělení těch samých institucí nemají s uvolněnou monetární politikou ani zdaleka takový problém. A musím samozřejmě dodat, že existují výjimky, přesto si dovolím zobecnit a používat skupinu „velkých bank“ jako celek.