O akciích společností Deere a tu již nějakou dobu nepíši ve zrovna optimistickém duchu. Jak je ale zřejmé z následujícího obrázku, v posledních týdnech se jejich návratnost příjemným způsobem odtrhla od celého trhu. Co se děje?

Zdroj: Financial Times

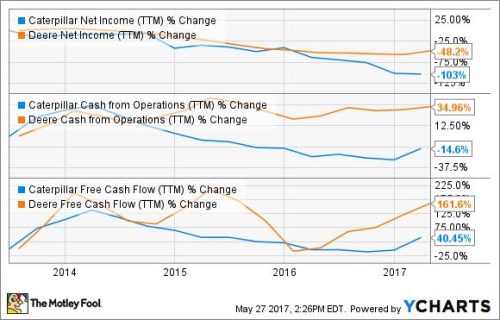

Cat se zaměřuje zejména na stavební a těžební stroje, portfoliu Deeru dominují stroje zemědělské, ale i řada strojů stavebních má ve znaku jeho zelenožlutého jelena (ty tvoří asi 21 % jeho tržeb). Právě tato divize dokázala v posledním čtvrtletí dosáhnout 7 % růstu a očekává se, že za celý fiskální rok to bude 13 %. Na tyto pozitivní výsledky přirozeně reagovala i akcie Catu. Neha Chamaria na stránkách Fool.com ovšem poukazuje na to, že Cat sice bude těžit z lepšího vývoje v oblasti stavebnictví (generuje asi 40 % jeho tržeb), ale zároveň jej bude dál tížit vývoj v divizi těžební, přesněji řečeno v ropném a plynárenském průmyslu. Právě těžba je faktorem, který přispívá ke značné volatilitě zisků této společnosti (i když zemědělství také není z nejstabilnějších sektorů a to zase doléhá na Deere). Následující graf shrnuje vývoj čisté ziskovosti obou společností, jejich provozní hotovosti a volného toku hotovosti:

Je zřejmé, že známky zlepšení jsou v posledních čtvrtletích skutečně patrné u obou společností, Deere je na tom ale přece jen lépe. Další graf porovnává jednoduchá valuační měřítka obou firem – jejich PE, poměr tržní ceny akcie a jejich účetní hodnoty a poměr ceny a toku hotovosti:

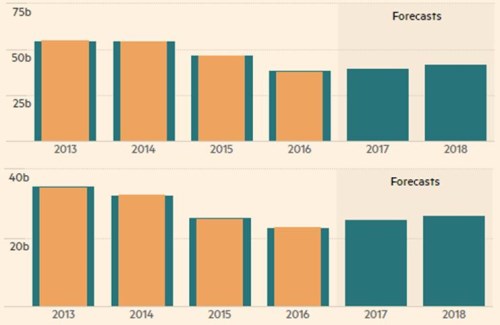

Cenu akcie tedy u Deeru i Catu táhne nahoru nejen lepšící se výsledky, ale i větší optimismus investorů promítající se do valuačních násobků. Jak ukazují následující dva grafy, analytici počítají s tím, že Cat (první graf) dosáhl dna svých tržeb v roce 2016, ovšem úrovně z roku 2015 nebude dosaženo ani letos, ani v roce 2018. Trochu lepší je to v tomto smyslu u Deeru, protože ten by se mírně na úroveň roku 2015 měl dostat už v příštím roce:

Zdroj: Financial Times

Jak jsem zmínil v úvodu, na obě společnosti jsem doposud hleděl kriticky a příčinou byla kombinace tvrdých podmínek na trhu a velmi štědré, až nezodpovědné politiky vracení peněz akcionářům. Obě společnosti totiž na dividendách a odkupech vracely tolik peněz, že je to nutilo zvyšovat své dluhy. A to v situaci, kdy jejich čisté zadlužení měřené relativně k aktuální ziskovosti už dosahovalo hodně vysokých úrovní (zejména pokud přihlédneme k jejich poměrně vysoké provozní rizikovosti a citlivosti na cyklus).

V roce 2016 obě společnosti konečně značně snížily odkupy a začaly namísto toho snižovat dluhy. Pokud se nyní jejich hospodaření začne zlepšovat, stihly to včas a vše půjde dobrým směrem – dividendy budou moci růst a zároveň budou firmy schopny posilovat svou rozvahu (což by pro ně i pro akcionáře měla podle mne být priorita). Šance tu je už proto, že globální ekonomika si stále drží relativně slušné tempo růstu (i když naděje na nějakou prudkou reflaci dostávají poslední dobou zabrat).