Současný trend v USA i eurozóně naznačuje, že jádrová inflace se bude nadále držet nízko, a to i ve stavu plné zaměstnanosti. Příčinou toho, že se inflace nezvedne na úroveň cíle centrálních bank, je slábnoucí vztah mezi nezaměstnaností a růstem mezd, zvýšená konkurence na trzích se zbožím a službami a také vliv, který mají na ceny nové technologie. Co se dá čekat od Fedu a ECB v případě, že se jádrová inflace bude skutečně po velmi dlouhou dobu pohybovat na nízkých hodnotách? Na to se snaží odpovědět analytici Natixis.

Je možné, že celková inflace se na rozdíl od jádrové zvedne a příčinou by mohl být růst cen ropy. Jenže v takovém případě by došlo k útlumu reálného růstu a pro centrální banky by tak bylo těžké reagovat na vyšší celkovou inflaci utažením monetární politiky. Celkově si tak budou muset vybrat mezi dvěma možnostmi:

Za prvé, centrální banky budou dál používat cílení inflace. Pak by ale musely i nadále udržovat značně expanzivní politiku, což by nakonec vedlo k vážné finanční krizi.

Za druhé, centrální banky změní svůj cíl, přestanou se zaměřovat na inflaci a namísto toho zacílí na ceny aktiv či míru zadlužení. Taková změna by dávala smysl, protože je zřejmé, že v dnešních ekonomikách má monetární politika mnohem větší dopad právě na ceny aktiv a zadlužení, než na inflaci. Zatím se ovšem zdá, že centrální banky stále pevně věří ve starý model fungování ekonomiky. Plná zaměstnanost tak podle nich nakonec přinese vyšší inflaci a není proto třeba měnit cíle, podle kterých je nastavena monetární politika.

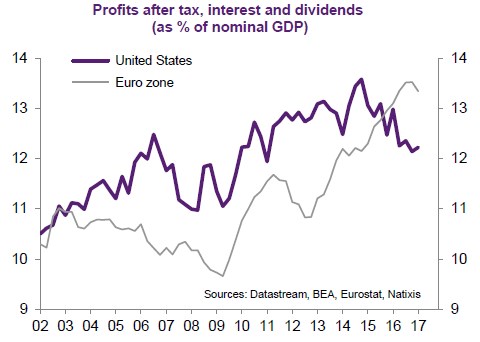

Z připojeného grafu je zřejmé, že ve Spojených státech již došlo k určitému poklesu ziskovosti korporátního sektoru (v poměru k nominálnímu produktu). Stalo se tak v době, kdy se mírně zvedl růst mezd, což naznačuje, že firmy nejsou schopny eliminovat růst nákladů vyššími prodejními cenami a dochází tak k poklesu jejich ziskových marží. V eurozóně ovšem tento efekt zatím patrný není.