Čtenář sledující dění na akciových trzích již dlouhou dobu čelí záplavě úvah na téma vysokých valuací amerických (a popřípadě dalších) trhů. Používána jsou různá valuační měřítka a jejich současná výše je srovnávána se standardy různých historických období. Nevím o nikom, kdo by tvrdil, že americké akcie jsou levné. Ale názory se hodně rozchází v tom, zda jsou valuace jen vysoko, či zda již jde o bublinu. Já se kloním k prvnímu názoru, ale dnes bych se rád věnovat tomu, zda je skutečně tak těžké najít jednoznačnou odpověď.

Ve svých pohledech na jednotlivé společnosti tu rád používám jednoduchou valuační logiku: Dívám se na to, kolik hotovosti by firma musela akcionářům v budoucnu generovat, aby ospravedlnila její současnou kapitalizaci. Pokud například narazíme na společnost, která již roky stagnuje a na obzoru není žádná pozitivní revoluce, ale její kapitalizace počítá s poměrně prudkým růstem toku hotovosti, něco tu nehraje. Nejde tedy něco podobného udělat u celého trhu? Jde, a dokonce více způsoby. Je tu ale jedno velké ALE.

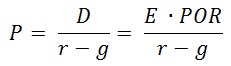

Následující tabulka vybírá jeden ze zmíněných způsobů - ukazuje, jak velké by mělo být PE celého trhu v závislosti na výši bezrizikových sazeb, rizikové prémie celého trhu, očekávaného růstu zisků a výplatního poměru (jaká část zisků je vyplácena ve formě dividend). Jde tedy o základní fundamentální proměnné, které by měly určovat výši PE*. To by mělo být tím vyšší, čím nižší je požadovaná míra návratnosti (bezrizikové sazby a rizikové prémie) a čím vyšší je očekávaný růst. A naopak.

Dlouhodobé americké vládní obligace nyní vynáší téměř 3 %, já osobně na základě studií, které mi dávají největší smysl, pracuji s rizikovou prémií US trhu ve výši 5,5 %. Výplatní poměr se nyní v USA pohybuje kolem 43 %. Pohybujme v následující tabulce tedy jen s dlouhodobým očekávaným růstem zisků a sledujme, jaký má dopad na PE:

PE se u indexu SPX posunulo z lednových maxim nad hodnotou 18 na současných 16,8. Podle tabulky tak investoři ještě v lednu čekali, že zisky budou dlouhodobě růst asi o 6 %, zatímco nyní „jen“ o 5,85 %. Jinak řečeno, na korekci valuací z 18+ pod 17 stačí celkem marginální posun v růstových očekáváních (nebo při konstantních růstových očekáváních marginální růst bezrizikových výnosů a/nebo rizikových prémií). Poslední sloupec tabulky ukazuje, že tato citlivost valuace (a tudíž i cen na trhu) se zvyšuje s rostoucím PE, při nižších PE (kolem 14) je poloviční.

Z výše uvedeného je naprosto zřejmá jednoduchá věc (kterou lze ukázat i jinými cestami, jejichž počátek a konec ale vždy leží u současné hodnoty toku hotovosti/dividend): Odvodit nějakou „správnou“ fundamentální hodnotu PE v podstatě nelze. Můžeme jen jasně vidět, jak klesající sazby a rizikové prémie PE zvedají, stejný dopad má růst očekávaných zisků a dividend. A také to, že čím výše s valuacemi jsme, tím větší je jejich citlivost na vstupní proměnné, a tudíž i náchylnost ke korekcím. Posuzování valuací celého trhu (!) na základě historických standardů tak zřejmě poskytuje většinou mnohem lepší vhled, než fundamentální výpočty.

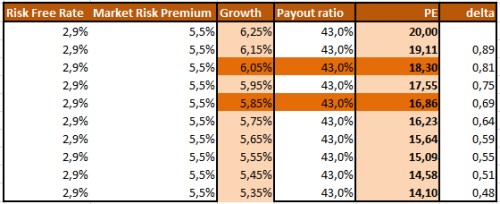

I s oněmi historickými standardy se ale musí opatrně. Před časem mi například jeden čtenář vytýkal, že ignoruji vztah mezi PE a inflací. Tj., že při hovorech o současných našponovaných valuacích neberu v úvahu pozitivní vliv nízké inflace. Jenže on ten vliv není ani zdaleka tak jednoznačný, jak by se na první pohled zdálo. Samozřejmě, že když bychom se například pohybovali v podmínkách vysoké inflace sedmdesátých let, valuacím by to neprospívalo. Nicméně například velmi nízká inflace v prostředí silných deflačních tlaků akciím také nijak neprospívá (reálná požadovaná návratnost může být relativně vysoko ve srovnání s reálným růstem zisků, rizikové prémie mohou být extrémní).

Poněkud zrádný vztah mezi inflací a valuacemi snad nejlépe dokumentuje následující graf. Ona zrádnost spočívá v tom, že jakýsi negativní vztah tu skutečně je, ale zároveň je tak volný, že řídit se podle něj v praxi by bylo receptem na ztráty:

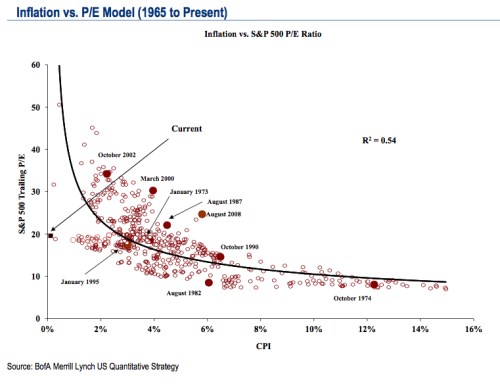

*Kapitalizace celého trhu by měla odpovídat současné hodnotě očekávaných budoucích dividend všech obchodovaných firem. Pokud tuto logiku aplikujeme na posuzování bublinovatosti valuačního měřítka PE (poměru cen/kapitalizace a zisků na akcii), dospějeme s pár předpoklady k jednoduchému vztahu: Kapitalizace (P) se rovná dividendám (D) v následujících dvanácti měsících dělených rozdílem mezi požadovanou návratností (r) a očekávaným růstem dividend (g). Pokud pak dividendy vyjádříme jako zisky násobené výplatním poměrem (POR), dostaneme známé: