Na frontě obchodních válek to zatím na uklidnění nevypadá. Zatímco americká vláda snad i věří tomu, že zaváděním cel a obchodních bariér americké ekonomice jako celku pomůže, jde spíše jen o sen a akcie jako celek by jimi také trpěly (pro detaily viz můj včerejší příspěvek). Naopak pozitivně by teoreticky mělo působit snížení daňové zátěže korporátního sektoru a právě to je téma mé dnešní úvahy.

Na té základní úrovni můžeme tvrdit, že hodnota akcií vzroste o celkovou (diskontovanou) částku daňových úspor (o stejnou částku se sníží „aktivum“ vlády představované snížením očekávaných daňových příjmů z tohoto segmentu ekonomiky). A pak tu jsou ještě druhotné efekty. Na straně firemního sektoru můžeme uvažovat o tom, že více zdrojů znamená větší prostor pro rozkvět a celkový efekt by tudíž převýšil čistý součet daňových úlev. Zde jsem spíše skeptik z jednoho prostého důvodu: Americké společnosti jako celek mají již řadu let hodně nadbytečné hotovosti a jedna z příčin je spíše nedostatek, než nevyužitý nadbytek investičních příležitostí.

A pak je tu ještě druhý efekt, který se rozjíždí na makroekonomické úrovni a o kterém tu občas hovořím ve svých makro příspěvcích: Daňové úlevy jsou formou fiskální stimulace a byly by vítány v době ekonomického útlumu. Jenže nyní jsme přesně v opačné fázi cyklu, podobné kroky jsou z makroekonomického hlediska spíše kontraproduktivní a budou znamenat tlak na rychlejší utahování měnové politiky. A nejde o žádný detail, protože exit z období mimořádné monetární stimulace je už tak sám o sobě velkou výzvou.

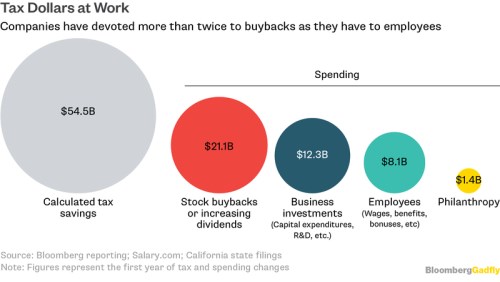

Podívejme se nyní z výše uvedené perspektivy na pár čerstvých odhadů od Bloombergu. Následující graf ukazuje šedě výši celkových daňových úlev, kterých si firmy budou prvním rokem užívat (cca 55 miliard dolarů). Podle odhadů pak půjde 21 miliard dolarů na odkupy, 12 na investice, 8 na platy a odměny, 1,5 na filantropii a zbytek bude ušetřen. Odkupy jistě pomohou likviditě na trhu, ale z fundamentálního hlediska u nich žádná naděje na popsaný druhotný efekt není. To samé platí o ušetřených penězích – zvýší aktiva v rozvaze, mohou pomoci se stabilizací a posílením rozvahy, ale to vše již jsou včerejší zprávy, nic nového. Naopak u investic určitá naděje na další pozitivní efekty je – jak jsem naznačil, jejich vnitřní hodnota může převýšit investiční výdaj. U odměn může něco takového díky vyšší motivaci zaměstnanců a managementu také přijít, i když míra je sporná.

Z výše uvedeného v konečném důsledku vychází, že z 55 miliard daňových úspor, které jsou známy a v cenách akcií bezesporu odraženy, se nějaký další „upside“ dá čekat jen u nějakých 21+ miliard dolarů (stejně tak ale mohou být investice „provařeny“ v málo ziskových projektech). Které firmy budou nakonec o dalším potenciálu daňových úlev/investic rozhodovat? Odpověď ukazuje druhý obrázek – nejvíce těžit budou , , BoA, a :

Ani tento graf neukazuje, že by daňové úspory vyvolávaly nějaký investiční boom, který by trhu nabízel možnost řady pozitivních překvapení z úspěšných projektů (a celé to podobně jako v dalších oblastech dost záleží na Applu). Vše se může změnit v dalších letech, ale mě z celého příběhu zatím vychází jediné: To, co o daňových škrtech víme, již je v cenách odraženo. Další pozitivní překvapení by mohlo přijít jen ze strany produktivních investic financovaných větším objemem zdrojů, které zůstanou ve firmě. Na nějaký daňový investiční boom to ale zatím nevypadá. Tudíž ani na to, že by efekt obchodních potyček byl eliminován dalšími vlnami radosti z daňových úlev.