V několika předchozích příspěvcích jsme narazili na výhody a nevýhody investic do „silných“ firem. Definice této síly se může lišit, ale většinou máme na mysli společnost schopnou generovat hodně hotovosti, s dobrým produktem/službou, značkou, pozicí na trhu, schopným managementem, silnou rozvahou. Často se pak v této souvislosti uchylujeme k různým finančním indikátorům a poměrům. Právě na toto téma je zaměřena dnešní úvaha.

Někteří z čtenářů možná někdy narazili na výraz analýza. Jde o ucelený a zároveň celkem jednoduchý systém finančních ukazatelů, díky kterému se dají smysluplně sledovat výsledky a finanční síla dané firmy (či odvětví). Jako první jej údajně začala používat právě firma , i když je dost dobře možné, že tak činila již řada společností předtím. O co konkrétně jde?

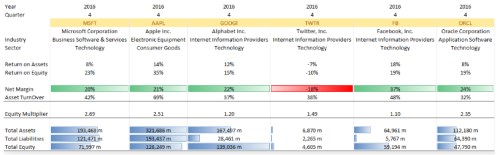

Jako konečný ukazatel úspěchu firmy se bere návratnost vlastního jmění ROE – tedy poměr čistého zisku a (účetní) výše vlastního jmění. Ten je pak dán návratností všech aktiv firmy ROA a finanční pákou – poměrem celkových aktiv a vlastního jmění. Podívejme se na následující tabulku z Marketxls. měl v roce 2016 ROE 23 %, návratnost aktiv ROA přitom dosahovala jen 8 %. Jenže firma jí „zapáčila“ faktorem 2,69, protože poměr celkových aktiv k vlastnímu jmění dosahuje právě této hodnoty. naopak v té době téměř vůbec nepáčil a jeho ROE se zhruba rovnalo ROA. Taková finanční páka – zadlužení aktiv, se z tohoto pohledu může zdát jako oběd zadarmo, ale není. Čím vyšší finanční páka, tím vyšší riziko vlastního jmění. Takto „nakopnuté“ ROE je tak zároveň rizikovější, čímž se dostáváme k tomu, že nemůže jít o konečný ukazatel úspěchu. Tím by v tomto duchu mělo být porovnání ROE s požadovanou návratností na vlastní jmění, do které se promítá právě rizikovost akcií, a tudíž i ona finanční páka. Takto se na celou věc dívá například takzvaná EVA, ale dnes se za hranice ROE pouštět nebudeme.

S rozborkou ROE můžeme pokračovat dál, protože návratnost aktiv ROA je dána ziskovými maržemi (poměrem zisku k tržbám) a obratem aktiv (poměrem tržeb k aktivům). Například ROA ve výši 10 % lze dosáhnout 20 % maržemi a nízkým obratem aktiv ve výši 0,5, či ve vysokoobrátkových odvětvích naopak nízkými maržemi (třeba 2 %) a obrovským obratem aktiv (5).

Čímž se dostáváme k důležitému bodu: Může být poněkud zavádějící posuzovat finanční sílu nějaké firmy (pouze) výší jejích marží. Vysoké marže jsou sice obecně spojovány s prémiovou pozicí na trhu a nízkým tlakem konkurence. Nicméně najdeme i společnosti, které nemají marže nijak vysoké, ale z hlediska návratnosti aktiv/investic/vlastního jmění a schopnosti generovat hotovost to více než kompenzují vysokým obratem aktiv.

Takové firmy mohou dokonce i přes nízké marže mít velké bariéry vstupu. Či přesněji řečeno, právě jejich nízké marže (tj. nízké prodejní ceny) jsou jejich obranou proti konkurenci a jejich finanční síla spočívá zejména v úsporách z rozsahu. Do určité míry a v určitých oblastech takovou strategii nesleduje nikdo jiný než . Pokud bychom pak vše zredukovali na maximum, tak: Silná společnost dokáže dlouhodobě generovat vysoké zisky (či ještě lépe volný tok hotovosti) relativně ke svému kapitálu. A to bez podstupování nadměrného rizika (včetně nadměrného páčení své rozvahy). Což neznamená nic jiného, než že (opět dlouhodobě) tvoří hodnotu pro své akcionáře.