Letecká společnost Norwegian Air Shuttle hledá pomoc u věřitelů. Třetí největší nízkonákladové aerolinie podle počtu pasažérů v Evropě válčí s nedostatkem hotovosti a chtějí odložit splatnost svých dluhopisů až o dva roky. Jako záruku nabízejí vzletové a přistávací sloty na londýnském letišti Gatwick. Podle Danske Bank ale nejnovější návrh ukazuje, že firma je ve výrazné tísni.

Norwegian Air prosazovala agresivní cenovou politiku, která otřásla trhem s transatlantickými lety. Společnost také masivně rostla: v roce 2012, kdy se chystala zaútočit na velké hráče na transatlantických linkách, umístila objednávku na 222 letadel. Byla to tehdy největší objednávka v dějinách evropského letectví.

Po růstu čas půstu?

Prudký růst jí ale způsobil výrazné ztráty a firma se kvůli němu hluboce zadlužila. Akcionáře byla letos nucena požádat o tři miliardy norských korun (7,9 miliardy Kč).

Společnost nyní žádá o odklad splátek držitele dluhu. Jde o dluh 380 milionů dolarů (skoro devět miliard Kč) se splatností v prosinci 2019 a v srpnu 2020. Firma chce držitele těchto papírů požádat, aby souhlasili s odkladem splatnosti do listopadu 2021, respektive do února 2022.

Vysoké zadlužení znamená, že firma nemá moc prostoru k tomu něco dělat, když se něco nedaří. A nedařilo se toho dost, podotýká CNN.

Velkým zádrhelem jsou problémy s letadly 737 MAX. Ty byly kvůli potížím celosvětově odstaveny z provozu a zatím není jasné, kdy se vrátí do vzduchu. Norwegian mají 18 těchto strojů. S žádným ale létat nesmějí a počínaje polovinou září musely pozastavit lety mezi Irskem a Severní Amerikou.

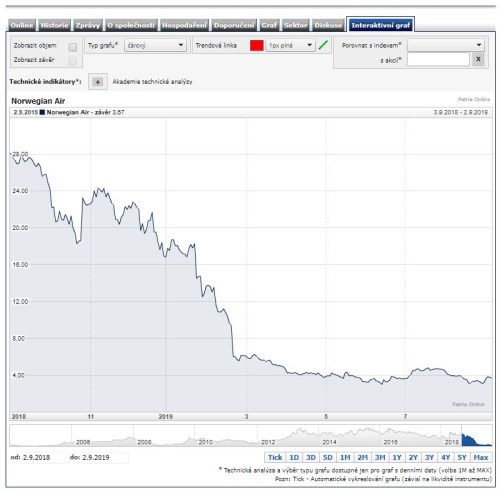

Akcie se jenom letos propadly o 65 % a generální ředitel a zakladatel společnosti Bjorn Kjos v červenci odstoupil. Stálou náhradu za Kjose, který je největším akcionářem společnosti, aerolinky stále nemají.

Výkonnost akcií Norwegian na burze ve Frankfurtu za poslední rok:

Společnost se kromě toho potýkala s odklady plateb od vydavatelů kreditních karet. Provozní kapitál to ve druhém čtvrtletí snížilo o zhruba 4 miliardy norských korun oproti stejnému období před rokem. Také to ale umazalo výtěžek 353 milionů USD, který firmě vynesla březnová emise nových akcií. Pryč je také čistý výnos 934 milionů norských korun z nedávného prodeje podílu v norské internetové bance Norwegian Finans Holding. Kromě toho vydělaly aerolinky 127 milionů dolarů z prodeje několika letadel.

Na evropském nebi se během posledních dvou let odehrálo několik firemních pádů. Pryč jsou britské aerolinky Monarch (zbankrotovaly předloni) a britské regionální aerolinky Flybmi (zkrachovaly letos v únoru) nebo z Německa (převzaty v roce 2017 Lufthansou). Vinu do velké míry nesou narůstající náklady, tvrdí asociace International Air Transport Association (IATA).

„Problémem je, že obchodní modely na dlouhé vzdálenosti z našeho úhlu pohledu doopravdy nefungují. Neexistuje nic jako dlouhá trasa, nízké náklady, pouze dlouhá trasa, nízká cena,“ uvedl analytik společnosti Bernstein Daniel Roeska.

Norwegian Air se před obecně klidnější zimní sezónou snaží svoje finance podepřít. V pondělí 16. září se hodlá sejít s držiteli dluhopisů a navrhovanou restrukturalizaci dluhu s nimi projednat. Pokud na ni kývnou, trochu tím aerolinkám přitáhnou záchranné lano, domnívá se Roeska.

Delší konec kratšího lana?

Držitelé dluhopisů by ale zároveň mohli tahat za jeho delší konec. Dluh, který chce firma restrukturalizovat, byl totiž dosud veden jako nezajištěný. Teď ale aerolinky nabízejí záruku – právě v podobě vzletových a přistávacích slotů na letiště Gatwick. Ty jsou podle banky Danske pro aerolinky důležité, hodnotu by ale kvůli vytíženosti letiště Gatwick mohly mít i pro jiné letecké společnosti. Nemusely by tudíž ztratit na hodnotě, i kdyby aerolinky před vypršením prodloužené splatnosti případně zbankrotovaly.

Pokud držitelé dluhopisů návrh restrukturalizace zamítnou, bude firma možná muset vzkřísit jinou nabídku - prodat sebe samotnou. V minulosti se o ni ucházely společnosti IAG, majitel British Airways, a německé aerolinky , podotýká CNN.

Zdroje: CNN, ČTK, Bloomberg, Patria.cz

Foto: norwegian.com