Vykáže korporátní Amerika první kvartální růst zisků od konce předloňského roku? Analytici v to doufají, stejně jako v to, že to bude tato ziskovost, a nikoli záplava finančních prostředků, co letos potáhne Wall Street nahoru, napsal list Financial Times.

Americkému akciovému trhu, který je největším na světě, loni nahoru pomáhalo trojí snížení úrokových sazeb americkou centrální bankou. Valuace firem ale předstihla ziskovost. Vpřed hledící ukazatele, které poměřující cenu akcie k očekávanému zisku, stouply během roku ze 14násobku na 19 násobek.

„Loni jsme pozorovali obrovský nárůst valuací na pozadí podpory centrálních bank,“ říká Jeff Kleintop, hlavní investiční stratég pro globální trhy ve společnosti Charles Schwab. „Nyní musíme tento slib splnit.“

1. Kondice amerického spotřebitele

Masivní útraty v obchodech a vyšší mzdy nejsou pro firmy orientující se na spotřebitele vždycky zárukou silného čtvrtletí. Otázkou tedy je, kdo se stane vítězem loňské nákupní špičky, a kdo poraženým.

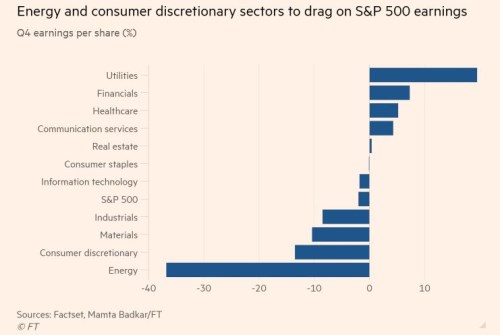

Předpokládá se, že těžké časy zažívá sektor zbytného spotřebního zboží, kde se zisky meziročně snížily odhadem o 14 %, jak ukazuje průzkum společnosti FactSet.

Trápení se ale netýká jen kamenných obchodních domů. Automobilka , v jejíchž amerických továrnách se na podzim 40 dní stávkovalo, varovala před dopadem v řádu více než 2 miliard USD do svých výsledků za čtvrté čtvrtletí.

Nutno podotknout, že a jsou dva ze tří největších přispěvatelů, pokud jde o propad předpokládané ziskovosti v tomto sektoru. Třetím „faktorem mínus“ je , který nepřestává masivně investovat do expanze na úrovni odbytu. Bez této trojky by se odhadovaný pokles zisků v tomto sektoru zúžil na 3,5 %.

2. Energie na bodu zvratu?

Odvětví ropy a zemního plynu by loňský ponurý rok mohlo zakončit meziročním poklesem zisku na akcii (EPS) o 37 %, ukazuje FactSet. V minulých letech ho trápily nízké ceny ropy a plynu vyvolané bohatými dodávkami břidlicové ropy z USA. Vyhlídky jsou ale jasnější, pro tento rok analytici podle FactSet počítají s růstem o 22 %.

3. Trápení v technologiích by mohlo skončit

Technologie jsou v indexu S&P 500 sektorem s největší vahou. Ve čtvrtém čtvrtletí by mohly vykázat mírný pokles zisku na akcii, a to lehce pod 2 %. Podle stratéga Patricka Palfreye měly technologie pěknou řádku „idiosynkratických problémů“, obzvláště v hardwaru a v polovodičích, a firmy do svého podnikání sypaly peníze. Tato strategie se odrazila v ziskovosti, ačkoli příjmy byly lepší.

Tyto investice ale letos začínají váznout. Analytici tudíž počítají se nárůstem EPS o více než 9 % a 4 % u tržeb.

4. Jak optimističtí budou šéfové?

Z nejvyšších míst loni zněla nejistota. Na pořadu dne byly problémy ve světovém obchodu a náročná srovnávací základna roku předchozího, ve kterém s e projevily účinky americké daňové reformy.

Zvláštní pozornost by měli investoři přikládat inflačním trendům, říká Jim Tierney, šéf investic ve fondu společnosti Alliance Bernstein, který se orientuje na růst investic. Důkazy o nárůstu cen – ave formě rostoucích nákladů na pracovní sílu nebo surovin – by Fed mohly přinutit k tomu, aby zaujal silnější postoj směrem k utažení úrokových sazeb. Zaznějí-li tedy, neměly by se takové důkazy ignorovat, tvrdí Tierney.

Společnost FactSet předpovídá, že prognózy pro korporátní Ameriku by v tomto roce mohly zotavit a růst agregovaného zisku pro index S&P 500 by mohl skončit na 9,4 %. Tvrdý postih by tudíž mohl čekat firmy, které na tuto metu nedohodí.

A co americké banky?

Když americký Fed loni v létě obrátil a začal snižovat úrokové sazby, bankovní tituly to poškodilo, protože takováto politika doléhá na jejich čisté úrokové marže. Jenomže jak bylo zmíněno již dříve, americký trh měl loni velmi dobrý rok, což bankám pomohlo s příjmy z obchodování na trzích a jejich akcie tak šly nahoru – i když Fed do konce roku srazil sazby ještě dvakrát.

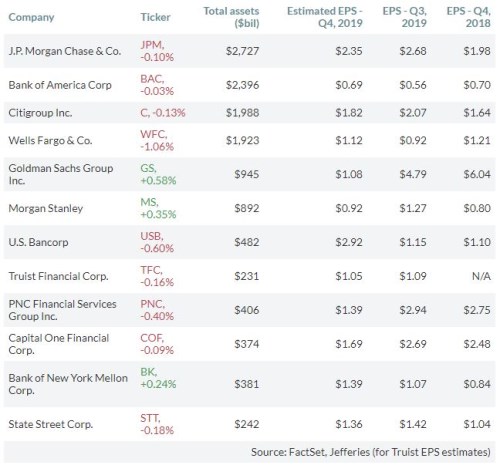

Analytici očekávají od 12 největších amerických bank, že polovina jich měla vyšší zisk na akcii a polovina menší. Pokud jde o celý finanční sektor, u něj analytici oslovení S&P Global Market Intelligence očekávají nárůst zisk na akcii ve čtvrtém čtvrtletí o 10,5 % meziročně, což znamená druhou nejlepší prognózu z 11 sektorů Ještě lépe na tom mají být utility s očekáváným 11,8% nárůstem EPS, napsal server MarketWatch.

Prognózy EPS pro tucet největších bank podle objemu aktiv od společnosti FactSet vypadají takto:

Zdroje: FT, MW