EVROPA:

Royal Dutch (Investiční tipy) 1Q20

Katastrofální situace na trhu s ropou se samozřejmě musela projevit i na výsledcích Shellu. V mezikvartálním srovnání je zachraňuje jen tristní 4Q19. V meziročním srovnání šel provozní zisk po zdanění dolů o 35 % na 4 mld. USD a čistý zisk na akcii o 45 % yoy až na 0,36 USD. Je nutno podotknout že v obou případech byla očekávání trhu daleko horší – 3 mld. USD na provozním zisku a jen 0,29 USD na čistém zisku na akcii. Rafinérie a těžba plynu jednoznačně zachraňovaly tonoucí se těžbu ropy.

Hlavní zprávou je nicméně osekání dividendy poprvé od 2. světové války. Původních 0,47 USD za kvartál bylo sníženo o 66 % na 0,16 USD za kvartál, což implikuje přepad dividendového výnosu z téměř 11 % na běžné 4 %. Ročně by tím mohla ušetřit cca 10 mld. USD. K tomu si můžeme připsat 5 mld. USD ušetřených na kapitálových výdajích (plánovaný capex nyní 20 mld. USD) a 3 až 4 mld. USD na provozních nákladech.

Akcie dnes klesají o 10 %.

USA:

Microsoft (Investiční tipy) F3Q20

Pozitivní překvapení na výsledcích je pomalu jistotou každé výsledkové sezony a nejinak je tomu i teď. Tržby si drží tempo růstu a posilují o 15 % yoy na 35 mld. USD, přičemž konsensus počítal s hodnotou 33,7 mld. USD.

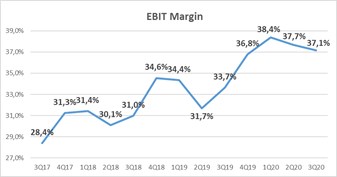

Očekávání byla překonána opět všemi třemi divizemi. Provozní marže se meziročně rozšířila o 3,5 p.b. na 37,1 % a pořád se drží blízko rekordních úrovní z 1Q20 (viz graf). Čistý zisk na akcii vyskočil nahoru o 25 % yoy na 1,40 USD, neboli o 12 centů nad konsensus trhu. Kapitálové výdaje nepolevují a opět dosahují cca 4 mld. USD, což je pozitivní zpráva pro dodavatele komponentů pro datová centra.

K prvním dvou divizím jen velice okrajově. Productivity and Business Process, do které patří především kancelářský balíček Office, rostla o 15 % yoy na 11,7 mld. USD (kons. 11,5 mld. USD), přičemž ji dopředu hnal zájem o cloudový Office 365 v její komerční i spotřebitelské části. Divize More Personal Computing, kam se řadí Windows nebo konzole Xbox, posílila meziročně o 3 % na 11 mld. USD (kons. 10,5 mld. USD) díky rostoucím příjmům z licencí pro firmy a produktu Teams (videokonference).

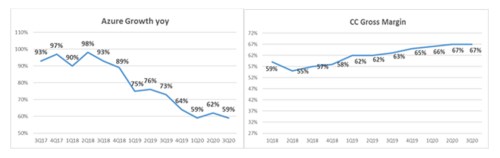

Oči všech investorů se však nyní upírají na třetí divizi Intelligent Cloud, která má na starosti cloudový byznys s vlajkovou lodí produktu Azure. Divize vygenerovala tržby ve výši 12,3 mld. USD (+27 % yoy) při konsensu 11,8 mld. USD, čímž stvrdila svoje místo jako největší divize celé společnosti. Samotný Azure rostl o 59 % yoy, což je na úrovni předešlých dvou kvartálů. Nicméně podíváme-li se na historický vývoj na grafu vlevo, dá se usuzovat, že v příštím kvartálu nás čeká výraznější zpomalení: 1Q, 2Q, 3Q byly pokaždé na podobné úrovni, pak následoval pokles během 4Q na nové nižší úrovně a opět troj kvartální stabilizace. Tato zpomalení byla však vždy doprovázena růstem hrubé marže cloudového byznysu (graf vpravo), která je nyní na 67 %, tak snad tomu tak bude i v budoucnu. Anualizované tržby z celého cloudu jsou momentálně na hodnotě 53,2 mld. USD, což je o dalších 40 % více než před rokem.

Jak je tomu u zvykem, výhled na další kvartál je spíše konzervativního charakteru. Management navíc očividně bere do úvahy nejistotu, kterou definuje hloubka koronakrize. Představy trhu však výhled splňuje. Tržby by se měly dostat do rozmezí 35,85 až 36,8 mld. USD (cca +8 % yoy), přičemž konsensus se blíží k horní hranici tohoto intervalu. Z divizí překvapila nejvíc More Personal Computing, kde trh rýsuje pokles o 3 % yoy, zatímco společnost chce dosáhnout 2% yoy růst (úspěch Teams?). Intelligent Cloud možná potvrdí naše předešlá slova, jelikož management předpokládá zpomalení růstu na cca 14 % yoy (trh na +17 % yoy). Zásah dostane i provozní marže, která půjde dolů na přibližně 35 % (odpovídá konsensu) a čistý zisk na akcii mezi 1,33 až 1,40 USD by znamenal pokles o 3 % yoy až mírný růst (opět odpovídá konsensu).

Akcie posilují o 1 %.

(Investiční tipy) 1Q20

Výsledky (Investiční tipy) za 1Q20 vyprávějí podobný příběh jako výsledky Alphabetu, avšak s větším přiblížením, které detailně vyobrazilo spotřebitelské chování během koronakrize. Opět musíme říct, že i když to nebyla nijak úžasná čísla, trhu naštěstí stačila.

Tržby zpomalily růst na +17 % yoy a dosáhly 17,7 mld. USD, přičemž konsensus překročily jen o 400 mil. USD. Provozní marže sklouzla na 33,3 % (kons. 34,5 %) a samotný provozní zisk dokonce meziročně poklesl o 6 %, nebudeme-li brát v úvahu jednorázové pokuty ve srovnávaném 1Q19. Historický trend marže ukazuje graf níže. Čistý zisk na akcii ve výši 1,71 USD (-10 % yoy) však nakonec splnil konsensus. Kapitálové výdaje klesly mezikvartálně o 600 mil. USD zpátky k historickému průměru 3,5 mld. USD.

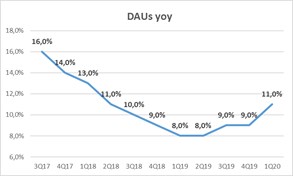

Nyní se pojďme podívat pod kapotu. Předpoklad této výsledkové sezóny byl takový, že lidé sedící doma budou sice více konzumovat reklamu na sociálních sítích, avšak společnosti budou zároveň osekávat své náklady na tuto reklamu. Přesně to se nakonec potvrdilo, jak ukazují grafy níže. Průměrný denní počet uživatelů (tzv. DAU) vzrostl o 11 % yoy (kons. +9 % yoy) a z grafu níže je vidět, že se tím konečně zlomila dlouhotrvající šňůra zpomalujícího růstu.

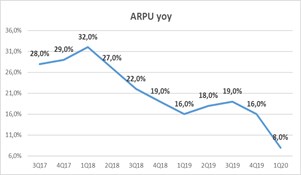

Na druhou stranu, průměrné tržby z jednoho uživatele (tzv. ARPU, graf níže) narostly jen o 8 % yoy, což urychlilo dlouhodobý trend klesající monetizace uživatelů.

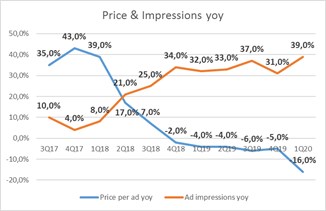

Na posledním grafu můžeme vidět trendy v samotné zobrazované reklamě. Zatímco počet zobrazení rostl o 39 % yoy a opět tak zrychlil (Impressions, oranžová čára), tak cena, kterou společnosti platily za reklamu, poklesla o 16 % yoy (Price, modrá čára). Na jednu stranu tedy sociální izolace některé trendy zpomalila (klesající růst počtu uživatelů), jiné zase zrychlila (klesající cena reklamy na sociálních sítích).

Výhled na rok 2020 byl ve světle korony raději úplně stažen. Co si však budeme povídat, výhledy v podání FB byly vždy dost vágní (až na kapitálové výdaje) a člověk stejně musel číst mezi řádky. Nejdůležitější asi je, že v prvních 3 týdnech v dubnu management již pozoroval známky stabilizace, kdy příjmy z reklamy dosahovaly úrovně předešlého roku. Za pokles ceny reklamy prý můžou v podstatě jen poslední tři březnové týdny.

Stejně jako akcie Alphabetu, i akcie svým výkonem zaostávaly za ostatními technologickými giganty. To bude zřejmě hlavní důvod, proč po těchto nepřesvědčivých výsledcích skáčou nahoru o 5 %.

1Q20

Výsledky Tesly se nikdy nepíšou úplně lehce, člověk totiž lehce sklouzne k závěrům založeným na svých osobních subjektivních názorech. Pokusíme se proto o co největší objektivitu.

Tržby narostly o 30 % yoy na 6 mld. USD překonávajíc konsensus o nějakých 200 mil. USD. Hvězdou večera ale byla hrubá marže, která se v automobilové divizi rozšířila o 5 p.b. yoy na 25,5 % díky padajícím jednotkovým nákladům na výrobu v Číně, avšak s 350 mil. USD (cca 5 p.b.) přispěchal na pomoc i prodej solárních kreditů. Hrubá marže celé společnosti (automobily + energie + servis) se zvedla o 8 p.b. yoy na 20,6 % a konsensus překonala o 5 p.b.

Čistý zisk na akcii se po odečtení jednorázových položek vyšvihl až na 1,24 USD proti loňské ztrátě 2,90 USD a konsensu -0,37 USD. Společnost zdůrazňuje, že poprvé dosáhla kladné profitability v sezónně slabém prvním kvartálu roku. To je sice chvályhodné, ale nebudeme-li brát v potaz jednorázové položky, bylo to při 16 mil. USD skutečně jen tak tak. Volný cashflow se bohužel po třech kvartálech pozitivních hodnot opět propadl hluboko do záporu (-900 mil. USD).

Počet dodaných vozidel se zvedl o 40 % yoy na 89 tis., přičemž veškerý růst jde na vrub modelům 3 a Y (+50 % na 76 300 kusů). jejich dodávky publikuje dohromady, stejně jako u modelů S a X. Ty na druhou stranu v dodávkách meziročně stagnovaly. Za zmínku ještě stojí, že model Y dosáhl kladné profitability již v prvním kvartálu své produkce – první model v historii Tesly, kterému se to povedlo.

Výhled na další kvartál management ve světle koronakrize neposkytl, pár slov se nám ale dostalo k produktovým řadám. V americkém Fremontu bude společnost rozšiřovat výrobu modelu Y, v Šanghaji zase modelu 3. Výstavba továren pro model Y pokračuje v Berlíně a Šanghaji, v obou případech by se měla výroba spustit v roce 2021. Na příští rok byly přesunuty první dodávky nákladního automobilu Semi.

Co si tedy z výsledků odnést? V první řadě to, že současná tržní kapitalizace ani po nich nedává absolutně smysl. Nemůžeme říct, že by čísla byla špatná. Místy jsme sice pořád opatrní (hrubá marže těžící ze solárních kreditů a jen velice těsný čistý zisk), avšak musíme uznat, že na první kvartál roku se to celkem povedlo.

Co nám hlava nebere, je, jak může společnost, která prodá za kvartál 89 tis. automobilů (Tesla), dosahovat 4,5násobek tržní kapitalizace společnosti, která jich prodá 640tis. (Daimler). Přitom můžeme určitě zařadit mezi ty lépe fungující tradiční automobilky, takže to nemůžeme shodit na diskont nejistoty. Jak jsme psali v komentářích ke 4Q19, cena akcií Tesly nemá již nic společného s reálným fundamentem a spíše se pohybujeme v říši fantazie. Stačí se koneckonců podívat na násobek P/E pro tento rok na úrovni 270x, který je pro automobilový sektor úplně surreální i v době největšího rozkvětu.

Akcie Tesly zklidňují prvotní euforickou reakci a nyní posilují o 3 %.