Akciový trh se nezaobírá krátkodobými problémy ekonomiky, namísto toho hledí do vzdálenější budoucnosti. A ta nevypadá zle. To je jedno z možných vysvětlení toho, proč si akcie v USA nyní vedou tak dobře – zejména relativně k aktuálnímu stavu ekonomiky a vlastně celé společnosti. Dodat by toho k takové úvaze šlo dost – třeba to, proč jindy hovoříme o přílišném důrazu akcií a investorů na krátké období a ignorování dlouhodobého výhledu. Podívejme se ale dnes radši na pár ukázek toho, jak jsou akcie „citlivé“ na krátké a delší období.

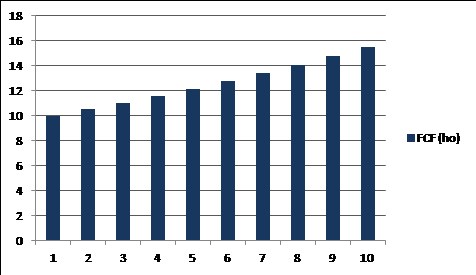

Představme si, že dividendy na akcii v nějakém akciovém indexu dosahují 10 dolarů. Bezrizikové sazby dosahují 5 % a odpovídají nominálnímu růstu ekonomiky (2 % inflace a 3 % reálný růst). Riziková prémie akciového trhu je 5 % a požadovaná návratnost je u akcií tedy 10,5 %. Očekává se, že ony dividendy porostou v souladu s nominálním produktem (5 %, nebude se tedy měnit podíl zisků na produktu). V následujících 10 letech se tak budou dividendy podle současného očekávání vyvíjet podle obrázku (i poté rostou o 5 % ročně):

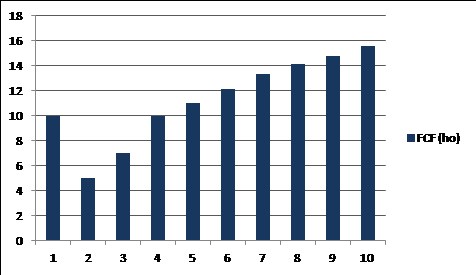

Současná hodnota dividend, a tudíž indexu, je v tomto případě 181 dolarů. Nyní si představme, že nastane propad ekonomiky, zisků a dividend zobrazený v následujícím grafu. Pokud necháme ostatní parametry konstantní, klesne hodnota indexu na 172 dolarů (tedy asi o 5 % relativně k oněm 181 dolarům). Jde o scénář, kdy je propad znatelný, ale je eliminován tak, že do deseti let je vše zpět na trendu. Hodnota akcií v indexu tak klesne jen kvůli přechodnému poklesu pod trend. V praxi by se během propadu posunuly i bezrizikové sazby a rizikové prémie, ale můžeme třeba předpokládat, že tento pohyb by se mohl do značné míry vyrušit:

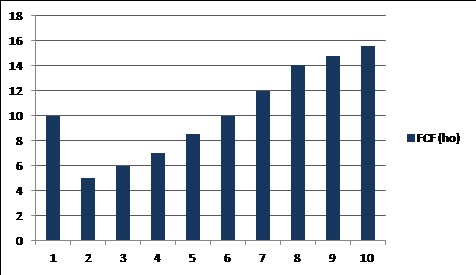

Ve výše uvedeném případě se dividendy dostaly na výchozů úroveň po třech letech. Následující graf ukazuje delší recesi, kdy se dividendy dostanou na úroveň roku 1 až po šesti letech. I zde se ale na trend vrátí do deseti let. V tomto případě je hodnota indexu 166 dolarů, tedy o 9 % níže:

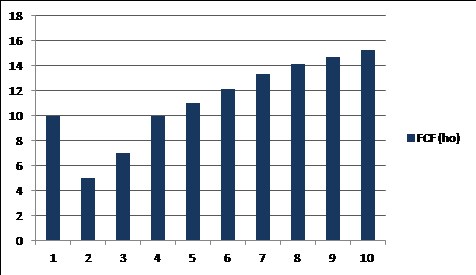

Poslední příklad ukazuje původní recesi (172 dolarovou), ovšem s tím, že tato recese vyvolá strukturální změny a kvůli nim dlouhodobý růst klesne z 5 % na 4 %. Zde hodnota indexu daná očekávanými dividendami klesne až na 152 dolarů, tedy oproti původnímu 182 dolarovému scénáři o 16 %.

Akcie by teoreticky skutečně měly brát v úvahu dlouhé období, přesněji řečeno všechna období. Parafrází klasika „Jirásek hledí do minulosti, Libuše a akcie hledí do budoucnosti“. Co pak ukazuje výše uvedené? Poučení první a druhé: Recese snižuje hodnotu akcií, i když se vše vrátí po čase na trend. Pokud je ale recese krátká a mělká, dopad může být nevýznamný. Ani hluboká recese s návratem na trend nezpůsobí takovou destrukci hodnoty, jako recese mírnější, které ovšem poškodí dlouhodobější potenciál ekonomiky. Z tohoto pohledu skutečně záleží hlavně na tom, co udělá současný vývoj s potenciálem, a ne na pár čtvrtletích (popřípadě viz můj páteční článek „Nominální mezera“).

U posledního grafu a scénáře bychom ještě mohli uvažovat o tom, že bezrizikové sazby by měly kvůli nižšímu dlouhodobému růstu nominálního produktu klesnout. Pokud bychom předpokládali, že již od roku 1 skutečně klesnou, a to opět na úroveň růstu NHDP (4 % a nezvýší se rizikové prémie), tak hodnota indexu dosahuje 182 dolarů. To není překlep, hodnota se skutečně vyhoupne na stejnou úroveň, jako v základním scénáře bez recese. Poučení třetí: Pokles bezrizikových sazeb (a to tažený pouze fundamentem) může úplně eliminovat negativní dopad nižšího růstu produktu, zisků a dividend na hodnotu akcií. To je ale téma samo o sobě (včetně samotného poměru sazeb a nominálního růstu).