Poměřovat ceny akcií můžeme k dlouhé řadě věcí. Minulý čtvrtek jsem poukázal na některá méně tradiční měřítka (více zde). Dnes se přesuňme k ještě méně obvyklému pohledu, na který jsem nedávno narazil. Jde o srovnání cen komodit a akcií.

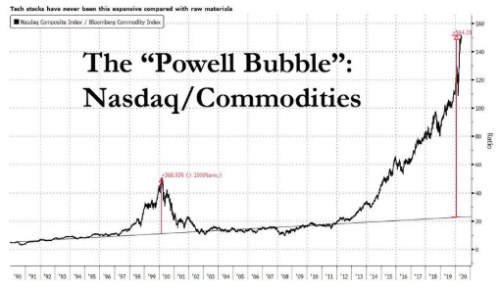

Srovnání vypadá konkrétně následovně – v grafu je vyznačen poměr indexu Nasdaq a hodnoty indexu komodit od Bloombergu. Je podle mne pozoruhodné, jak moc se tento poměr cca do roku 2011 držel proložené přímky (samozřejmě vyjma období internetové bubliny). Po roce 2011 pak nastalo velké utržení akcií:

Zdroj:

Dovolím si pár poznámek: Onen dlouhodobý trend by měl být v souladu s tím, jak se světová ekonomika přesouvá od tvrdého k měkkému. Tedy od výroby a stavebnictví ke službám. Tento posun (o který se značně snaží i Čína) by totiž obecně měl tlumit poptávku po komoditách a naopak prospívat technologickým firmám a také akciím v Nasdaqu. Pokud se s tímto pohledem ztotožníme, můžeme se ptát, zda vývoj po roce 2011 nepřinesl prudký zlom tohoto trendu směrem nahoru. Alternativou je akciová bublina a/nebo komoditní antibublina (protože jde o relativní ceny akcií a komodit).

Komoditní index BCOM je asi z 30 % tvořen energiemi, více než 20 % obilninami, téměř 20 % průmyslovými kovy, více než 16 % vzácnými kovy a zbytek tvoří bavlna, maso apod. Tento index za posledních pět let oslabil asi o 35 %, zatímco Nasdaq si připsal téměř 100 %. To je tedy čistě technické vysvětlení velké části onoho velkého odtržení vyznačeného v grafu. Jak jsem naznačil výše, vlastně se tedy bavíme o tom, zda něco fundamentálně nesedí na tom, že komodity takto oslabily a/nebo zároveň takto posílily akcie.

V této souvislosti mohu nabídnout pouze můj osobní pohled – již pár let jsou podle mne valuace akcií „našponované“, vybírají si ty nejlepší scénáře. A nutno dodat, že stejně tak dlouho akcie nejeví známku v této údajné našponovanosti polevit. Záměrně přitom používám tento výraz, a ne výraz bublina, protože pro ní by valuace musely být v minulých letech zase ještě trochu jinde (dávám nyní stranou současnou specifickou situaci). Krátce a obecně zhodnotit vývoj cen komodit si netroufám, promlouvá do nich příliš mnoho faktorů - jak poptávkových, tak nabídkových. Počínaje zmíněnými změnami v Číně a konče třeba americkým boomem těžby z břidlic. Celkově mi pak dává smysl nahoru směřující trend, možná i určitý zlom v něm. Ale ten v grafu vyznačený je podivuhodný.

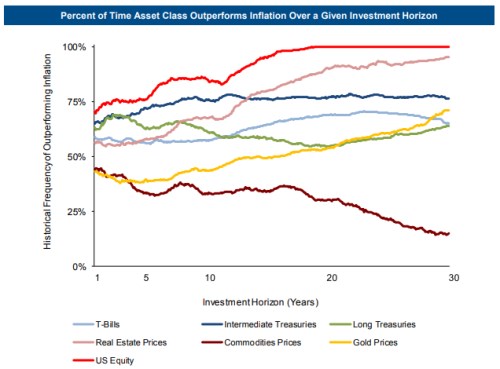

Všimněme si, že ke grafu jeho autor z Bloombergu připojil jednoduché vysvětlení: Ukazuje prý „Powellovu bublinu“. Zde se nabízí jednoduchá otázka. Vlastně dvě: Za prvé, proč prudký zlom během jednoho, dvou let? A za druhé, pokud by ceny akcií hnala nahoru uvolněná monetární politika, neměla by hnát nahoru snad ještě více ceny komodit? Vždyť jsou to právě komodity, co je, nebo alespoň bývalo, zmiňováno jako za nejlepší zajištění proti inflaci. Zde je dobré zmínit, že komodity ale fakticky dobrým zajištěním proti inflaci nejsou – viz následující obrázek s inflační „odolností“ různých aktiv. Takže čistě z pohledu obav z inflace by graf dával na první pohled smysl. Tím bychom ale mimo jiné automaticky dávali rovnítko mezi monetární expanzí a inflací, což je z hlediska teorie i praxe chyba (ona automatičnost).

Vedle uvedených poznámek žádné definitivní řešení nenabízím. Na závěr si dovolím už jen zmínit, že mně osobně se výrazy jako „Powellova bublina“ nelíbí. Z více důvodů a ve vztahu k prvnímu grafu vlastně ani nedává moc smysl (a tím se vracím k první výše uvedené otázce). Pokud se totiž odkloníme od obecného dojmu uvolněné monetární politiky a podíváme se na konkrétní průběh QE, zjistíme, že velké odtržení od trendu v době, kdy rozvaha Fedu růst přestala, či začala klesat (viz graf dole).

Mohli bychom elaborovat třeba směrem ke skutečnému uvolnění/utažení monetární politiky měřenému třeba poměrem sazeb k sazbám neutrálním. Mohli bychom se zamýšlet nad tím, že komodity ztrácely kvůli polevení v QE, zatímco akcie si dál dělaly vlastní QE přes odkupy financované dluhy. Ale nevím, jestli by to někam vedlo. Celkově taková komoditně–akciová zajímavost a hádanka. Ve světle současného dění zase ne tak palčivá.