Karen Harris míní, že nikdo nechce zopakovat chyby, které vedly k vysoké inflaci sedmdesátých let a je rozdíl mezi dlouhodobě vysokou inflací a přechodným růstem cen. Jeffrey Gundlach hovoří o předraženosti amerických titulů a svých nákupech evropských akcií. Louis Navellier se domnívá, že Wall Street je rozmazlená. A ještě více v nových Perlách týdne.

Inflace a růst cen: Karen Harris stojí v čele ekonomického výzkumu společnosti Bain & Co. a na Bloomberg Markets hovořila o inflačním výhledu. Podle ní je nutno rozlišovat mezi dlouhodobější inflací a růstem cen daným tím, že se objevují úzká hrdla a problémy na nabídkové straně ekonomiky související s pandemií. Inflace, které se lidé obávají a na kterou by reagoval Fed, by byla skutečně dlouhodobějším jevem, kdy by se v ekonomice za zbožím a službami „honilo příliš mnoho peněz“. Současný růst některých cen má ale podle ekonomky jinou příčinu.

Harris míní, že k většímu pohybu sazeb nedojde pravděpodobně dříve, než za dvanáct měsíců. K náběhu na dlouhodobě vysokou inflaci podle ní došlo naposledy v šedesátých letech po kterých přišla vysoká inflace let sedmdesátých. „Nikdo nechce zopakovat tehdejší chyby“, dodal k tomu Harris. Většina firem, se kterými je Bain & Co. v kontaktu podle ekonomky čeká udržitelné oživení americké ekonomiky. Některé sektory jím prochází již nyní, pozadu jsou jiné, například letecké společnosti.

Na vrcholu pandemie výrazně klesla ochota k osobnímu kontaktu a řada firem na to zareagovala změnou svého podnikatelského modelu. To sebou nese nemalou změnu ve struktuře pracovních míst a tento trend by mohl podle ekonomky pokračovat i kvůli trendům jako je automatizace.

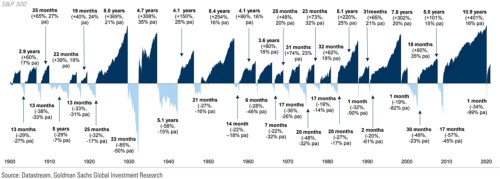

Nový býk: v následujícím grafu srovnává délku býčích a medvědích trhů, trvání těch druhých je obvykle mnohem kratší.

Zdroj:

Podle grafu jsme vstoupili do nového býčího trhu, ten předchozí trval téměř jedenáct let a přinesl průměrnou roční návratnost ve výši 16 %. Zastaven byl jedním měsícem propadu z minulého roku.

Předraženo kam se podíváš: Jeffrey Gundlach, který stojí v čele společnosti DoubleLine, na Bloomberg Markets hovořil o tom, že americké akcie jsou předražené podle řady valuačních měřítek. Podle jeho názoru si americké akcie vedly po dlouhou řadu let lépe, než zahraniční trhy. To ale již skončilo a některé zahraniční trhy vykazují podobné návratnosti, jako ty v USA.

Gundlach podle svých slov rád používá takzvané CAPE, což je cyklicky upravený poměr cen a zisků obchodovaných firem, se kterým přišel ekonom Robert Shiller. Investor poukázal na to, že podle CAPE jsou americké akcie svými valuacemi úplně mimo historický standard. Jedno z mála měřítek, které ukazuje něco jiného, je pak dividendový výnos akciového trhu porovnávaný k výnosu obligací. Tento ukazatel je dokonce pod historickými průměry a příčinou je, že výnosy obligací jsou velmi nízko v porovnání s tempem ekonomického růstu a inflací.

Americké akcie jsou velmi předražené relativně k asijským akciím a „v tuhle chvíli i k trhům v Evropě“. K tomu investor dodal, že nedávno nakoupil evropské akcie a už si ani nepamatuje, kdy tak učinil předtím. Důvod? „Je téměř jisté, že dolar ve středně dlouhém období oslabí“, vysvětli Gundlach s tím, že příčinou jsou dvojité deficity USA. Tedy deficit obchodní a rozpočtový s tím, že oba zvyšuje stimulace. Vládní podpora totiž vede k větším rozpočtovým deficitům a zároveň podporuje poptávku po dovozech ze zahraničí. Z americké stimulace tak profituje Čína a další obchodní partneři Spojených států.

Cena lodní dopravy se od uzavření americké ekonomiky zvýšila asi o 100 %, protože poptávka v USA nasává zboží z Číny. Lodě tak plují do USA plně naložené, ale zpátky jsou často prázdné, vysvětloval v souvislosti s deficity Gundlach. Ohledně inflace uvedl, že šéf Fedu Powell může mít pravdu v tom, že inflace se zvýší jen přechodně, rozhodující může nakonec být inflace mzdová. Investor odhaduje, že daň z kapitálových zisků nebude zvýšena tak, jak se o tom nyní hovoří, ale nahoru půjde. A šlo by o faktor, který by na akciový trh působil znatelně negativně. Podobně by působila daň z bohatství, u ní je ale pravděpodobnost schválení podle investora mnohem nižší.

Rozmazlená Wall Street: Louis Navellier stojí v čele společnosti Navellier & Associates a pro Bloomberg Markets uvedl, že pokud se inflace v USA nezvedne nad 2,4 %, Fed nezmění svou politiku. Současná úroveň sazeb pak podle něj akcie neovlivňuje, klíčové je pro ně nyní to, jak se vyvíjí výhled ohledně ziskovosti a tržeb obchodovaných firem. Společnosti, u nichž zisky ztratí na doposud dosažené dynamice, čelí riziku oslabení ceny akcií. Celkově by to ale se zisky mělo být letos výborné a investor si nemyslí, že z této strany přijdou problémy.

Navellier se podle svých slov neobává zvýšení daňové zátěže. Problém by podle něj přišel pouze ve chvíli, kdy by se sazba daně ze zisků dostala přes 25 %, nebo kdyby byla sazba u kapitálových zisků vyšší, než u dividend. K tomu investor dodal, že Janet Yellen se snaží vyjednat koordinovaný globální postup v oblasti zdanění firemního sektoru. Ohledně Fedu pak míní, že ten „bude ještě dlouho zticha“ – nebude hovořit o tom, že by začal utahovat svou politiku.

Wall Street je nyní podle investora velmi rozmazlená tím, v jakém prostředí se pohybujeme a jaká je ziskovost firem. Je tak možné hovořit o „tržní nirváně“, ale do budoucna je nejlepší vybírat ty společnosti, které budou schopny udržet svou ziskovost. Následující graf ukazuje očekávaný vývoj zisků obchodovaných firem podle a srovnává jej s konsenzem. Podle něj by zisky v roce 2022 měly dosáhnout 222 dolarů, banka počítá se 193 dolary:

Zdroj: