S dalším kreativním nadpisem investiční úvahy přichází Morningstar, která píše o „šesti akciích, které vám dají klidný spánek“. V podání Morningstar to jsou akcie firem, které mají výraznou konkurenční výhodu a zároveň historii velmi dobré alokace kapitálu. Na seznam a jedno jméno z něj se dnes podíváme detailněji. A také na celkový cyklicko/defenzivní vývoj na trhu.

1. Clorox a šest uspávacích akcií. Mezi onu šestku Morningstar řadí Clorox, Coca-Colu, Colgate, Dominion, a Procter and Gamble. Ona kritéria pro klidný spánek akcie dávají smysl, protože je spojuje stabilita, kterou Morningstar také zmiňuje. Možná bychom ale měli dodat valuační atraktivitu, či alespoň nepředraženost. Nejsem si totiž jistý, zda na klidném spánku přidá třeba to, že někdo vlastní velmi stabilní a silnou firmu, jejíž valuace je ale úplně mimo nějaký rozumný odhad hodnoty. A samostatnou kapitolou by byla třeba diverzifikace...

Dnes se chci detailněji věnovat Cloroxu, mimo jiné výrobci čistících prostředků. Jak je to u něj? Firmě notně pomohla pandemie, protože zvedla poptávku po čističích všeho druhu (generují asi 40 % tržeb). To podle Morningstar dlouhodobě nepřetrvá, ale růstový potenciál by zde mohl zase mít grilovací segment firmy. K tomu by atraktivitu společnosti měly zvedat investice a výdaje na marketing a značku.

Pokud bychom se domnívali, že akcie je díky poptávce po čističích raketou, mýlili bychom se. Za poslední tři roky sice připisuje asi 50 %, za poslední půl rok ale ztrácí asi 14 %. Kapitalizace se tak dostala na 22,7 miliard dolarů, za posledních 12 měsíců firma po investicích vydělala 1,31 miliard dolarů (v roce 2019 to bylo 0,79 miliardy dolarů, rok předtím v podstatě to samé).

Akcie má velmi nízkou betu (ukazatel systematického rizika) – je na 0,19. Což by asi bylo v souladu s tím, co firma dělá a co prodává. Požadovaná návratnost by se tak měl pohybovat kolem pouhých 2,65 %. Kdyby pak Clorox dokázal neustále vydělávat oněch 1,31 miliard dolarů, současná hodnota takového toku hotovosti by se pohybovala kolem 50 miliard dolarů. Tedy na více než dvojnásobku kapitalizace. Pokud bychom pracovali s asi rozumnějším scénářem a Clorox by svým volným tokem hotovosti najel na standard předchozích let (0,79 miliard dolarů), současná hodnota tohoto toku hotovosti by byla 29 miliard dolarů.

I to je znatelně nad současnou kapitalizací. Na ní se podle mých kalkulací dostaneme, pokud necháme tento tok hotovosti ročně klesat o necelé 1 %. Pokud pak vezmeme za bernou minci dividendy (0,55 miliard dolarů za posledních 12 měsíců), musela by na ospravedlnění kapitalizace růst ročně asi o 0,2 %. Jinak řečeno, trh tedy od firmy podle mých hrubých kalkulací relativně k letům před pandemií čeká černou, či červenou „růstovou“ nulu (podle dividend, či FCF). Stačilo by to na klidný investiční spánek?

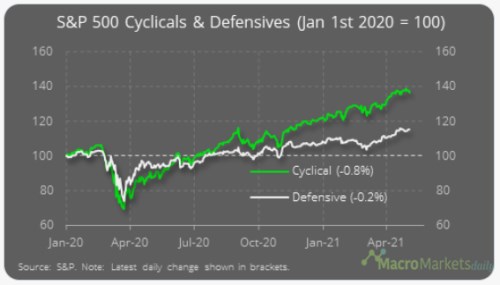

2. Defenzíva a ofenzíva: Clorox je vyloženě defenzivní akcií, o čemže svědčí i jeho beta (viz výše). Následující graf ukazuje výkony defenzivní a cyklické části trhu od počátku minulého roku. Defenzíva během propadu oslabila o něco méně a rychleji se zotavila. Pak ale začaly táhnout trh nahoru zejména cyklické akcie s tím, jak se zlepšoval výhled, a opadaly největší obavy. Od března se ale sklony obou křivek zhruba vyrovnaly:

Zdroj: Twitter