V Dánsku jsou dluhy luxusním zbožím, akcie byly v historii pětadvacetiletou jistotou. Todd Jablonski hovoří o příliš rychlém vyhlášení vítězství na hodnotových akciích a taktických sázkách na inflační aktiva. Čína vyrábí ocel jako nikdy předtím...a ještě více v nových Perlách týdne.

Dánské specifikum a negativní sazby: Guvernér dánské centrální banky Lars Rohde v rozhovoru pro Bloomberg Markets hovořil o svém pohledu na kryptoměny, záporné sazby a vývoj v ekonomice. Nejdříve zmínil, že akomodační monetární politika již roky hodně pomáhá ekonomice a má znatelný dopad na zaměstnanost a příjmy domácností. V různých ekonomikách se ale konkrétní dopady takové politiky liší. Dánsko je výjimečné ve dvou hlavních ohledech. Jednak má silnou síť sociální podpory, takže pozitivní dopad monetární politiky na snižování nezaměstnanosti se tu tolik neprojevuje na příjmech chudší části společnosti.

Druhým specifikem Dánska je, že „dluhy jsou tu luxusním zbožím“. Politika nízkých sazeb, která dluhy zlevňuje, tak v této zemi prospívá zejména bohatší části společnosti. Ohledně politiky sazeb záporných pak guvernér uvedl, že centrální banka by v první řadě měla sledovat svůj mandát. Takže centrální bankéři by si sice měli být vědomi toho, jaké všechny důsledky jejich politika má, ale na prvním místě by měl být inflační cíl, či v případě centrálních bank jako je Fed ještě zaměstnanost. Pokud se tedy monetární politika projeví například vyšší příjmovou nerovností, jsou podle guvernéra lepší nástroje, jak jí řešit. Například politika daňová.

Rohde byl tázán na další vedlejší efekty negativních sazeb, podle něj sem můžeme započítat jejich dopady na ceny aktiv. Inflace na trhu zboží a služeb vzrostla, i když třeba ne na cílové úrovně. K tomu se ale akomodační politika projevila na cenách aktiv, což může být hrozba pro finanční a ekonomickou stabilitu. Ukázala to například finanční krize, ke které přispěla bublina na trhu nemovitostí. Guvernér doplnil, že negativní reálné sazby nejsou z historického hlediska žádnou výjimkou, současná situace je jiná v tom, že někde jsou v záporu i sazby nominální.

Na závěr rozhovoru byl Rohde tázán na kryptoměny a obchodování s nimi. Odpověděl, že by mohl „propadnout pokušení je ignorovat“. Měny v tradičním slova smyslu jsou totiž aktiva, která uchovávají hodnotu a umožňují transakce, u kryptoměn ale chybí potřebná stabilita a „nanejvýše jde o spekulativní investice“.

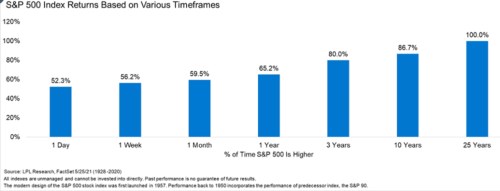

Pětadvacetiletá jistota: LPL Research porovnává pravděpodobnosti růstu indexu S&P 500 v závislosti na tom, jak dlouho na něm investor držel dlouhé pozice. Data od roku 1928 ukazují, že u jednoho dne došlo k růstu indexu v 52,3 % případů, u jednoho roku už v 65 % případů a u 25 let ve všech případech.

Zdroj:

Inflační taktika a hodnotové sázky: Todd Jablonski, který působí jako investiční ředitel společnosti Principal Global Asset Allocation, míní, že inflace byla před pár lety absolutně nezajímavým tématem, ale to se nyní úplně změnilo. Příčinou je mimo jiné monetární stimulace, ale určité zvýšení inflace je podle investora pozitivní. Odhaduje, že se na nějaký čas může zvednout na 3,5 – 4 %, otázkou ovšem je, o jak dlouhé období půjde a jak ovlivní kapitálové trhy.

Jablonski řekl, že jeho společnost kvůli současnému ekonomickému a inflačnímu výhledu posunula váhy investičních portfolií směrem k akciím, a to zejména k těm cyklickým. K tomu preferuje hodnotové tituly a akcie malých společností a také drží reálná aktiva. To vše ale ne jako zajištění proti inflaci, ale jako taktickou sázku – pokus o to svézt se na investiční vlně aktiv citlivých na inflaci. V odpovědi na dotaz týkající se kryptoměn Jablonski uvedl, že tyto trhy sleduje, ale v současné době je do investičních portfolií klientů nezahrnuje.

Jak bylo uvedeno, Jablonski věří hodnotovým akcií. Byl podle svých slov překvapen tím, „jak rychle investoři na této skupině aktiv vyhlásili vítězství“. Jinak řečeno tím, jak rychle se objevil názor, že hodnotové akcie již mají po několika měsících dobrých výsledků to nejlepší za sebou. Jablonski v této souvislosti poukázal na to, že hodnotové tituly si předtím po dlouhé roky vedly hůře, než akcie růstové. Silná ekonomika, vyšší inflace a napřimující se výnosová křivka jsou podle něj důvody, proč by si hodnota nyní měla vést i nadále dobře. A může se ukázat, že půjde o několikaletý, a ne pouze několikaměsíční cyklus. K tomu ale Jablonski podle svých slov stále věří velkým technologickým firmám.

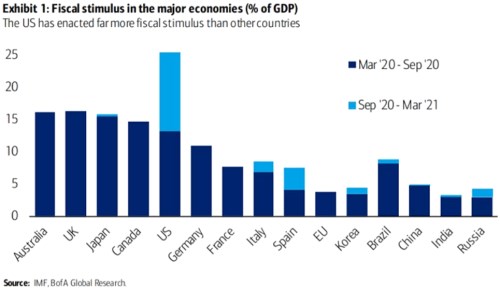

Spojené státy fiskálním stimulačním přeborníkem: v následujícím grafu porovnává míru fiskální stimulace proběhnuté od března roku 2020 do září 2020. Podle tmavých sloupců v Austrálii převýšila 15 % HDP, podobně na tom byla Velká Británie a vysoké hodnoty najdeme i u Japonska, Kanady a Spojených států. Až za nimi se nachází evropské země v čele s Německem. Světle modře je vyznačena stimulace po září 2020, která posouvá Spojené státy daleko dopředu. Celkově totiž stimulace v této zemi dosahuje asi 25 % HDP:

Zdroj:

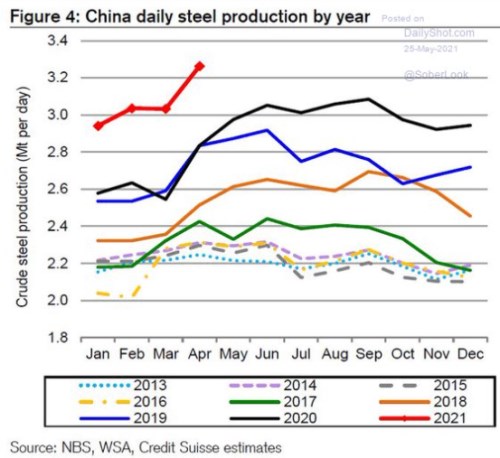

Čínská „ocelová města“: v následujícím grafu srovnává roční vývoj čínské produkce oceli. V dubnu minulého roku se začala zvedat nad rok 2019 a následující měsíce tento trend posílily. S tím, že letos se produkce pohybuje vysoko nad úrovněmi z předchozích let:

Zdroj:

The Daily Shot k tomu ale ukazuje i graf, podle kterého neroste v Číně jen produkce oceli, ale i emise oxidu uhličitého. A to nejrychleji za více než deset let.

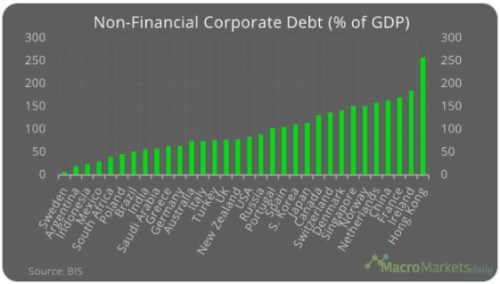

Korporátní dluhy od Švédska až po Hongkong: Graf od MacroMarketsDaily porovnává míru zadlužení nefinančního korporátního sektoru ve vybraných zemích. Ve Švédsku dosahuje pouze 6 % HDP, za ním jsou zejména rozvíjející se země jako Argentina, či Indonésie. Naopak v Hongkongu dosahuje zadlužení korporátního sektoru téměř 260 % HDP:

Zdroj: