Reportování výsledků evropských bank je již na dohled. Bankám se během pandemie dařilo, zejména díky přívalové vlně fúzí a akvizic i bezprecedentní podpoře ekonomiky skrze fiskální balíčky. Nadcházející výsledky pak naznačí, jak budou bankovní domy bez této pomoci fungovat.

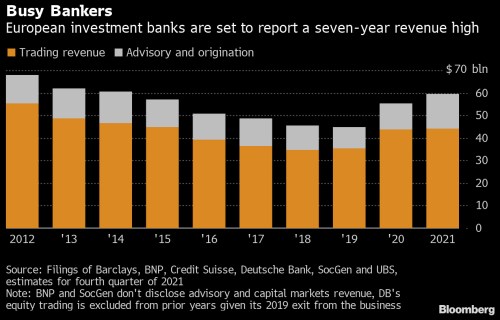

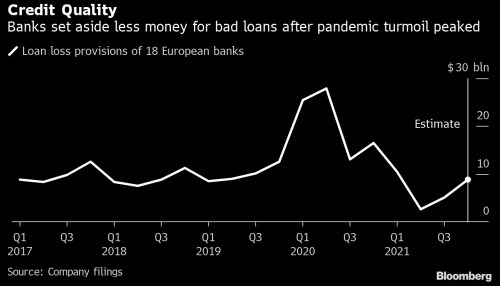

Od čtvrtka budou největší banky v regionu vykazovat za poslední čtvrtletí roku 2021 meziročně nejvyšší roční výnosy z obchodování a kapitálových trhů za posledních sedm let a téměř o polovinu sníží opravné položky na špatné úvěry. Vzhledem k tomu, že akcie bank v očekávání výsledků rostou, budou manažeři nuceni vysvětlit, jak zajistí jejich další růst.

Evropské banky využívají k odměňování dlouhodobě trpících investorů vyšší dividendy a zpětný odkup akcií, což financují z nečekaně vysokých zisků a přebytečného kapitálu. Nyní ale výkyvy na trhu, které zvedly příjmy bank z obchodování, slábnou a vyhlídky na vyšší úrokové sazby, které zároveň zvyšují úvěrové marže, by mohly přijít vniveč, pokud inflace povede k prudkému nárůstu nákladů, jako jsme viděli u některých amerických bank.

AG (výsledky 27. ledna)

Tato německá banka vstupuje do závěrečné rovinky víceleté generální přestavby a od začátku pandemie ji nad vodou drží vyšší výnosy z obchodování s dluhopisy a měnami. Banka uvedla, že v roce 2022 chce vygenerovat více než 25 miliard eur, což bude přinejmenším srovnatelné s výnosy za letošní rok. sama zmínila jako prorůstové faktory úlevu u úrokových sazeb a pokračující poptávku po podnikových úvěrech.

UniCredit SpA (výsledky 28. ledna)

Pozornost bude věnována implementaci obchodního plánu, který generální ředitel Andrea Orcel oznámil minulý měsíc, a také potenciálním fúzím a akvizicím poté, co v říjnu ztroskotala uvažovaná akvizice Banca Monte dei Paschi di Siena. Banka údajně také projevila zájem o ruskou banku Otkritie Bank, což mezi investory vyvolalo obavy. Ale podle pondělních zpráv o ni pravděpodobně usilovat nebude, řekl zdroj obeznámený s touto situací.

UBS Group AG (výsledky 1. února)

Očekává se, že tento největší správce majetku na světě aktualizuje svou strategii poté, co přesáhne stávající cíle. Pozornost se také soustředí na to, zda tlak generálního ředitele Ralpha Hamerse na digitalizaci procesů snižuje náklady. V hledáčku bude také spor o daňové sankce s francouzskými úřady, které na UBS pravděpodobně dopadnou ve čtvrtém čtvrtletí.

Banco SA (výsledky 2. února)

Santander má významné operace na rychleji rostoucích trzích mimo Evropu, od kterých si analytici slibují silnější tržby v příštích letech. Španělská banka by mohla upevnit svou pozici v Mexiku poté, co Bloomberg na začátku tohoto měsíce oznámil, že je mezi bankami, které zvažují nabídky na převzetí maloobchodních bankovních operací v této zemi.

ING Groep NV (výsledky 3. února)

Tato nizozemská banka je více vystavena záporným úrokovým sazbám Evropské centrální banky než její rivalové, protože jí chybí velká investiční banka. Firma se tomu snažila zabránit účtováním poplatků většímu počtu klientů a využíváním programu ECB, který platí bankám za poskytování úvěrů. ING je jednou z bank, které loni snížily čtvrtletní opravné položky na špatné úvěry s odkazem na sílu své bilance a očekávání hospodářského růstu.

Intesa Sanpaolo SpA (výsledky 4. února)

Největší italská banka při zveřejnění výsledků za čtvrté čtvrtletí představí nový čtyřletý obchodní plán. Poté, co rekordně nízké úrokové sazby zasáhly tradiční bankovnictví, se generální ředitel Carlo Messina zaměřil na správu majetku, privátní bankovnictví a pojištění jako na zdroje růstu. Tato banka vyplácí jedny z nejtučnějších dividend mezi evropskými bankami a možná bude muset výnosy investorům dále zvýšit, protože i její soupeři budou své výplaty zvedat.

SA (výsledky 8. února)

BNP s reportem svých výsledků nastíní i novou tříletou strategii. Klíčovým tématem je kapitálová návratnost poté, co Bloomberg oznámil, že tato banka přemýšlí o možných scénářích, včetně navýšení svého výplatního poměru na 60 % ročního zisku z 50 % v roce 2021. Banka je po prodeji americké divize zaplavená hotovostí a míří na první místo v obchodování s akciemi v Evropě poté, co od konkurentů převzala klienty i aktiva prime brokerských služeb.

SA (výsledky 10. února)

Tato francouzská banka sice osekala svou investiční banku ve snaze zacílit na korporátní bankovnictví a stabilnější toky příjmů, ale její často volatilní obchodování s akciemi mělo za sebou skvělý rok. Generální ředitel Frederic Oudea uvedl, že v první polovině roku představí nový strategický plán, ačkoli si tato banka již dohodla smlouvu s leasingovou společností Leaseplan za 4,9 miliardy eur.

Group AG (výsledky 10. února)

Problémy zavalená švýcarská banka vykáže za čtvrté čtvrtletí ztrátu po sérii skandálů, včetně letošní výměny jejího předsedy Antonia Horta-Osoria, který porušil pravidla karantény. Firma po listopadovém přezkumu snižuje riziko u své investiční banky a přesouvá investice z této divize do operací správy majetku. Tato strategická změna již čelí jistému počátečnímu tlaku poté, co banka v úterý varovala před odlivem majetku ve čtvrtém čtvrtletí.

Holdings Plc (výsledky 22. února)

U této největší evropské banky bude pravděpodobně dominovat probíhající restrukturalizace, kdy se nadále zaměřuje na Asii a správu majetku. Banka také zefektivňuje své globální bankovnictví a tržní divizi a mohla by také poskytnout informace o svém pokroku při snižování rizikově vážených aktiv v této divizi. A pečlivě analyzovány budou jakékoli komentáře o tom, jak se daří podnikání na jejím největším trhu v Hongkongu.

Plc (výsledky 23. února)

Nový generální ředitel C.S. Venkatakrishnan představí svou první sadu výsledků. Všechny oči budou upřeny na výkonnost korporátní a investiční banky, která nejvíce přispívá na firemní výnosy. Náklady budou pod drobnohledem s tím, že banka plánuje navýšit bonusy u své divize cenných papírů o více než čtvrtinu na pozadí rekordních výsledků a intenzivní konkurence o nejlepší talenty.

Zdroj: Bloomberg