„Globální inflační trendy jsou stále velmi intenzivní.“ Pro Bloomberg to uvedla portfolio manažerka Kelsey Berro poté, co hovořila o velmi nízké pravděpodobnosti recese v USA (viz ZDE). Intenzivní inflační tlaky podle expertky znamenají, že ve světě je možná pár centrálních bank, které již nemusí zvedat sazby. Ovšem obecně „musí zvedání pokračovat“.

Na počátku letošního roku došlo na amerických dluhopisových trzích k „přenastavení cen, které bylo možná nejhorší v historii.“ Nyní Berro míní, že výnosy na korporátních dluhopisech již jsou pro řadu investorů atraktivní. Může to platit například o některých penzijních fondech. Berro míní, že současné výnosy jsou pro ně již tak zajímavé, že mohou kupovat dluhopisy a nahrazovat jimi akcie, které nyní drží ve svých portfoliích.

Někteří zástupci americké centrální banky hovoří o tom, že Fed bude zvedat sazby směrem k sazbám neutrálním. Tedy do výše, která by ekonomiku neměla ovlivňovat tím či oním směrem. Berro byla v této souvislosti tázána na její odhad toho, jak vysoké vlastně nyní neutrální sazby v USA jsou. Jejich odhady se totiž mohou výrazně lišit, tudíž se může výrazně lišit i odhad dalšího zvyšování sazeb centrální bankou. Nedochází tedy například k tomu, že se znatelně liší odhady trhu a samotného Fedu?

Berro k tomuto tématu uvedla, že podle ní vidí trhy a centrální banka neutrální sazby na dost podobné úrovni. Usuzuje tak z dlouhodobých očekávání trhu týkajících se budoucí výše sazeb. Ta se podle expertky pohybují někde kolem 2,3 % a Fed ve svých dlouhodobých projekcích hovoří o hodně podobných číslech. Otázkou i tak je, jak moc by musely sazby růst nad tuto úroveň, aby vyvolaly monetární restrikci. „Jsou to 3 % nebo to je 3,5 %?“ ptala se na konci rozhovoru Berro.

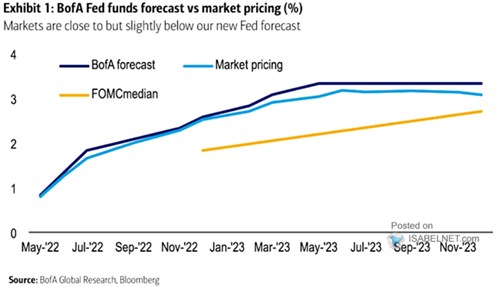

Krátkodobější očekávání trhu týkající se růstu sazeb ukazuje následující graf od BofA, k tomu banka přidává vlastní projekce a medián očekávání zástupců FOMC. Fed tedy nyní podle tohoto mediánu čeká na konci roku 2023 o něco nižší sazby než trh i BofA:

Zdroj: , Youtube, Bloomberg