Pravidlo dvaceti není moc dobrým vodítkem u vztahu mezi akciemi a inflací (viz včerejší článek). Máme nějaké lepší? Svým způsobem ano a nejde o nic jednoduššího než reálné výnosy dluhopisů. Na ně se dnes ve spojitosti s valuacemi akcií podíváme, včetně jejich hodně dlouhé historie a implikacemi pro dnešek.

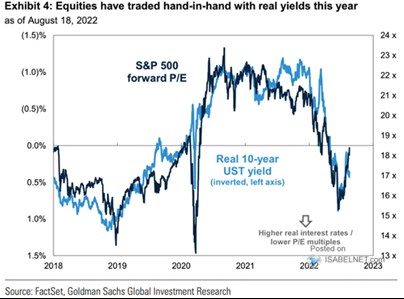

Goldman Sachs v grafu porovnává tradiční forward PE (poměry cen k ziskům očekávaným pro následujících 12 měsíců) a reálnými (tedy o inflaci očištěnými) výnosy desetiletých vládních dluhopisů. Výnosy nominální nyní dosahují asi 3 %, ty reálné GS evidentně nepočítá z aktuální inflace, ale z očekávání, která se pohybují kolem 2,5 % (ona 3 % mínus necelých 0,5 % reálného výnosu – viz graf). Tato očekávání tedy budou hodně dlouhodobá a nachází se samozřejmě hluboko pod aktuální inflací.

Zdroj: Twitter

Zmíněné reálné výnosy docela slušně korelují s valuacemi, i když někdy se jejich cesty i na delší dobu rozejdou. Je tomu tak i nyní, kdy by reálné výnosy implikovaly PE ne u 19, ale spíše u 17 (obrácenou kauzalitu nepředpokládám). Z tohoto pohledu by akcie měly mít spíše prostor pro pokles než pro růst. Ale je samozřejmě možné, že mezera se bude uzavírat poklesem výnosů a ne poklesem valuací*.

Zmínil bych také, že PE je historicky docela dobrým indikátorem budoucí návratnosti akciového trhu – čím vyšší valuace, o to nižší budoucí návratnost a naopak. V kombinaci s výše uvedeným můžeme extrapolovat, že reálné výnosy dluhopisů jsou dobrou indikací návratnosti akcií: Čím nižší reálné výnosy (vyšší valuace), o to nižší budoucí návratnost a naopak. Což je v souladu s jednoduchou logikou: Přechod na nízké výnosy znamená růst cen a valuací akcií a při nezměněném očekávaném toku hotovosti, zisků a dividend nižší budoucí (roční) návratnost. A naopak.

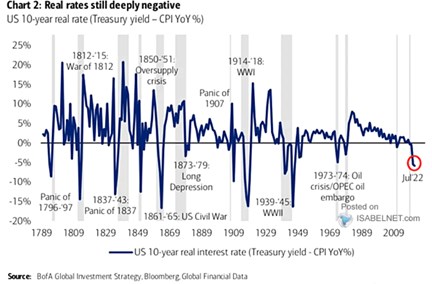

Dnes bych ještě na závěr chtěl ukázat graf z dílny BofA v němž vidíme vývoj reálných sazeb v USA za více než 200 let. Zde jsou sazby počítány z aktuální inflace, a proto ty současné nedosahují necelých 0,5 % jako v předchozím grafu, ale méně než -5 %:

Zdroj: Twitter

Podobné výlety do hluboce záporných čísel se v minulosti děly, ale šlo spíše o krátkodobé výjimky. Další vývoj pak bude v principu záležet na tom, zda jsme se přesunuli do nového ekonomického režimu (silná poptávka, slabší nabídka), či bude ekonomika po inflační epizodě opět konvergovat k slabé poptávce a silnému sklonu k úsporám (a silné nabídce).

*PE je z fundamentálního hlediska dáno rozdílem mezi požadovanou návratností (bezrizikovými sazbami a rizikovou prémií) a očekávaným růstem zisků. Z tohoto pohledu je korelace v grafu až překvapivě silná, protože vedle bezrizikových sazeb do PE ještě promlouvají ony prémie a očekávaný růst.