Valuace u celého indexu SPX nejsou moc dobrým indikátorem vývoje v několika dalších měsících či pár letech (otázka je, zda nějaký takový indikátor vůbec existuje). U dlouhodobější návratnosti je korelace slušnější s tím, že vysoké PE se pojí s nižšími dlouhodobějšími návratnostmi a naopak. U akcií menších firem je tato korelace PE/návratnost slabší. Ale i tak je trochu s podivem, jak málo se hovoří o současných, z historického hlediska extrémně nízkých valuacích tohoto sektoru.

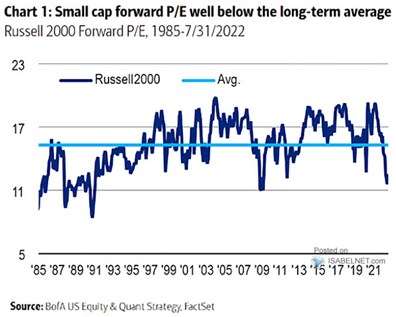

Na zmíněný extrém tu poukazuji již nějakou dobu, dnes jej budu demonstrovat na základě grafu od BofA. Ukazuje PE Russellu 2000, nyní se jeho hodnota pohybuje mezi 11 – 12 a nachází se tak hluboko pod průměrem. Je na úrovni podobné jako během finanční krize, popřípadě na standardech počátku devadesátých a konce osmdesátých let:

Zdroj:

Z grafu vidíme, že finanční krize a tehdejší ekonomický útlum také přinesly značnou valuační korekci menších firem, následoval ale zase celkem prudý růst z PE kolem 11 až k 18 – 19. Samotné PE (tedy bez změny zisků) zvedlo ceny akcií v tomto segmentu asi o 60 %. Celkově vidíme, že horší ekonomické prostředí (prasknutí internetové bubliny, finanční krize) malým firmám moc nesvědčí, opak platí o boomu. To může souviset s tím, že malé firmy jsou obecně považovány za rizikovější a rizikovějším aktivům investoři během náročnějších období obvykle moc nefandí. Možná vyjma kontrariánů.

O malých firmách mluvila nedávno Jill Carey Hall z Securities. Podle ní jde o segment více vychýlený směrem ke službám, které si nyní podle některých ekonomických indikátorů povedou nyní docela dobře. K tomu analytička zmínila pozitivní výhled u investic firem - a malé firmy jsou svými finančními výsledky prý více korelovány s Capexem, než firmy velké.

Investoři se mají nyní podle řady komentářů a rad zaměřovat na kvalitu, což je do určité míry ekvivalentem nižšího rizika (nehovoříme zde ale o rozdělení akcií na defenzivní a cyklické). Menší společnosti by asi definici této kvality mnohdy nesplňovaly, protože jejich rozvahy mohou být slabší, to samé platí o tržní pozici, maržích. Zajímavé pro mě je, že Jill Carey nezmínila vztah tohoto sektoru k inflaci – podle mne může určitá přehlíživost investorů pramenit právě z toho, že tento segment má nižší tržní sílu na vstupech i výstupech a tudíž není tak odolný v prostředí vyšší inflace.

Odbornice naopak hovořila o tom, že malé firmy více odráží riziko recese. Tento argument jsem již slyšel, zase tak velký smysl mi nedává – to by se na akciích malých firem museli systematicky pohybovat jiní investoři, než na zbytku akciového trhu. Takové tvrzení by mi více sedělo třeba v případě, že by s recesí více počítali trhy dluhopisové, kde je segmentace investorů s možným jiným názorem celkem možná.

Každopádně, co možný návrat k průměru, či dokonce nad něj, o kterém bychom mohli při pohledu na uvedený graf třeba uvažovali? Podle mne bude do značné míry záviset na tom, zda opadnou zatím nepřecházející přechodné inflační tlaky. A jak moc se inflační prostředí vrátí směrem ke starému „novému normálu“ (dezinflační tlaky), či starému starému normálu (tlaky inflační) – viz i pondělní a páteční úvahy u novém ekonomicko investičním režimu. Že návraty k průměru nemusí být ani zde samozřejmostí, ukazuje cca první čtvrtina grafu.