V americkém hospodářství již může probíhat recese, ale investoři by se měli zaměřovat spíše na to, co se bude s akciemi dít na jejím konci. Na Bloombergu to uvedl Dan Chung z Alger Management a z tohoto pohledu je podle něj relevantní uvažovat o růstových titulech a zejména o společnostech s vysokou mírou inovací, u nichž došlo k prudkému propadu valuačních násobků (viz první část rozhovoru).

Chung podle svých slov hledá výrazné trendy a změny ve společnosti a následně firmy, které svými produkty a službami s těmito trendy rezonují. Příkladem může být digitalizace firemního sektoru včetně cloudu a správy dat. Jde o nástroje zvyšování efektivity a příkladem zajímavé společnosti z této oblasti může být DataDog. Ta „v podstatě spravuje digitální infrastrukturu“ ve společnostech.

Zvyšování efektivity je pak podle experta zajímavým tématem i ve vztahu k recesi. Ta totiž představuje období, kdy se firemní sektor ještě silněji snaží o to, aby ze svých zdrojů dostal co nejvíce. Za investičně zajímavé pak Chung považuje i sektor obnovitelných energií včetně solární a větrné. Dlouhodobě se investor pohybuje i v oblasti elektromobilů a technologií uskladňování energie. Poukázal ale na to, že konflikt na Ukrajině výrazně změnil situaci i v tradiční energetice. A uvedl v této souvislosti výjimečnou pozici Spojených států. USA jsou totiž nyní podle investora silné jak na poli alternativních zdrojů energie, tak v oblasti tradiční energetiky.

Není prospekt u růstových společností ale zhoršený výhledem na další růst sazeb? Tyto společnosti jsou totiž na vyšší sazby obvykle citlivější než zbytek trhu, protože pomyslné těžiště jejich očekávaného toku hotovosti je posunuto více do budoucnosti. Chung míní, že dosavadní korekce valuací v tomto sektoru již odrážejí prospekt vyšších sazeb.

Příležitosti jsou zde právě v tom, co tyto firmy dosáhnou za několik let. S růstem sazeb ale hodnota uvedených příležitostí klesá. Investoři se také zaměřují na kratší období, ale valuace u růstu již leží velmi nízko, míní investor.

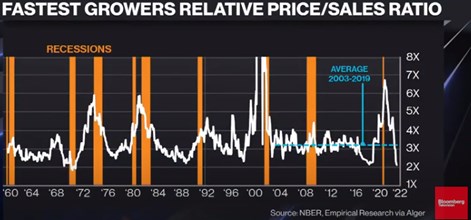

Již v první části rozhovoru přitom Bloomberg v souvislosti s valuacemi inovativních růstových akcií ukazoval následující graf. Jde o vývoj poměru cen akcií k tržbám na akcii, který se dostal hluboko pod historické průměry:

Zdroj: Bloomberg