Dan Chung z Alger Management se domnívá, že americké hospodářství míří do recese. Na Bloombergu k tomu dodal, že akcie obvykle slouží jako dobrý vedoucí indikátor, vrcholu v průměru dosahují 8 – 10 měsíců před začátkem recese. To by nyní znamenalo, že americké hospodářství se v ní již nachází, i když oficiálně ještě vyhlášena nebyla. Jak je to s atraktivitou některých sektorů a strategií?

Chung míní, že podle historického vývoje si při vstupu do recese vedou lépe silné růstové akcie. Tedy společnosti, které mají dobrou tržní pozici a nejsou výrazně zadlužené. Hůře jsou na tom naopak akcie společností s vyšším dluhem, vyšším podílem fixních nákladů a slabší tržní pozicí. A samozřejmě společnosti, jejichž růst je provázán hlavně s ekonomickým cyklem.

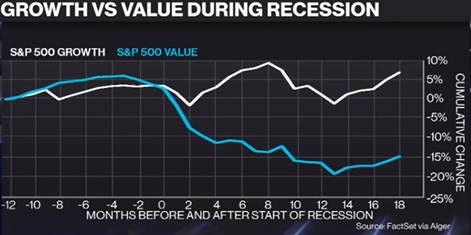

Hodnotové akcie na počátku recese čelí většímu poklesu očekávaných zisků, růstové akcie si podle experta na této rovině obvykle vedou docela dobře. Následující graf porovnává výkony růstových a hodnotových titulů před a během typické recese. Až do jejího propuknutí si obě skupiny akcií vedou podobně, růst se z následujících ztrát rychle zotavuje, ale hodnota je prohlubuje. Ani rok po začátku recese se vzniklá mezera neuzavírá, spíše naopak:

Zdroj: Youtube, Bloomberg

Expert poukázal i na to, že pokles akciového trhu vyvolaný recesí je zprvu tažen zejména propadem valuací, tedy nižšími poměry cen a zisků. Nyní jde ale především o pokles zisků, protože tato první fáze již skončila. A jak bylo uvedeno, na straně zisků by na tom měly být růstové společnosti lépe než hodnota.

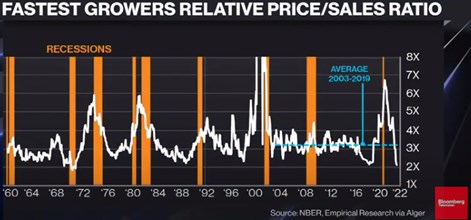

Chung se domnívá, že u růstových akcií je dobré rozlišovat skupinu vysoce inovativních firem a firem s nižšími schopnostmi inovovat. U první skupiny podle něj došlo k velmi výraznému propadu valuací a to by mělo být základem jejích lepších výkonů v budoucnu. Na prudký pokles těchto valuací ukazuje i následující graf s vývojem poměru cen k tržbám:

Valuace vysoce inovativních firem se nyní dostaly hluboko pod historické standardy. Chung přitom míní, že jejich finanční výsledky by měly být odolné a to by spolu s nízkými valuacemi mělo představovat příležitost i přesto, že v ekonomice podle něj nastala recese.

Zdroj: Bloomberg