Okružní jízda, kterou americké akciové trhy podnikly během třetího čtvrtletí, nakonec prohloubila jejich celoroční ztrátu. Optimismus, který během léta poháněl několikaměsíční rally, a s ním spojená chamtivost nakonec vyklidil pole hlubokému pesimismu spojenému se slábnoucími firemními zisky, obavami ze zpomalující spotřebitelské poptávky a hrozbou hospodářské recese. V posledních dnech třetího kvartálu se akcie sesunuly na nová minima, zatímco tvrdohlavá inflace je pořád vysoko a válečný konflikt na Ukrajině i nadále ohrožuje zásobování energiemi.

Dolar vůči ostatním měnám nepřestává růst, což jednak stlačuje ziskovost firem, ale také vyvolává obavy z možné krize likvidity. Čína, která představuje zhruba 19 procent hrubého produkce světové ekonomiky, bojuje s prudkým útlumem domácí ekonomiky, zatímco výsledky firem jako nebo investory v září postrašily.

Co si z dynamiky a volatility podivuhodného třetího čtvrtletí odnést jako investor, shrnuje ve svém článku web MorningStar.

1. Nebojujte s Fedem

Je to jedno z nejomílanějších tvrzení na trhu, což neznamená, že v něm není zrnko – ne-li zrno pravdy.

„Funguje směrem nahoru a funguje i na cestě dolů,“ upozorňuje hlavní stratég ve společnosti Interactive Brokers Steve Sosnick. „Likvidita Fedu je pro trhy něco jako příliv a odliv. Když nastává příliv, posouvá to akcie výše…a když se proud obrací, posouvají se akcie níže, a s ničím z toho bojovat nechcete.“

Nyní tedy rozhodně nastává odliv – v podobě agresivního zvyšování úrokových sazeb Fedem a opakovaným tvrzením jeho předsedy, že nejmocnější centrální banka světa s tím nepřestane, dokud nedosáhne cenové stability.

„Největší lekce, ze které jsme se poučili: Fed se zkrocením inflace nežertuje,“ říká Andy Kapyrin, jeden z generálních ředitelů v RegentAtlantic. „Dokud nebude slabá ekonomika vyžadovat zásah, nečekejte, že (svoji měnovou politiku) začnou uvolňovat.“

2. Na odraz ve tvaru V tedy zapomeňte

Několik let snižování úrokových sazeb, nejdříve v reakci na finanční krizi z let 2007 až 2009 a pak po pandemii Covid-19, vyvolalo očekávání, že Fed bude trhy zachraňovat vždycky, když jenom trochu zavrávorají. Takže když pokles na akciích letos dosahoval 20 procent, o to více trhy očekávaly, že si američtí centrální bankéři udělají prostě pauzu, nebo alespoň tempo zvyšování úrokových sazeb razantním způsobem zpomalí.

„Fed nebude kvůli tržní reakci jako na obrtlíku,“ upozornil ale Jim Masturzo, investiční ředitel pro strategie vícero aktiv v Research Affiliates. „Má cíl a ubírá se k němu.“

To neznamená, že v dalších měsících žádné rally nenastanou. Dokud ale bude Fed setrvávat v modu agresivního utahování, neměli by investoři pustit medvědí trh ze zřetele.

„Další lekcí je, že rally v medvědím trhu jsou krátké, prudké a zuřivé,“ podotýká Sosnick. „Kupovat při poklesu,“ což je jedna z investičních strategií, bude v krátkodobém horizontu podle něj zrádná.

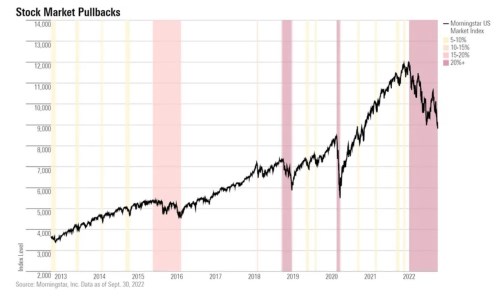

Vývoj indexu pro americké trhy Morningstar US Market Index: Od 1. července do 16. srpna stoupl o 13 procent, pak ale tyo zisky odevzdal a do konce zmíněného kvartálu skoro 17 procent ztratil. Od začátku roku je 24,9 procenta ve ztrátě.

3. Zůstaňte zainvestovaní a diverzifikujte

Když kapitálové trhy trhají finanční plány investorů na cucky, může být velice snadné propadnout deziluzi. Obzvláště platit to může platit v roce, jako je ten letošní, kdy je na ústupu celá řada investičních aktiv. Pokles se nevyhnul ani dluhopisům, které nedostály pověsti bezpečného přístavu před propadem. V některých částech dluhopisového trhu byl propad dokonce větší než v případě akcií.

Útočiště aby tedy člověk pohledal. Ponechat si diverzifikované portfolio různých tří aktiv, regionů a stylů však může případné ztráty přibrzdit a dodat lepší výchozí pozici, až se podmínky změní. Na ochod z trhu teď rozhodně není správná chvíle, píše také MorningStar.

„Věřte fundamentální hodnotě svých investic a dívejte se skrze volatilitu,“ radí Scott Clemons z divize privátního bankovnictví Brown Brothers Harriman. „Pokud se vám alokace vašich strategických aktiv líbí, zakousněte se a projeďte tím. Pro dlouhodobé investory dávají nákupy při poklesu smysl“. Pro ně vidí řada stratégů hodnotu i na dluhopisovém trhu, i když v krátkodobém horizontu by ještě mohli utrpět ztráty.

Výnos desetiletých amerických státních dluhopisů se přibližuje 4 procentům a „dlouhé dluhopisy jsou něčím, o čem by měl začít uvažovat každý investor,“ domnívá se Maturzo. „Poprvé za generaci tu máme velice dobrou míru návratnosti produktů s pevnými výnosy,“ říká.

Zkušenost posledních tří měsíců ale také ukazuje, že palcové pravidlo (typu „dluhopisy půjdou opačným směrem než akcie“) může být někdy signálem, že některá portfolia mohou muset svoji diverfizikaci pojmout poněkud šířeji.

Lekce v diverzifikaci z tohoto časového rámce má tentokrát trochu háček, podotýká Masturzo. „Portfolia amerických akcií a dluhopisů nejsou dostatečnou diverzifikací,“ tvrdí s tím, že investoři do nich musejí přidat komodity, americké dluhopisy chráněné před inflací (TIPS), nemovitosti a aktiva neamerických trhů.