O nadměrných ziscích se v poslední době hodně hovořilo v řadě zemí, zejména v souvislosti a energetikou, popřípadě financemi. Jak je na tom v tomto ohledu ale vlastně celý americký akciový trh? Z historického i ekonomického pohledu extrémně.

0. Jak to měřit? Za ukazatel míry ziskovosti těžko brát samotné zisky. Je nutno je poměřit k něčemu. Docela logické je vztáhnout je k množství kapitálu, který firma používá. A pak k nákladu tohoto kapitálu. Pokud firma například vydělává pro akcionáře 10 milionů Kč a její vlastní jmění má hodnotu 100 milionů Kč, návratnost vlastního kapitálu ROE je 10 %. Pokud je náklad vlastního jmění také 10 %, jsou akcionáři „na svém“ – zjednodušeně řečeno dostávají od firmy to, co od ní požadují, a skutečná hodnota vlastního jmění je stejná, jako ta účetní.

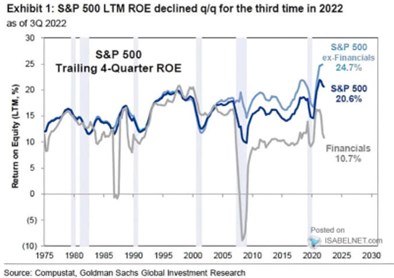

1 . Návratnost vlastního jmění obchodovaných firem trendově roste: Následující graf ukazuje ROE celého trhu a rozděluje jej i na finanční sektor a zbytek. Trend trhu míří jednoznačně nahoru a zároveň se rozevírají nůžky mezi financemi a zbytkem. V sedmdesátých letech tak bylo průměrné ROE na akciovém trhu mezi 10 – 15 %. Nyní se pohybuje kolem 20 %. A zatímco finance se drží stále blízko 10 %, zbytek trhu si sahá na 25 %:

Zdroj: Twitter

2 . Protože rostou marže: Co určuje ROE? Tři hlavní oblasti: Ziskovost/marže, kapitálová intenzita a finanční páka. Čím více generuje daná firma z dolaru tržeb, čím méně na to potřebuje kapitálu a/nebo čím více ten kapitál financuje dluhem, o to vyšší je ROE a naopak. Pokud tedy ROE v grafu roste, může to být dáno rostoucími maržemi, nižší kapitálovou náročností a/nebo rostoucím zadlužováním. Podotýkám, že v posledním případě by ale z hlediska firem nešlo o oběd zadarmo, protože vyšší dluhy sebou nesou vyšší požadovanou návratnost. Každopádně marže obchodovaných firem dlouhodobě rostou a jejich vývoj je ve vztahu ke grafu klíčový.

3 . ROE a náklad vlastního kapitálu: Bylo a je popsané ROE „tak akorát“ (viz bod nula), nebo ne? Dejme tomu, že průměrné výnosy desetiletých vládních dluhopisů byly v druhé polovině sedmdesátých let kolem 8 %. Pokud budeme počítat se standardní rizikovou prémií akciového trhu ve výši 5,5 %, dostaneme požadovanou návratnost kolem 13 – 14 %. ROE na ní tedy tehdy spíše nedosahovalo. Dvojnásob to platilo na přelomu sedmdesátých a osmdesátých let, kdy se výnosy dostaly na cca dvojnásobek.

Šlo tedy o dobu, kdy (zjednodušeně řečeno) firmy nedokázaly pokrýt náklad kapitálu. Druhým extrémem byla doba po finanční krizi. S bezrizikovými výnosy v průměru kolem 2 – 3 % se požadovaná návratnost pohybovala kolem 8 %. ROE celého trhu ale dosahoval téměř dvojnásobku. Tehdy tedy firmy vydělávaly mnohem více, „než by měly“. Platí to i nyní a zejména o trhu mimo finanční sektor. Co se tím „než by měly“ ale vlastně myslí, kde může být nějaký háček a jaké to může mít praktické implikace? Více zítra.