Řada ekonomů se domnívá, že očekávání trhů ohledně dalšího vývoje sazeb je příliš optimistické. Konkrétně v tom, že sazby začnou záhy po dosažení svého vrcholu klesat. Podle těchto expertů se totiž na něm na ne zrovna krátkou dobu usadí. Jaká je relevance této diskuse pro akcie?

1. Ne sazby, ale výnosy dluhopisů: Na první pohled by se dalo asi říci, že tato relevance je vysoká, protože zmíněné téma je poměrně dost frekventované. Já mám ale tendenci se na věci dívat z hlediska fundamentu a tam už to tak jednoznačné není. Do odhadů hodnot akcií totiž nevstupují klíčové sazby Fedu, ale výnosy dlouhodobých vládních dluhopisů, často desetiletých. A jejich pohyb se může od změn sazeb dost lišit.

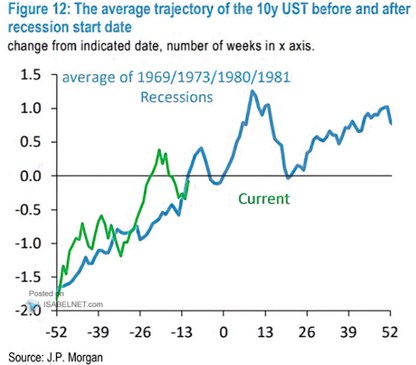

Dnes bych i v souvislosti s uvedeným poukázal na následující graf od , který ukazuje typický vývoj výnosů zmíněných obligací kolem konce cyklu zvedání sazeb. Dosavadní vývoj vyznačený zeleně jej zhruba kopíruje. Pokud by tomu tak bylo i nadále a konec cyklu nastal za nějakých 13 týdnů (jak implicitně odhadují v JPMorgan), výnosy dluhopisů by tou dobou měly být cca na stejné úrovni, jako nyní. A rok potom o cca 75 – 100 bazických bodů výš, tedy na 4,25 – 4,5 %.

Zdroj: Twitter

2. Samotná změna výnosů a hodnoty akcií: Minulý týden jsem si tu trochu hrál s číslem 6,5 %, což je velmi dlouhodobý trendový růst zisků obchodovaných firem. Pokud vezmeme výše zmíněné výnosy 3,5 %, přidáme rizikovou prémii 5,5 % a předpokládáme, že dividendy porostou stejně jako zisky (6,5 %), implikuje to „férový“ dividendový výnos 2,5 %. Férová hodnota akcií by totiž při dividendě 1 dolar byla 1 děleno (3,5 % + 5,5 % - 6,5 %), tedy 40 dolarů. A poměr dividendy k ceně oněch 2,5 %.

Nechme nyní stranou, že současný dividendový výnos je znatelně níže – v něčem je trh optimističtější, než výše uvedené vstupy/předpoklady. Podívejme se na to, co by s oněmi odhadovanými hodnotami akcií udělal zmíněný růst výnosů dluhopisů z 3,5 % na 4,5 %. Kalkulace je jednoduchá, hodnota akcií s 1 dolarem dividendy by pak byla 28 dolarů, férový dividendový výnos 3,5 %. Hodnota by tedy kvůli zvýšení bezrizikových výnosů klesla o 29 %. Což, mírně řečeno, není malé číslo. Ale to není vše.

3. Výnosy souvisí s růstem: Popsaný výlet do fundamentu zatím ignoruje jednu podstatnou věc, kterou tu občas připomínám: Za prvé, u akcií nejde o samotné bezrizikové výnosy, či požadovanou návratnost, ale o její poměr k růstu. Což je vidět i výše, kdy se v druhém případě tento poměr výrazně zhoršil. A za druhé, výnosy a růst jsou vzájemně propojeny. To znamená, že pokud v uvedeném grafu výrazně rostou výnosy dluhopisů, mělo by se tak dít na pozadí vyšších očekávání budoucího (nominálního) růstu.

Na druhou stranu tu ale předpokládáme, že oněch 6,5 % je trend, ne cyklická veličina. Pokud bychom jí brali jako danou, spíše bychom se měli bavit o tom, jaká je odpovídající „rovnovážná“ výše výnosů dluhopisů. Třeba s jednoduchými předpoklady, že (i) zisky porostou stejně rychle, jako celá ekonomika a (ii) výnosy odpovídají nominálnímu růstu ekonomiky, bychom došli k nyní těžko myslitelným výnosům 6,5 %.

Skončím tedy opět poukazování na to, že trh nyní rozhodně netrpí pesimismem. Čímž neříkám, že by měl. Výše uvedené „jen“ ukazuje, jak moc je tu optimismu v trojúhelníku „výnosy, růst ekonomiky, růst zisků“.